多家华尔街机构在刚刚发布了13F报告,13F是指由管理着至少1亿美元的股权资产机构向美国证券交易委员会(SEC)披露其机构持有的美国公司股权的报告。需要提交13F季度报告的投资机构包括共同基金、对冲基金、信托公司、养老基金、保险公司等。

全球最大对冲基金桥水13F报告显示,2021年第一季度再度建仓特斯拉;增持沃尔玛、宝洁和强生;减持阿里巴巴、拼多多和SPDR Gold Trust;SPDR S&P 500 ETF Trust为其第一大持仓股。

值得一提的是,桥水基金创始人达里奥多次唱多中国,一季度继续加仓了跟踪中国市场的ETF。

有意思的是,在去年四季度清仓特斯拉后,一季度桥水再度建仓特斯拉3.7万股,但其对此前颇为钟情的拼多多、蔚来、京东、百度等多只明星中概股进行了减持。

大举增持消费、银行板块

美国证监会网站显示,截至一季度末,桥水基金整体持仓规模为113.4亿美元,经历了一季度的市场波动后,桥水基金整体持仓规模与去年年底的115.54亿美元相差不大。

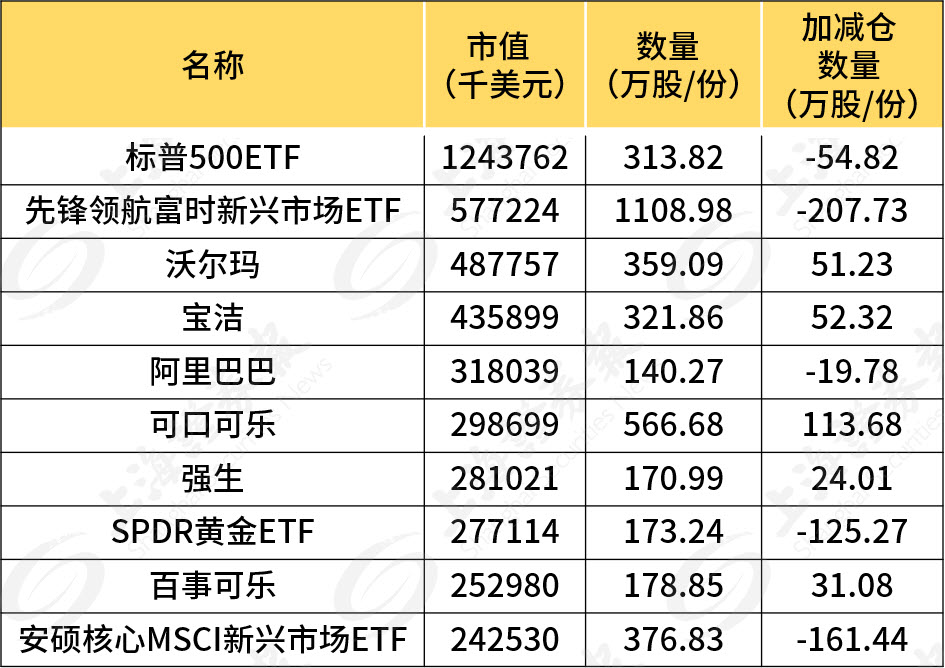

根据13F数据平台Whalewisdom统计,桥水一季度总共增持204个标的、减持123个标的、新进127个标的、清仓197个标的。其最新前十大重仓包括标普500 ETF、黄金ETF、两只新兴市场ETF以及沃尔玛、宝洁、阿里巴巴、可口可乐、强生、百事可乐等6只个股。

具体来看,桥水对美国消费龙头的爱继续加深。和去年年底相比,可口可乐、强生、百事可乐等消费股成为桥水新进前十大重仓,分别被加仓113.68万股、24.01万股、31.08万股。

此外,继去年四季度分别增持沃尔玛和宝洁公司168.44万股、147万股之后,一季度桥水对这两家公司的增持数量均超过50万股。

除此之外,桥水还继续加大了对银行板块的投资,增持富国银行68.3万股,增持美国银行43.1万股。从股价表现来看,上述两只银行股表现相对坚挺,今年以来股价涨幅均超过40%。事实上,去年四季度桥水就大举建仓银行股,分别买入了美国银行140万股、富国银行71.47万股。

重新买回特斯拉,抛售明星中概股

值得玩味的是,桥水又把特斯拉买回来了,一季度再度建仓特斯拉3.7万股。此前,在2019年四季度桥水买入21.2万股特斯拉,在特斯拉股价上涨中,桥水不断减仓直至清仓。今年1月下旬以来,特斯拉股价表现不佳,股价一度下跌近40%,桥水或是在特斯拉股价调整时买入。

BlackRock (贝莱德)

全球规模最大的资产管理集团BlackRock (贝莱德) ,发布了今年一季度的13F报告。报告显示,贝莱德一季度减持了145万股苹果股票,持仓市值1288.6亿美元,较前一季度下跌约113.2亿美元或8%。

前十大持仓中,贝莱德一季度主要买入微软、亚马逊、谷歌A和摩根大通,减持幅度最多的是苹果和脸书。

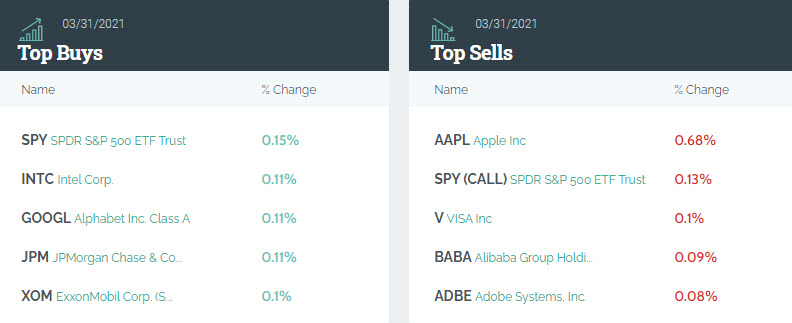

在今年第一季度,贝莱德的前五大买入标的分别是:SPY(标普500ETF)、英特尔、谷歌A、摩根大通和埃克森美孚,前五大卖出标的分别为苹果、SPY看涨期权、Visa、阿里巴巴和Adobe。

中概股方面,第一季度贝莱德对中国电商平台显然有不同的研判:一方面,贝莱德大幅减仓350万股阿里巴巴和161万股拼多多,另一方面,贝莱德加仓了365万股京东。

此外,贝莱德显然非常看好中国电动车新势力。尽管蔚来、小鹏和理想一季度股价分别下跌20%、14.7%和13.28%,但贝莱德仍毅然加仓了了这三只股票,分别加仓111.2万股蔚来、44.8万股小鹏和703万股理想。

投资大亨索罗斯基金

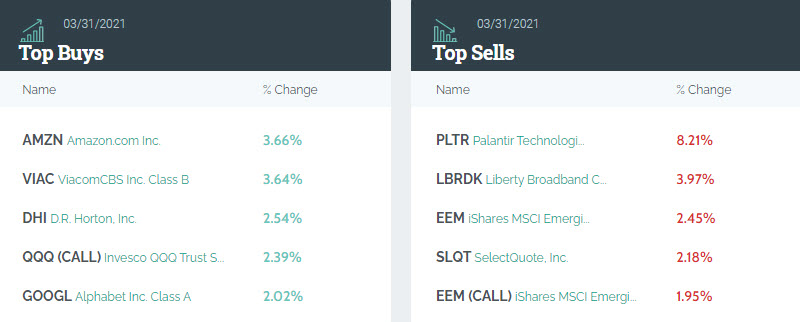

13F报告显示,投资大亨索罗斯基金管理公司在第一季度买入因Archegos资管公司爆仓而暴跌的部分股票,包括维亚康姆CBS公司(ViacomCBS)、探索传播(Discovery)以及百度。

此外该公司还买入了唯品会和腾讯音乐的股份。知情人士称,在Archego基金爆仓之前,索罗斯基金管理公司并未持有相关股份。

索罗斯表示,在新冠疫情期间维持市场和经济稳定的美联储政策最终可能威胁到美元的长期健康。他警告,美联储存在等待太久才加息的风险,泡沫破灭时,会发生最严重的危机。