本周四盘前我们最最关注的美国12月CPI就要公布,这也是2023年首个通胀数据。在CPI公布前,我们做了大量的数据调研,CPI预测是怎么样?将如何影响大盘?华尔街市场的乐观,与美联储产生严重的分歧,到底是为什么?我们预计2023年,美国市场将迎来一次大的“转向”,那这前提条件是什么?大家好,欢迎来到美股投资网,我是分析师凌云。

首先市场预计这次12月CPI将进一步放缓,是个不错的数据,从11月的7.1%进一步回落至6.5%,核心CPI同比涨幅也将由11月的6%下降至5.7%。总体通胀环比下降0.1%。

如果说最终出来的数据符合了市场预期的6.5%,甚至低于了预期,那美股很可能再次拔地而起!

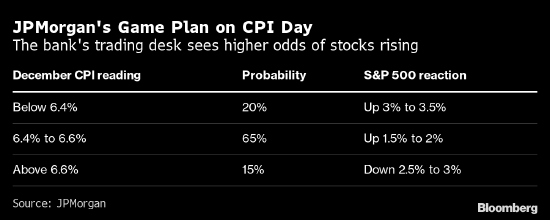

摩根大通团队认为如果此次CPI升幅超过6.6%,预计标普500将会跌2.5%到3%,债市收益率将全线走高。如果升幅突破6.8%,美联储可能在月底的会议上加息50个基点,这直接会导致崩盘。

与此同时,克利夫兰联邦储备银行再次预测,通胀率将高于分析师的预期,并预计同比增长6.6%。

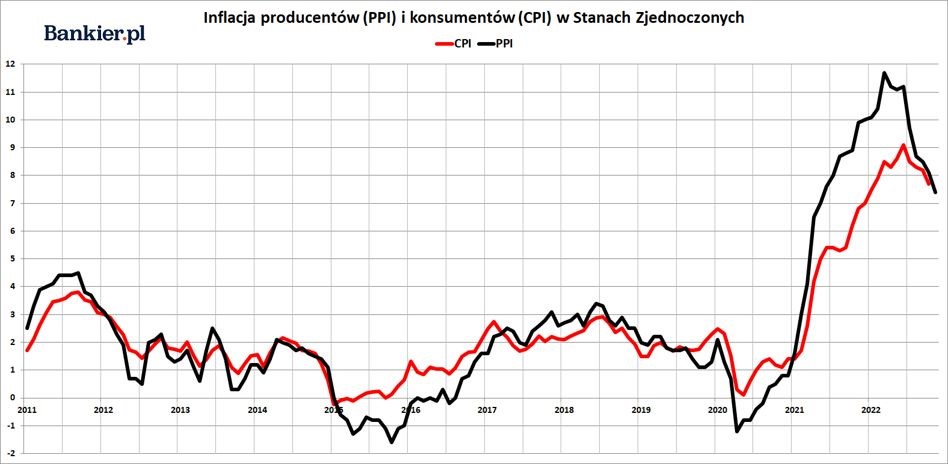

我以前视频分享过,PPI是通胀指标CPI的先行指标,如果上个月的PPI高于预期,说明这个月的CPI会高于预期,我们从这张图中就可以看到,PPI的走势会比CPI 早差不多1个月拉升和走出顶部,因为PPI是生产者物价指数,衡量生产者生产的工业品出厂价格,那么这些工业品一般都是中间产品,位于产业链的中上游。传导到下游产业,最后是终端的消费品,也就是CPI的组成部分,需要一段时间。

所以,11月PPI高于预期,那么12月CPI有非常大的可能性会高于预期!

此外我们美股投资网有收集到一个量化模型,可以较为精准的预测美国的通胀率,这个模型三次预测通胀率在美联储公布官方数据的0.1个百分点以内,目前预测12月CPI数据很可能将落在6.8%,而我们刚才提到此次市场预计12月CPI预计进一步回落至6.5%,那6.8%是一个让人闻风丧胆的数字!

为什么近期美股市场会如此乐观?

第一、“鹰派”预期在前一天交易中消化了不少。1月3日的新年首个交易日,三大股指均收跌,其中科技股权重较高的纳指跌幅最大。市场风险偏好高的板块资金有一定程度流出。

第二、市场此前计价了更多衰退预期,并认为美联储无法持续紧缩政策。市场认为,如果美联储持续紧缩,他们所关注的通胀反而会“衰退式”骤降(美债市场上月押注2023年美国整体通胀涨幅将急剧下滑5%以上),因此美联储将不得不在2023年内出现政策的转向,视频后半部分将深入分析。

而美联储在此次通胀周期的表现十分谨慎,一定程度上是滞后于市场的。比如在2021年,当通胀开始抬头的时候,美联储坚定认为通胀是暂时的,直到达到了40年高点时,才开始快马加鞭“追赶式”加息;

在2022年下半年,大宗商品开始回落的时候,市场认为通胀见顶,而美联储依然大幅加息,反而制约了与利率密切相关的行业;

美联储之所以“反应迟钝”,就是因为遵循“数据的第一原则”,要看到相关的数据证明,才做出相应的动作,而不是提前预判。因此总有节奏差。会议纪要显示没有与会者预计在2023年开始降低联邦基金利率目标是合适的。与会者普遍认为,在即将到来的数据提供通胀持续下降至 2% 的信心之前,需要维持限制性政策立场,这可能需要一些时间。

同时,在于美国政府的财政政策博弈中,美联储也不愿特立独行,成为特殊时期的“背锅侠”。而今政府愈发分裂,美联储的每一步行动更要小心。

因此,美联储的口吻就是,只要没看到通胀数据下降到目标点位,无论之后是否会“衰退式”下跌,都要维持限制性政策立场。言下之意,是美联储不认为2023年通胀会大幅下降。

市场与美联储的根本分歧,是对通胀回落速度的预期不同。

美联储目前鹰派的态度,也是不希望市场提前乐观,虽然大家的目标其实是一致的:控制通胀、避免经济衰退,实现软着陆。

美联储之所以更谨慎,是担心出现70年代通胀失控的局面,宁可紧缩政策维持时间长一点,影响一点经济增速,也绝不能让通胀死灰复燃。

以目前的水平来看,市场之所以认为通胀有很大的概率如期回落,甚至“衰退式”回落,有以下两个原因:

第一、工资。决定通胀回落速度的一个重要因素,就是工资增长的水平。工资增速是目前一大变量,与就业情况有关。

尽管我们看到不少行业的公司都在2022年开始裁员,但是根据最近几次的就业报告来看,美国从大流行之后出现的劳动力供给端出现的短缺,尤其是劳动力供需缺口仍未平衡,目前劳动力缺口约为350万,也就是说,即便有更多的失业者,还是能找到下一份工作。只不过不同岗位和劳动力可能出现一定程度的错配。

只有劳动力供需缺口被进一步填上,才能让工资水平上升的情况打住,从而通胀回落至正常水平。

第二、存款,而通胀的另一个基础因素是民众的存款水平。由于美国居民的储蓄水平进一步回落,当前甚至低于了2018年的水平。而美国是一个消费型的国家,居民消费力能很大程度上决定经济活力。

美联储是看不到以上的数据吗?当然不是,只是在判断通胀回落这件事上,美联储是不能提前进行大胆的预期。大不了计划赶不上变化,2023年下半年若是通胀回落得厉害,再修改政策也不迟。

而市场的投资者自然却可以提前进行豪赌。由于他们也是消费者本身,更能设身处地地感受到周围环境的变化。因此他们自然是相信美联储目前的鹰派表态只是提前预防罢了,后续还是会回归软着陆的。

只要有这样的预期,投资者的风险偏好自然也会回归。

我们预计2023年,美国市场将迎来一次大的“转向”

整个美国市场在2022年都被一个关键词所笼罩那就是「紧缩」。无论加息也好,缩表也罢,都是美联储在通胀上行周期中意料之中的举动。

老谋深算的鲍威尔,就在市场预期、政治压力与政策需求中寻找平衡,以最快的速度将利率水平拔地而起,并且以40年来的最快的加息速度向全世界展示它那抗击通胀的决心。

如果像许多市场人士认为的那样,6个月内通胀率降至2%,这将是现代历史上最快的通货紧缩。如果我们参照上世纪90年代初的通胀,我们仍然需要6年的时间。

公平地说,美国在克林顿时代才明确地将通胀目标设定为2%,而在此之前几年,其他一些国家也进行了成功的尝试。但历史清楚地表明,通胀是一个持续的过程,不会自行消失,即使采用最佳的办法,它也会持续多年。

否则,历史上会有各种各样的短暂通胀的例子,但事实上并没有。股票和债券的定价假设通胀迅速下降,货币政策保持相当宽松,因此如果情况并非如此,那么市场将需要向下调整价格。

眼下,虽说通胀出现拐点,但实际利率水平想要达到美联储的目标,还有一段路程要走,全市场的关注点却已经从通胀转向“衰退”。多个领先指标都暗示了疲态,比如说房地产销售出现的萎缩、制造业消费者信心的下滑、商品消费支出的放缓,企业库存压力的增大,甚至劳动力供需一直没有达到平衡。

这样的大环境下,2023年是否还会继续紧缩?

首先预计2023年,美国市场将迎来再一次的“转向”,这转向就是美联储将从“解决与通胀作斗争”转向到“容忍一定程度的通胀”。前者,将是继续保持在一定的利率水平,而后者,将是给通胀回归一定的时间和空间,以便经济“软着陆”。

软着陆是市场预期,也是目前最大概率的实现路径。

如何实现通胀的软着路呢?

一、过热的通胀出现拐点,给软着陆提供条件。随着服务业的通胀数据也开始迎来拐点,2023年的通胀水平将进一步下降。

第二,牺牲经济增长,经济增长低于预期。在11月底的时候,市场预期2023年美国实际的GDP增速在1%左右,但这一数字可能低于预期,如果美联储开始容忍一定程度的通胀,那实际GDP可能掉至-1%以下。

三、劳动力需求降低,失业率小幅上升。由于增长前景降低,2023年的社会的新增职位数预期将降低。同时,大流行期间养成的“劳动意愿”降低的习惯,也将冲击一些行业的劳动供给水平,不过随着政府转移支付收入和过剩储蓄下降,一部分人将回归岗位。虽然部分岗位有所错配,但是失业率和新增职位将形成新的平衡。

四、劳动力平衡重建,薪资水平下降。部分人重返工作岗位,重新建立劳动力市场的供需关系,也进一步缓解部分岗位的炙手可热程度,从而降低工资增长速度。

第五,薪资水平降低,进一步把通胀拉回正常水平。

通胀实现软着陆,将是次轮经济走出衰退预期的重要指标。如果这个过程在2023年完全实现,那么,经济将以更低的GDP增长为代价,避免了走入衰退的结局。

对市场来说,美联储的态度也十分重要。

美联储是否“更容忍”实际高于预期的通胀,从而将实际利率保持在负值更长时间,也会成为市场判断美联储是否给市场足够时间的标志。

目前,5-5.25%的顶峰预期,预示着2023年加息幅度可能只有一次小小的25个基点,这便意味着在通胀没有完全降下来之前,实际的通胀水平将高于2%的水平。这也是美联储“放缓加息的步伐,但没有恢复刺激性政策”的过渡方案。

除此之外,美联储的资产负债表是决定市场流动性的关键之一。大流行之后的大举购债,让资产负债表规模已从4万亿美元增至近9万亿美元。因此,缩表带来的从经济体系中撤回大量流动性,从而让市场承压。

毕竟,美联储不会无止境的宽松,而市场也需要尽快适应与过去十多年极致宽松所不一样的环境。但是,美联储也不会因为过快的给市场压力,从而加速衰退,影响经济软着陆的进程。

因此,我们认为,2023年美联储将首先维系一个较为紧缩的态度,在观察到通胀以预期水平回落之后,将给市场以足够的空间调节,放弃此前较为鹰派的态度。