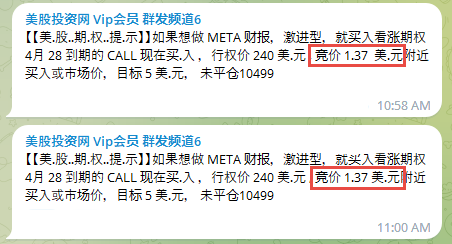

今天我们利用美股大数据,非常成功的预测META的财报会大涨,买了它本周五到期的看涨期权,行权价240美元,盘后META的一度上涨到236.2

估计我们这个1.37美元的期权能翻5-6倍。

昨天我们是没有去做谷歌和微软的财报,因为从多个方面去分析,从基本面,资金面去分析,我们并不是很有信心去赌谷歌跟微软的财报,而且微软、谷歌在机构股票暗池的交易或期权异动大单的数据来看的活,井不是很明显是偏向看涨或是看跌。

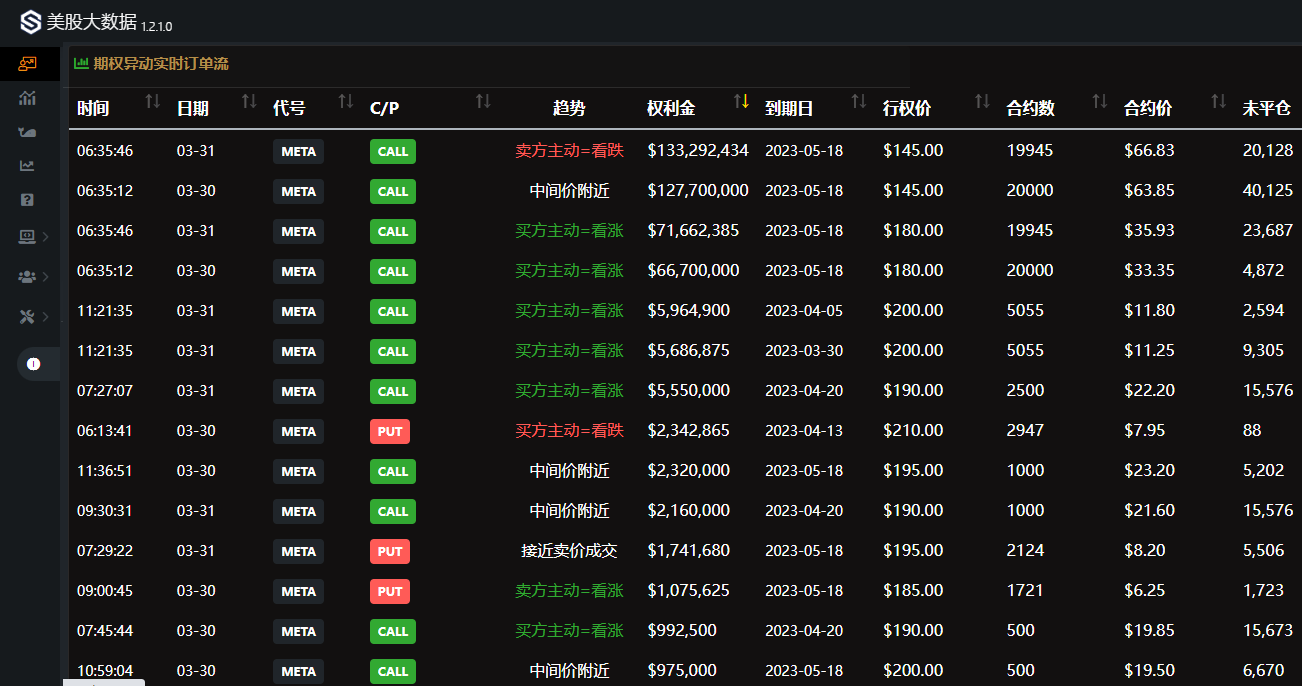

但是今天在META财报前,我们在期权异动是上很明显可以看到机构是更加的偏向于看涨META财报的。

我们看到

过去5天,有将近8,300万美元是看涨,3900万是看跌的,看涨比看跌多一倍,看涨是包括买CALL和卖PUT的总权利金量。然后,看过去10天将近有1.2亿的是看涨,8000多万是看跌,然后同时他们统计了过去5天股票暗池大单的买入和卖出情况,买卖的比例差不多。

我们再来看一下3月底成交了几笔上亿的期权大单和几千万的大单,我们都选择短期会到期的期权,下个月最热门的到期日是18号,5月18,出现好几笔的买方主动开仓,去成交的看涨期权Call,价值1.2亿到7100万美元,行权价在价内。

然后我们再切换到上周的交易,也是看到类似的情况,最大的三笔是上千万的看涨期权,都是买方主动开仓的,到期日是最热门的5月18日,下个月中旬。我们VIP社群也给分析了基本面上

从谷歌广告来看META广告趋势,偏稳定,宏观因素影响不大,META不断裁员,节约了大量成本

我们接下来再来分析一下亚马逊和苹果的财报。

亚马逊周四盘后发布2023年第一季度业绩财报,3月份以来亚马逊股价逐步走高,财报是否能继续维持目前的涨势?5月4日盘后苹果公布第一季度财报,我们怎么看此次财报,出货量数据透漏了什么?大家好,欢迎来到美股投资网,我是凌云。

亚马逊财报

对于亚马逊的财报,市场将高度关注全球经济放缓对这家电子商务巨头营收的影响。我们除了关注其整体营收数据外,可能还会密切关注其部门财务状况、盈利能力以及管理层对未来季度的展望。这些都将揭示亚马逊的近期前景,并可能影响其股价的下一步走势。

增长轨迹

在过去10年中,亚马逊的收入增长了850%!这个功劳得属于公司持续的创新、正确的战略决策以及在不太担心盈利的情况下扩大经营规模。不得不说这真的很赞,这也让亚马逊有了令人羡慕的地位。

但现在我们处于经济衰退的环境中,也就是说不能保证亚马逊还会继续以之前的速度增长,并且增长的势头很可能放缓。

从亚马逊公司财报来看,公司运营收入主要分为北美区域(传统电商、零售业务)、国际区域(传统电商、零售业务)。和AWS 业务。前两者是亚马逊的传统电子商务业务,总共为该公司上季度的总销售额贡献了85%以上。不过这些收入具有高度的周期性,也就是由于假日季节,全球的电子商务营收通常在第四季度上升,最终在每年的第一季度减弱。

从这个角度来看,亚马逊的北美和国际区域收入在过去两年的第一季度连续下降了14.6%至22.8%。分析师预计这种周期性因素也会在亚马逊即将到来的第一季度拖累整体收入的下降。

但经济衰退可能会加剧这次的营收下滑。因此,我估计亚马逊的北美和国际部分的收入在第一季度将分别连续下降20%和22%,它们两者营收将达到1015亿美元。

另一方面,AWS作为亚马逊最赚钱的部分,为公司产生了大部分营业收入。它的周期性也最小。

在过去的两个季度里,该部门的增长速度已经放缓,因为该业务已经有了一定的规模,而且经济衰退正迫使全球的企业削减他们的可支配支出。随着持续加息和经济进一步放缓,预计亚马逊的AWS将在第一季度出现增长减速,收入仅连续增长2%,为218亿美元。

综合以上的分析,我们得出2023年第一季度1233亿美元的亚马逊的整体收入预期。这个数字和华尔街众多的分析师分析基本一致。在做本期视频时,华尔街估计亚马逊营收从1200亿美元到1286亿美元不等。

我们还要密切关注亚马逊管理层对未来季度的展望。这将阐明消费者的消费趋势如何演变,现在让我们把焦点转移到亚马逊的利润率。

亚马逊利润率

在我看来,有三个原因会拖累亚马逊的利润状况。

第一,过剩的仓储能力。

如果第一季度电子商务活动不景气,这些仓储能力将再次贴上“过剩”标签。与此同时AWS也会受到影响。随着全球企业削减其可支配支出,亚马逊的云计算和存储能力将被利用不足,即使这是暂时的,这也会导拖累亚马逊的利润状况。

第二,亚马逊持有电动汽车制造商Rivian的损失

在2022年9月30日,当Rivian的股票价格为每股32.9美元时,亚马逊在该公司的股权投资的公允价值为52亿美元。但到2022年12月31日,Rivian的股票价格下降到每股18.4美元,亚马逊在该公司的股权投资价值下降到29亿美元。到2023年3月31日,Rivian的股票价格下降到15.5美元。这意味着它的公允价值在亚马逊的账面上大约是24.5亿美元,损失了4.5亿美元。

由于,这整个损失将是亚马逊 "其他收入 "项目的一个组成部分,它势必会拖累亚马逊的利润率情况降低。

第三,裁员的影响

而就在第一季度财报即将公布的前一天(今天),亚马逊再次发放裁员通知。这次裁员是今年3月宣布的第二轮裁员计划的一部分,涉及PXT,广告部,Twitch和最赚钱的AWS部门。预计将影响9000名员工。而这屡次裁员的背后原因是随着疫情影响减弱,消费者电商购物的次数开始减少,而过去几年亚马逊扩张过快,现在需要缩减人员规模进行成本缩减。

最后我们来看看股价

亚马逊的股价是该公司过去12个月销售额的2倍。这个价格是相当有吸引力的。此外,请注意该倍数是如何徘徊在接近其十年来的最低水平。这表明市场已经对围绕亚马逊的许多风险因素进行了定价,并且该股在目前的水平上下行空间有限,有足够的空间来反弹。

此外,上述放缓和盈利能力相关的担忧是由于宏观经济衰退因素和周期性,这可能最多只持续几个月。

不过在美股金融平台,美股大数据 Stockwe.com上我们按照权利金从大到小排序,发现机构基本全部是押注亚马逊财报看跌,最大的两笔权利金都达到了三千多万美元。这值得我们注意。

对于亚马逊的财报。影响其利润率三个原因可能会拖累财报,但亚马逊裁员也会提升利润率,另外,中国的TEMU最近一个季度吃了不少亚马逊的市场,这一点值得注意,这么多因素,让投资者眼花缭乱,所以,我们还是看看机构们是怎么布局仓位,或者说,他们如果预测财报下跌,他们怎么对冲的正股下跌的。如果你有问题,评论区告诉我,我们一一回复。

接下来我们看苹果财报

苹果公司将于5月4日盘后公布第一季度(即2023财年第二财季)财报。

我们跟踪苹果的财报业绩,离不开跟踪出货量数据。从产品的出货量跟踪数据来看,消费电子需求依然疲软,iPhone和Mac的需求萎缩。

通过跟踪上游供应商富士康的营收数据,我们可以观察到到iPhone的需求情况。富士康大约组装了70%的iPhone,苹果占富士康的订单量约为54%。富士康4月5日公布了3月营收同比下降21%,一季度的营收同比略微增长4%。富士康2、3月份的销售额下滑暗示了苹果用户的潜在消费需求下降,而1月份销售额的大幅上涨主要是由于中国疫情管控挤压的订单释放。

对于这一财季,华尔街分析师预计,用户群体最庞大、营收也最多的iPhone,将出货5450万部,贡献503亿美元的营收。较此前的预期上调了2%,但仍不及上一财年同期的505.7亿美元,同比仍将有下滑。

就出货量而言,分析师预计的5450万部,是同比下滑3%,营收仅下滑1%,则是得益于平均售价上涨,分析师预计由于更多消费者选择高端版本,iPhone的平均售价在第二财季将增长1%,达到922美元。

预计整体的营收将达到919亿美元,每股收益为1.41美元,同比也将有下滑。上一财年同期苹果营收972.78亿美元,每股收益超过了1.5美元。

对于Mac业务,IDC数据显示23Q1全球PC出货量为 5690 万台,与 2022 年同季度相比下降了 29.0% ,其中苹果的Mac出货量同比下滑40.5%,市场份额下降至7.2%。从这个数据来看,预计一季度Mac业务的表现难言乐观。

除了硬件情况之外,服务业务的表现在低迷的经济环境下,预计AppStore收入、广告收入和订阅收入增长将进一步放缓。此外,可能发布的VR产品也难给公司贡献业绩增量,从Meta和索尼发布的VR产品销量可以看到消费者需求的下滑。

本次科技股财报季,部分公司可能会采取裁员等降本增效手段来提升利润,或者通过AI的布局来提振市场情绪,但是苹果在这两方面都没有什么动静。

知名投行摩根士丹利预计苹果这一财季的营收,同比环比均将下滑。摩根士丹利还预计苹果第三财季的营收,同比环比将继续下滑。他们已将苹果在下一财季的营收预期,下调至 803 亿美元,低于上一财年同期的 829.59 亿美元。

不过我们知道的是在这不明朗宏观环境中,苹果公司的盈利质素和强大的资产负债表对投资者是很诱人的,这一点我们毋庸置疑。

德意志银行今日发布研究报告,将苹果目标价从160美元上调至170美元,并重申买入评级。该行认为这次苹果财报「应该不错」,并表示业绩会符合德银以及华尔街的预期,iPhone的强劲表现会抵销其他部门疲弱的表现。

还认为苹果下一财季的形势有利,尽管产品收入有可能低于预估,但是预计零部件成本下降将推升利润率,而每股收益将符合预估。

对于服务业务收入,他们预计「将按年小幅增长5-10%,因为汇率会造成轻微的不利影响。

我们再次看看美股大数据 Stockwe.com,输入AAPL,权利金按照从大到小排序,我们发现有Put也有Call,并不像AMZN那样成压倒性趋势,但是整体Call要多余Put,这或许意味着机构对于此次苹果财报是偏看涨的。

最后让我们总结一下,苹果财报并不需要过分担心。