鲍威尔是不是又想挨骂了?两年前被骂加息太晚,今年又被骂降息太晚了。美国民主党人正在向鲍威尔施压,要求他快点降息,别搞到美国经济陷入衰退,到时候选民就会把责任怪到民主党人身上,从而影响11月大选。美联储真是压力山大啊!

- 美国是否真的要进入经济衰退了?

- 美国人是否真的没有钱可以消费支出了?

- 鲍威尔应该猛烈降息去拯救美国吗?

针对这些问题,美股投资网给大家做了一个小小的研究。研究结果让我非常震撼,我想,无论你是否认同我接下来要分析的观点,看完本期视频你都能够有所启发。

首先来看一下,周五让美股暴跌的两组重要经济数据。

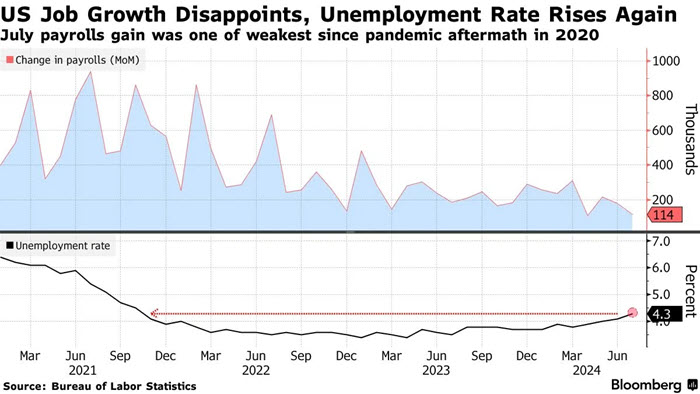

- 美国7月非农就业人口增长11.4万人,为2020年12月以来最低纪录,远不及预期的17.5万人

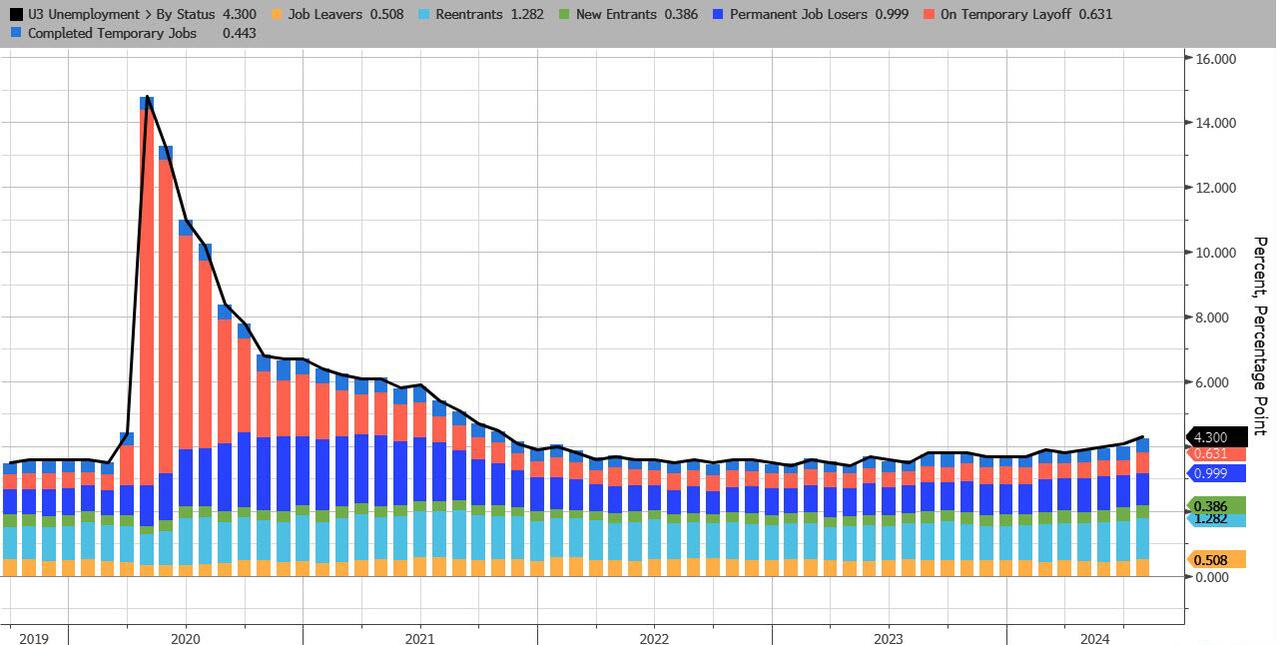

- 美国2024年7月的失业率上升至4.3%,创下了自2021年10月以来的新高,高于之前的4.1%。意味着触发了萨姆规则的经济衰退警报。

投资者害怕的点是什么?一旦失业率抬头,就很有可能继续上升。失业率上升是经济萎缩恶性过程的一部分。人们失业会导致消费减少,从而导致企业削减开支,失业率会进一步上升。

萨姆规则

“萨姆规则”(Sahm Rule)是由经济学家克劳迪娅·萨姆(Claudia Sahm)提出,是基于失业率的变化来判断经济衰退的时机。如果失业率三个月移动平均值比过去十二个月中的最低值上升了0.5个百分点或更多,这就触发了萨姆规则。

一旦触发了经济衰退指标“萨姆规则”,如同彻底打开了经济衰退这一魔盒。自从美联储经济学家萨姆提出“萨姆规则”以来,该指标对于经济衰退的预测准确度可谓100%,自1950年以来的11次美国经济衰退中,“萨姆规则”全部得到印证。

所以,我们现在要慢慢步入经济衰退了吗?

不过我在这一堆坏消息中,找到了一个好消息,那就是4.3% 的失业率因临时解雇人员增加 249,000 人而提高了 0.2%;这主要是由于飓风Beryl的影响。

这次高频龙卷风爆发主要影响了德克萨斯州东部、路易斯安那州西部和阿肯色州,时间为7月8日、美国国家气象局在7月8日发出了13次龙卷风警告,这是7月份单日发出警告最多的一次,超过了2005年7月6日飓风辛迪期间发出的67次警告。随后在7月10日影响了美国东北部内陆和安大略省。

7月份的飓风实际上影响到了美国南部、中部和东部的很多地区,继而导致了很多商家停业,临时工被暂时解雇。

当然,这只是7月失业率大幅上升的重要贡献因素,因为经济下行中,最先解雇的当然也是临时工!

部分市场认为,由于7月飓风的一次性因素影响,8月份的失业率很可能再次回落到4.1%。

这当然也是有可能的,毕竟一个月的失业率数据,只是单点数据;另外,非农7月增长11 .4万这个数据从绝对数本身来讲,并不是一个差到极点的数据(尽管远低于预期)。

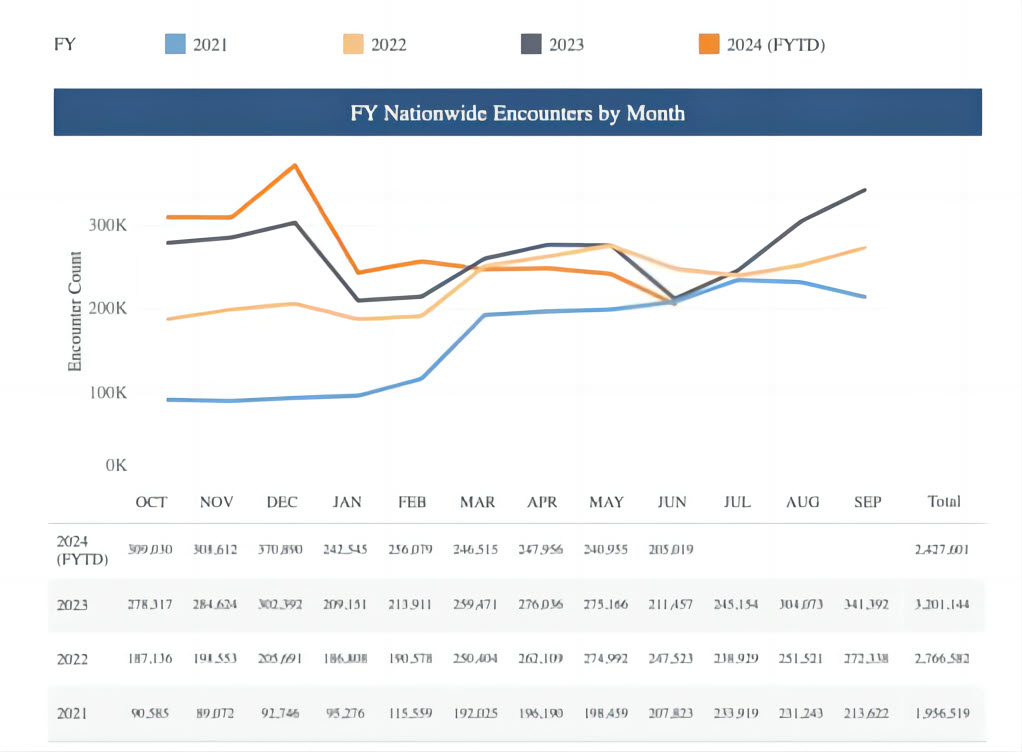

这主要是因为此前美国移民大增,导致适龄劳动人口规模暴增,继而推高了保持失业率不变的非农就业数门槛,具体而言,在疫情之前,维持失业率的月度就业增长通常被认为在70,000到100,000之间。

换言之,如果美国移民数量下降了(目前正在发生,只不过移民数据公布严重滞后),那也会带动保持失业率不变的非农数的下行。

图:从美国边境管理局公布的非法移民拦载量来看,美国移民的数量确实正在下降中(橘红色线显示,今年关国的非法移民拦就量显著低于前两年)

尽管如此,这份以外的报告,还是让美国债券市场目前暗示,美联储应该更猛烈的降息,从原来预测9月降息25个基点,调高到50个基点。

看到这里,如果你觉得我们的文章对你有价值,请给我们点赞关注不迷路!

从美国人消费力的角度分析,美国是否已经进入了衰退?

美国作为全球最大的消费市场,消费龙头们公布的业绩是一个很好的量化指标。我们发现最近零售消费一蹶不振,而出行相关的行业却依然火爆,这背后究竟隐藏着怎样的消费密码?是美国消费者真的“变穷”了吗?还是说他们的消费习惯正在发生根本性的转变?

大家好,欢迎来到美股投资网!由前纽约证券交易所资深分析师Ken创立的频道,成立15年,专注于美国金融和财经分析,挖掘美股投资机会。

零售巨头的财报预警

近期有多项数据表明,美国的消费需求正在降温。

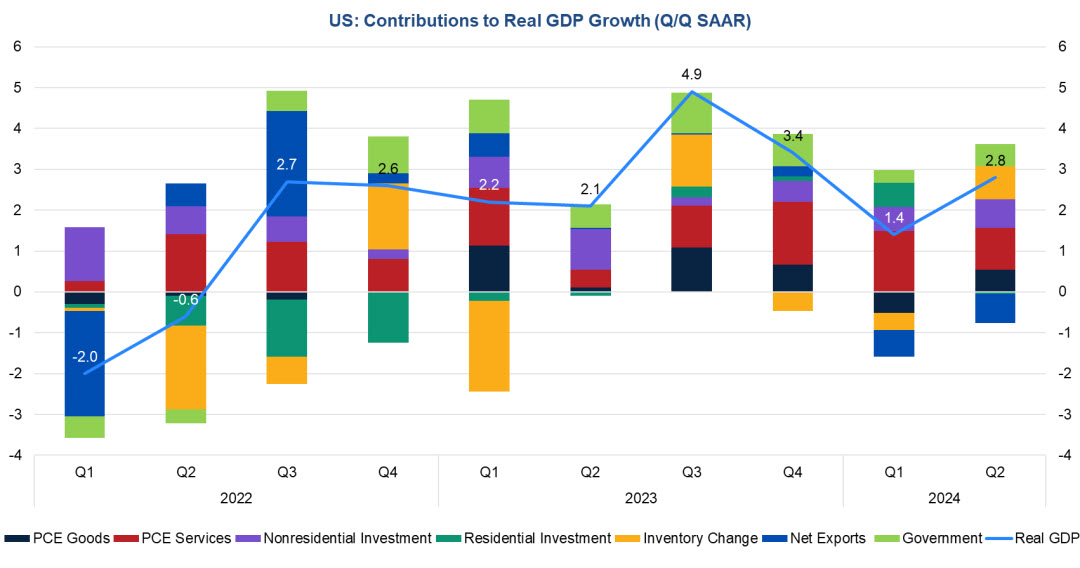

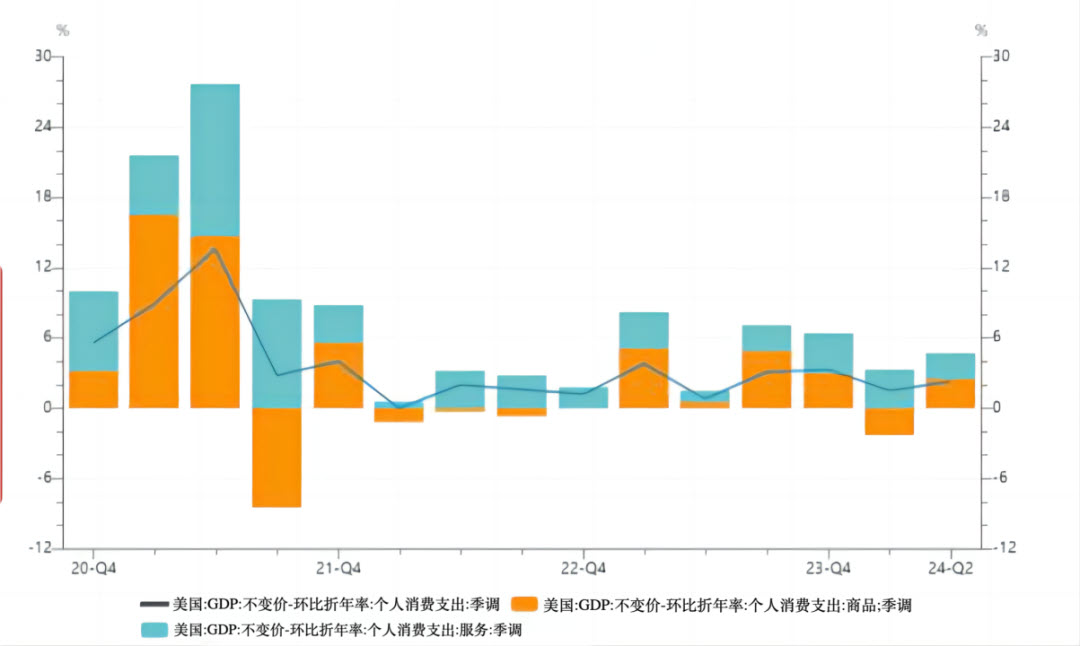

首先,美国二季度实际GDP年化环比初值为2.8%,几乎是第一季度的两倍,实现强劲增长,但这仍低于长期平均水平 3.18%。在消费支出方面,商品和服务均有所增长。其中个人消费年化增长率为2.3%,商品消费增速由-2.3%反弹至2.5%,而服务消费增速则从3.3%降至2.2%。

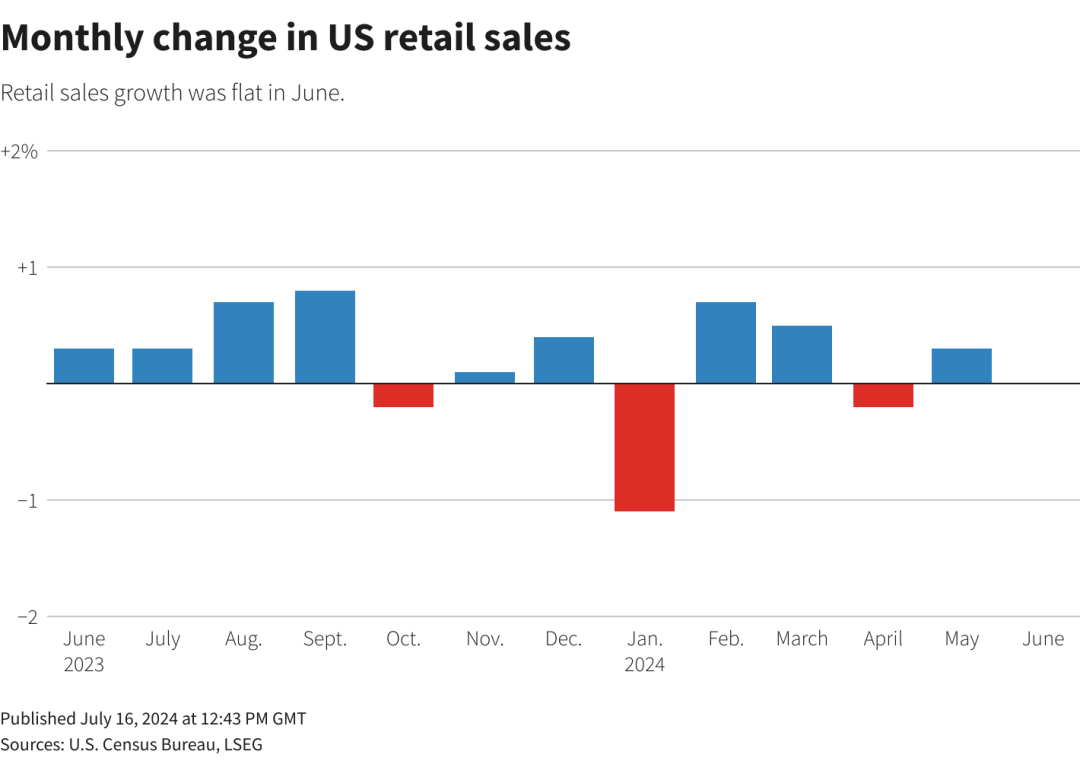

其次,零售销售数据的增长速度明显放缓,尤其是在大宗商品和非必需品领域。

最后,消费者信心指数也出现了下滑,反映出消费者对未来经济前景的担忧增加。

图:消费者信心指数:

除了宏观数据外,正值财报季,消费龙头的业绩下滑同样预示着美国消费陷入困境。

零售巨头沃尔玛(Walmart)和塔吉特(Target)等公司在最近的财报中报告称,销售额增长放缓,利润率受到挤压。这些公司的管理层指出,消费者在应对高通胀压力时更加谨慎,减少了非必需品的支出。

同时,耐克(Nike)和苹果(Apple)等公司也在财报中提到库存积压和需求疲软的问题,进一步印证了消费者信心的下降和购买力的减弱。

此外,亚马逊(AMZN)刚刚公布的2024年Q2财报,显示出美国人的消费行为有了显著的变化,呈现消费降级迹象。

首先,尽管亚马逊的总收入有所增长,但营收和营业利润分别增长放缓至10%和91%,最大业务电商的销售放缓程度超出华尔街预期。特别是在某些高价商品类别中,如电子产品和计算机,这些产品的销售增长速度较慢。这表明消费者在高价商品上的支出更加谨慎,更倾向于购买日常必需品和价格较低的商品。

考虑到消费对美国GDP的贡献接近七成,消费需求出现疲软,引发了对美国经济能否实现软着陆的担忧。

在美国个人消费支出中,服务消费占据了大约三分之二,而商品消费则占了三分之一。这表明美国人的消费行为中,更多的钱花在了服务上,如餐饮、娱乐、健康和旅游等方面,而不是购买商品。

近期支撑消费的两大支柱一高收入家庭和服务支出,一定程度上是重叠的。低收入家庭在食品、住房等基本必需品上的支出比例要高于高收入家庭。

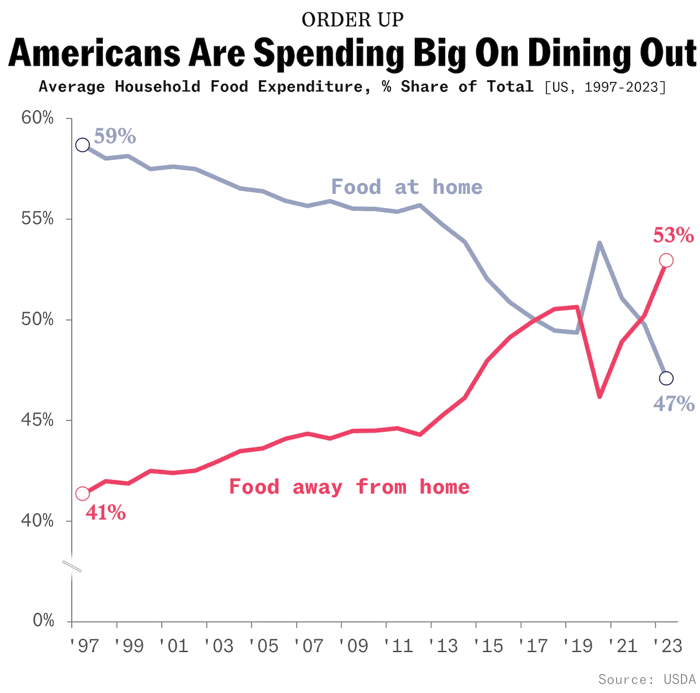

以食品支出为例,食品支出占总收入的比例逐渐下降。这表明,高收入家庭在食品选择上具有更大的灵活性,而低收入家庭则受限于预算,不得不将更大比例的收入用于满足基本生活需求。

具体来看,随着收入组别的提高,年度平均食品支出也显著增加。另外,据数据显示,收入较高的家庭往往更频繁地外出就餐,尤其是那些年收入超过50,000美元的家庭。收入较低的家庭虽然也会外出就餐,但频率相对较低。

外出就餐对应到服务消费上,而在家用餐则可以被认为是购买食品等必需品消费。

本文5000字,想要解锁剩余50%内容

请登录官网订阅美股大数据深度报告

https://StockWe.com/col/depthreport