本周,美股科技巨头Meta、微软、亚马逊和苹果即将揭晓最新财报——谁能带来市场的爆发点?谁又将露出隐忧的端倪?本期视频,我们将深入分析四大科技巨头即将发布的最新财报,并锁定三大核心看点!

第一大看点:资本支出走向

在当下竞争白热化的环境中,巨头们的巨额投入是否真的物有所值?Meta、微软在AI上的投入能否撬动新一轮增长?亚马逊在零售领域的投资将如何影响其市场表现和未来的回报?

第二大看点:AI投资的回报率

巨头们纷纷砸下巨资,AI投入到底能否变现?Meta和微软的AI投入是否已开始带来收益?这次财报季将是市场对AI产业潜力的一场“检验”。

第三大看点:核心业务收入增速

在广告、电商、云计算上,谁能顶住增速压力、脱颖而出?Meta的广告表现是否依旧强劲,Meta与谷歌的广告之争将如何发展?亚马逊能否在这一领域找到自己的竞争优势?苹果能否在核心业务上带来新惊喜?

为提供这次深度解析,我们投入了超过30小时的调研时间,精心梳理了每家公司的历史数据和市场趋势,全方位覆盖了市场走向与未来潜在的爆点。这份深入的财报解读绝对不容错过!欢迎邀请你的小伙伴一同关注!

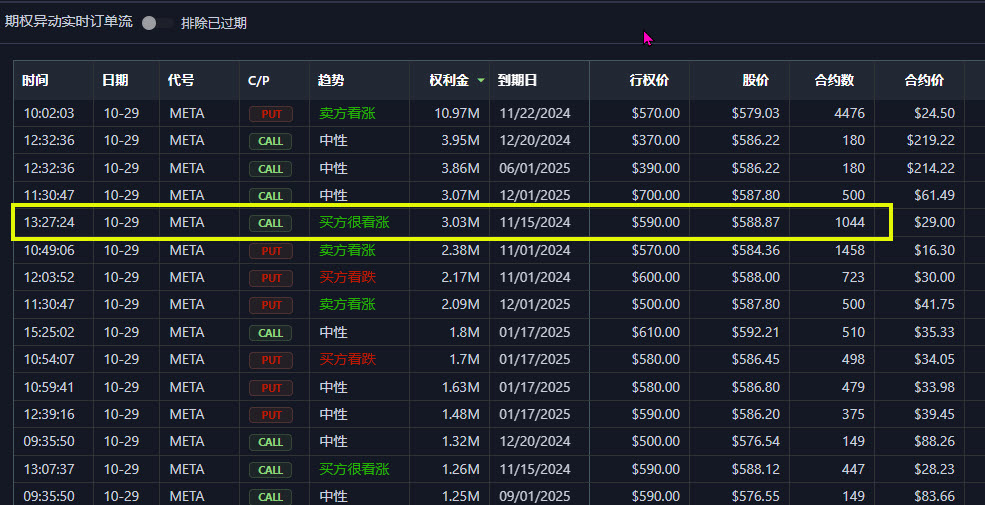

大家好,这里是美股投资网,由前纽约证券交易所资深分析师Ken创立的频道,专注人工智能,挖掘美股投资机会,旗下AI量化金融终端–美股大数据 StockWe.com 每天追踪机构主力资金买卖情况,多空情绪,在这个免费公开的页面上,https://www.stockwe.com/StockData 我们看一下这几家公司财报前,机构在股票暗池,大单的交易情况,比如我们搜AMZN,有一个机构28日在暗池通道卖出了9亿美元的正股。今天我们AI量化终端就监测到META,有一个机构交易员买入302万美元,行权价590美元的看涨期权Call,通常超过100万美元的看涨期权都值得我们特别关注。

META财报

我们先来看META(周三盘后)。在全球数字广告市场,Meta作为重要参与者,始终占据着举足轻重的地位。随着用户行为的变化和竞争环境的加剧,Meta的广告收入不仅反映了其市场策略的成功,也体现了公司整体财务健康的关键。根据分析师们的预测,Meta在第三季度的广告收入将达到394.65亿美元,同比增长17.3%,环比增长2.96%。这一数据不仅彰显了Meta在行业中的强劲表现,也揭示了其在激烈竞争环境中的相对优势。

截至2024年第二季度,Meta旗下应用的用户总数已达到32.7亿,年增长率为6.5%。需要注意的是,这一数字是所有应用的独立用户总和,意味着如果一个用户同时使用Instagram和Facebook,则仅算作一个每日活跃用户。这一数据清晰地展示了Meta在吸引新用户方面的成效,尤其是WhatsApp在美国的用户数量已突破1亿,Threads也达到了2亿。整体来看,Meta的多平台战略在用户增长上取得了令人振奋的成果,进一步巩固了其在数字广告领域的领导地位。

用户的参与度直接影响广告收入,Meta在这方面可谓下足了功夫。Meta利用AI技术和跨平台推荐算法来提高用户活跃度,不仅增加了广告的展示量,还提升了用户的使用体验。想象一下,Instagram上有50%的内容和Facebook上30%的内容都是AI精心推荐的。这样一来,用户不仅能更轻松地发现自己感兴趣的内容,还会更愿意停留和互动,进而提升广告的转化率。凭借在AI整合和货币化方面的领先,Meta无疑在广告定位上保持着竞争优势。

目前,Meta的广告主数量已超过1000万,主要集中在中小企业,这与YouTube以大型品牌广告主为主的情况形成了鲜明对比。广告价格是衡量广告需求强度的重要指标,但不能仅孤立地看待它。广告市场是一个供需市场,供应反映广告展示量,而需求则显示有多少广告商希望购买这些展示。

当广告价格和展示量同时上涨时,Meta的实力得以充分展现。过去三个季度的数据显示,自第二季度末以来,Meta的每千次展示成本(CPM)稳步上升,第三季度的Facebook CPM均价已达到11美元,较6月份上涨了约10%。这不仅表明Meta的广告规模在快速增长,也显示出单位广告价值显著提升,进一步巩固了其市场竞争优势。

在2024年美国总统大选中,Meta正迎来广告收入的增长机会。证治广告预算通常充裕、曝光率高,这将直接推动Meta的广告收入。根据市场分析,Meta在2024年大选期间的证治广告收入有望显著增加,特别是在其平台上,广告主能够对用户群体进行精准投放。

与此同时,谷歌在搜索广告领域继续发挥强大的优势,预计在2024年,其证治广告收入将高于以往,巩固其在数字广告市场中的主导地位。相较之下,亚马逊虽然在电商广告上崭露头角,但在证治广告领域的份额仍相对较小。

资本支出是Meta当前面临的一大关键挑战。华尔街预计,Meta在2024年的总支出将达到960亿至990亿美元。这一庞大的支出虽表明了公司对技术投资的信心,但也引发了对财务健康的担忧,特别是在Reality Labs部门持续亏损的背景下,投资者不禁质疑:如此巨大的投入是否能够带来相应的回报?这对Meta的长期战略至关重要。

值得注意的是,Meta对资本支出的新预期主要集中在固定资产和长期技术投资上。2023年的实际支出为309亿美元,而此次上调不仅仅是数字上的变化,更是Meta对未来市场竞争的积极回应。尤其是在AI技术领域,Meta显然在为广告的精准投放和用户体验打下基础,试图通过技术进步来提升竞争力。

此外,Meta计划在2025年部署英伟达的Blackwell平台,这将进一步推高资本支出。这不仅是一项技术投资,更是对市场份额和竞争优势的战略布局。AI的深度应用预计将提升广告精准度,进而推动持续的收入增长。然而,关键在于这种增长是否足以抵消高支出带来的压力。

如果Meta能在2025年将支出控制在预期的下限,运营利润率就有望超过40%-42%的目标。这一指标将是我们关注的重点,有助于评估Meta在技术进步与财务健康之间的平衡。

当然,关于第四季度的管理层指引也非常重要。不过,说实话,Meta的CEO扎克伯格在“讲故事”这方面远不如马斯克,以前也因为沟通不佳而导致股价暴跌。所以,我们得好好看看他在财报发布会上会怎么展望未来,给出哪些指引。

微软财报

接着我们分析微软财报(周三盘后),作为一家市值超过3万亿美元的公司,微软在多条业务线上展现出更强劲的增长动能。而支撑其增长的核心力量,源于它独特的生态、稳健的财务和前瞻性的资本布局。

首先,让我们来看看微软强大的生态系统。微软的独特之处在于,它将“生产力与商业流程”和“智能云”深度整合,形成一个高度协同的整体。想象一下,用户在微软的生态中,能够跨产品、跨平台享受到无缝的体验。这种整合不仅提升了用户忠诚度,还增加了用户切换到其他平台的难度。换句话说,进入微软生态的用户,往往会发现离开的成本非常高。这种高效的用户黏性让微软不仅能够保留原有客户,还能通过交叉销售进一步提升业务收入。

反观亚马逊,尽管它的AWS是全球最大的云服务提供商,市场份额占比约为32%,但其业务相对集中,缺乏微软那种跨领域的整合优势。微软的云业务与其他核心产品紧密结合,使得Azure在服务场景和客户体验上更具吸引力,为微软建立了深厚的“护城河”。

在财务表现方面,微软在最新的财报中显示,营收继续保持双位数的同比增长,EBITDA利润率也在稳步上升。市场普遍预计,本季度微软的营收将增长14.2%,每股收益同比提升3.72%。

智能云领域尤其值得关注,上一季度Azure的营收达到了285.15亿美元,同比增长19%。尽管增速有所放缓,但微软在云业务领域的领导地位依旧稳固。尤其是与OpenAI的合作,为Azure引入了AI的强劲增长动力,使得AI对Azure增长的贡献持续上升。

随着增长势头的增强,我们需要关注微软的资本支出。虽然EBITDA和营业现金流表现令人满意,但微软的自由现金流利润率在过去八年中维持在25%左右,这引发了市场的担忧。预计在2024财年,微软的资本支出将达到500亿美元,并可能在2025年进一步增加。这让人对微软未来的利润产生疑虑,特别是公司是否能充分利用这些投资。

尽管微软在数据中心和AI基础设施建设方面投入巨大,但与Meta、谷歌和亚马逊相比,微软在有效回报这些投资方面似乎缺乏“杀手级”应用。其他竞争对手依靠强大的广告业务和推荐引擎,能够灵活调整策略,持续推动收入增长。

虽然微软推出了Copilot这样的核心产品,但目前看来,只有GitHub在商业化方面取得了显著进展。我们美股投资网团队认为,AI助手去自动操控电脑,是微软苹果谷歌接下来必争的一块大蛋糕,具体就是直接让AI感知电脑屏幕上的内容,你能直接语音或文字告知AI,让AI直接帮你操作电脑的日常任务,比如用户可以要求AI自动打开邮件,根据邮件内容,去到对应的数据库,登录账户并下载报告,并把报告通过邮件发给你老板,从而提升工作效率和用户体验。现在提供办公室流程自动化软件是公司UiPath (代号PATH),但前提需要人编辑好每一步的流程。

接下来,有两个关键问题值得深入思考:首先,随着AI的普及,企业对人工岗位的需求可能会下降,这可能会影响传统按座位收费的软件市场潜力(TAM)。其次,微软能否成功将Copilot等AI项目全面落地,并真正实现其产品的“2.0升级”,也将是一个重要考验。如果这些战略未能如预期顺利推进,微软在未来市场竞争中的压力可能会加大。

亚马逊财报

我们先来看看亚马逊的零售业务。聚焦零售回暖,不仅帮助我们理解亚马逊如何精准把握消费者心理,还揭示了更广泛的经济趋势。消费者支出是推动经济增长的关键动力,而亚马逊的表现直接反映了市场活力。

数据显示,美国9月份的零售额达到7144亿美元,环比增长0.4%,同比增长1.7%。随着消费信心提升,这一回升趋势有望进一步促进亚马逊的销售增长。预计在Prime会员推广和各类促销的带动下,亚马逊的零售业务将在财报中继续展现稳健增长。

据我们美股投资网最新得到的消息,本月底亚马逊计划推出新低成本店面,并对商家的产品实施严格的价格限制,显然是在激烈的零售竞争中寻求新的突破。通过直接从中国广东工厂发货,亚马逊不仅可以降低成本,还能加快配送速度,进一步增强市场吸引力。

这一策略无疑会对包括TEMU、沃尔玛等在内的竞争对手构成威胁。TEMU凭借其低价和多样化的商品吸引了大量消费者,而沃尔玛等传统零售巨头也在加大力度,以迎合价格敏感的市场需求。亚马逊的低价策略可能会促使这些竞争对手采取相应措施来保护市场份额,比如调整定价策略或增加促销活动。

然而,实施严格的价格控制也可能影响产品质量和商家的利润,特别是小型卖家可能面临更大的压力。因此,亚马逊在追求低价的同时,需要妥善平衡与商家的关系,确保在吸引消费者的同时,也能维持平台的健康生态和商家的可持续发展。

不过,亚马逊的主要增长引擎依然是云计算部门AWS。尽管AWS在此前七个季度的增速有所放缓,但最近三个季度已连续反弹,本季度增速加快至19%。尽管Google云和微软Azure的增速分别达到29%,AWS的增长基础更高,营收达到263亿美元,占总收入的18%,且营业利润率高达36%。这表明亚马逊在技术创新和基础设施投入方面的持续努力已经取得成效。

在广告业务方面,亚马逊同样展现出强劲的增长潜力。预计第三季度广告业务的年增长率将达到20%,这一趋势标志着亚马逊在数字广告市场的崛起,逐渐打破了Meta和谷歌的双头垄断。亚马逊通过将人工智能整合到广告工具中,提高了广告投放的精准度和效果,推动整体业务的增长。这种技术创新使亚马逊能够在数字广告市场中获得更多的市场份额。

当然,亚马逊的广告业务也面临潜在风险,特别是高成本内容(如NBA等版权)的整合可能对利润率产生压力。然而,亚马逊在仓储和配送网络中大力投资自动化和机器人技术,帮助其建立强大的护城河,为未来几个季度的利润扩张奠定基础。这样的投资策略不仅降低了运营风险,还增强了亚马逊在市场中的竞争优势。

苹果财报

华尔街预计苹果第四财季(7-9月)营收将达到943.16亿美元,同比增长5.38%;每股收益1.53美元,同比增长4.85%。iPhone销售在连续两个季度下滑后,预计将于本财季恢复增长。

苹果已连续六个季度实现营收和盈利双超预期,服务收入屡创新高。然而,大中华区的iPhone销售表现不如预期,市场对此稍有担忧,但库克对中国市场的长期增长潜力依然充满信心。

高层表态显示,AI有望成为iPhone销量的新推动力。预计第四财季营收增速将与第三财季相似,服务收入实现双位数增长,而新品的财务影响将在2024-2025财年Q1销售旺季中显现。

此外,苹果近期发布的新操作系统和AI功能,以及计划推出的搭载M4芯片的Mac电脑,将进一步增强其在PC市场的吸引力,强化苹果生态系统。AI若能有效提升产品价值和用户粘性,不仅能推动服务收入增长,还将为股价提供长期支撑。

总体来看,AI功能的短期财务影响可能有限,但投资者对苹果AI战略的信心将体现在股价上。随着旺季的来临和市场对新品的期待,苹果股价未来几个季度有望稳步上扬。