上周多只中概股集体诡异暴跌,让这家对冲基金爆仓损失100亿美元事件浮出水面,刷新了人类单日单个投资者亏损最高记录。

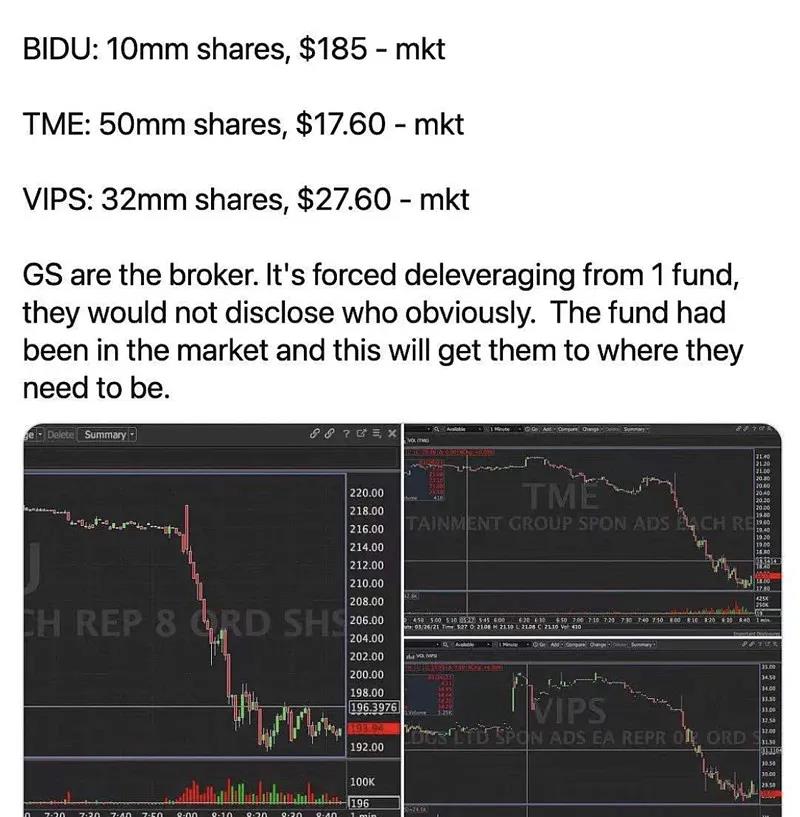

首先来复盘一下这三家下跌走势一样的个股BIDU,VIPS,TME

据知情人士透露,几家主要投资银行清算了一家叫做Archegos Capital Management的对冲基金持有的资产,导致ViacomCBS 和Discovery等股票上周五出现了前所未有的单日下跌,跌幅分别27%和29%。

这纽约的对冲基金背后创办人,叫Bill Hwang的韩国人,重仓股都以中概股为主,其中包括Viacom(~20%)、腾讯音乐、百度、跟谁学、Discovery,他的基金管理着约150亿美金资产,由于这个大佬行事风格一向大胆激进,杠杆比例长期维持在3-4倍,所以总管理资产达到了800亿美金。

由于杠杆率过高,为之后被强制抛售和追加保证金埋下了伏笔。由于周三美国SEC退市打压,多只中概股集体被抛售,让Bill Hwang的仓位一度跌破了其中一家投资银行(不一定是摩根士丹利或高盛)的追加保证金最低限度,而Hwang根本来不及集资。结果,该银行和其他经纪商们出于风控原因开始强行平仓,我们看到了导致这几天中概股灾的疯狂机器程序化卖单。

昨天我们美股投资网的暗池数据就监控到,藤训音乐 TME 就有大量的机构做空 67万股,总价值 1500万美元

在盘后,该机构买入回补70万股,在time and sales 可以清楚捕捉到

要知道,Hwang这150亿美金里全部都是自己的朋友的资金,因为Hwang曾在2013年认罪利用内幕信息交易并操纵了某国建.设银行的股价,受到了SEC罚款4400万美金并限制不得管理公共基金,本来以为他就金盆洗手,但不服输的他通过创立家族形式的基金去继续炒美股。

你不禁会问,为什么Hwang的朋友这么土豪,能接给他150亿美元,有150亿的人早就实现财富自由,为什么还需要去炒股?

这要从Hwang的背景说起

黄哲伦(Bill Hwang),出生于韩国的移民,最早在鼎鼎大名的朱利安·罗伯逊(Julian Robertson)手下工作后,在纽约创立了亚洲老虎(Tiger Asia)。黄哲伦(Bill Hwang)曾一度控制着30亿美元的外部资本,他采用了老虎幼仔(Tiger Cubs)的传统多/空策略。

在2008年的金融海啸,他成功的做空大盘而回报颇丰,随着野心越来越大的黄哲伦一步步走向犯罪,2008年香.港当局对亚洲老虎对冲基金的内幕交易指控进行了为期3年的调查。黄哲铭承认在2008年12月和2009年1月利用内幕信息交易某国银行股份有限公司和建设银行的股票,并在2009年1月操纵建设银行股价。

美国证券交易委员会(SEC)于2010年10月开始自己的调查。直到2013年12月,亚洲老虎案才在香港和美国最终达成和解。Tiger Asia已认罪,并同意就非法所得支付和解费,以及支付香港证监会和证交会发布的执法处罚。

在2012年,黄哲伦东山再起,攒了2亿美元起步基金,专门投资中概股的成长股,那也是10年美国牛市最好的黄金时期,中概股也迎来最好的时期,而且,生性大胆激进的他,特别喜欢使用3~4倍的杠杆,雪球一下子都滚得巨大,从2亿美元,10年就赚到50亿美元的资金,回报2500%。

而年初多只中概进一步暴涨,比如富途TME 等更让这50亿飙升到150亿美元

一般老百姓这时候都会思考如何退休环游世界,但黄哲伦所追求的是信仰,并不是为了钱,这是他在采访中说的一段话。他希望通过资本去帮助全人类去改变生活。

但高杠杆就是一把双刃剑,黄哲伦对于市场的盲目自信让这位“老司机”也翻车了,留给我们的一条教训,就是尽量避免使用杠杆,时刻做好风险控制。