Asana创立于2008年,美国加州,主营为办公协同软件(类似于钉钉),旨在提升数字工作者的工作效率。创始人Dustin Moskovitz(以下简称DM)自带光环加持——它是Facebook的元老之一,11年福布斯将他列为世界上最年轻的自主创业的亿万富翁,因为占7.6% Facebook的股份。

Asana从今年6月开始上演了一波波澜壮阔的暴涨,除了业绩持续超预期之外,很重要的原因是创始人DM进行的一波增持操作,DM不仅增持,而且还是卖Facebook的股份来增持…这无疑给了投资者们相当强的信心,Asana估值和股价一路高歌猛进。但是近两个月Asana股价又经历了一波单边暴跌,其中原因何在,后续经营又会怎样,下面进行详细分析。

01 核心看点

(1)协作软件赛道逻辑验证成立(主要玩家客户和营收保持高增长,大企业在这块预算有不断增加的趋势),稳健增长,基本没有退潮风险。终局TAM或达到365亿-644亿美元,中性估计20年市场规模230亿美元,至23年将增至320亿美元,CAGR11.6%;

(2)Asana渗透率不到3%,还非常低,展望未来仍有提升的趋势。不过这个赛道竞争也非常激烈,Asana和Monday、Atlassian等产品没有本质差异——Asana很难一家独大,多寡头可能是这个赛道的终局,也就是说这个赛道基本没有α;

(3)目前Asana的产品体验(客户反馈)和第三方评分都不错,用户增长(尤其是大客户增速)和NRR均优质,而现阶段市场定价核心就在用户和NRR;

(4)这个赛道的玩家都烧大量的营销成本获客,从过往股价表现来看,市场容忍度还是很高的。但是到大环境杀估值的时候,Asana也基本是逃不掉的。未来增速放缓,获客成本仍居高不下甚至上升的时候,仍有进一步磨估值的可能,LTV/CAC会逐步提升在定价中的地位;

(5)此前短期催化在于CEO增持,以及疫情推迟复工。支撑现在估值的逻辑:21-23年营收CAGR52%,基本可以beat;

02 商业模式与行业情况

SaaS的商业模式不用多说,是最好的生意之一,核心逻辑在于用户量与NRR(净留存率)齐升将带来可持续性的指数级增长,今年10*10,明年12*12,后年15*15…也就是说,用户量和存量用户的花费都是同步增长的,越往后越赚钱。

Asana主营为办公协同软件,这个赛道的本质是解决企业内部协作低效的痛点——据统计,企业员工60%的时间是花在工作协同上。这也是DM离开Facebook创业的初心,因为协作实在是太困难了,企业越大越是这样。另外,这个赛道也是疫情的受益者,由于疫情助推了远程办公和协作,改变了工作习惯的范式,这是不可逆的逻辑,所以赛道未来坡还很长。

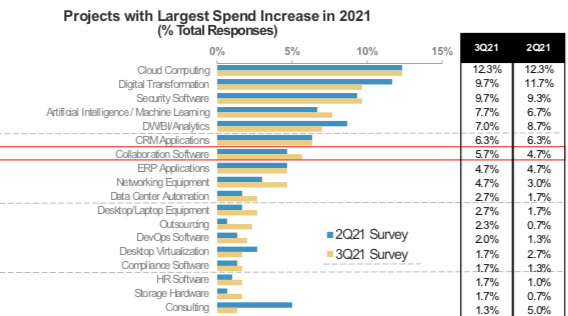

企业新增支出调研

据调研报告,协同软件在企业花费的增速不错(红框部分),虽然低于云计算、网安、AI等。31%的CIO预计协作管理(右图,Task Mgmt)支出将继续增加,65%认为支出将维持。

据19年Forrester报告,全球信息工作者(白领)大约12.5亿,Asana渗透率不到3%;20年IDC的报告显示,协作软件市场规模230亿美元,至23年将增至320亿美元(CAGR11.6%)。

如果从终局的角度测算,以分析机构BCM的模型来看,12.5亿信息工作者,Excel覆盖率60%,即7.5亿。假设50%协同软件渗透率,则有3.75亿。平均每月花费11美元,TAM~500亿美元。如果渗透率45%-65%,对应TAM365亿-644亿美元。Asana 21年营收不到4亿美元,对应终局TAM渗透率1%左右,还有比较大的想象空间。

这个赛道还是比较优质的,不过竞争也非常激烈。Asana竞争对手主要包括Monday、Smartsheet、Atlassian...调查访谈受CIO欢迎程度(上图),Asana仅次于微软和Atlassian。在这样的赛道中,先发优势至关重要:软件本身并没有太多差异化,所以谁先抢占用户和获取黏性,谁就更有机会产生持续的竞争力。

接下来从数据看Asana的经营情况——

03 经营情况

(1)产品

Asana界面友好适用,基本5mins上手:权责清晰(知道做什么、谁负责、时效);透明(每个人都知道进展,便于协同)。并且融合100个第三方应用(微软、Google、Github、Salesforce...),可以直接在Asana界面中操作,不用再切换。

软件业权威分析机构G2在20年将Asana评为协同管理软件第一名;机构Glassdoor评分: 4.9分/5.0分,98% CEO认可;连续4个季度Great Place to Work 和 FORTUNE评选为top 5协同软件。

(2)核心指标:用户、NRR

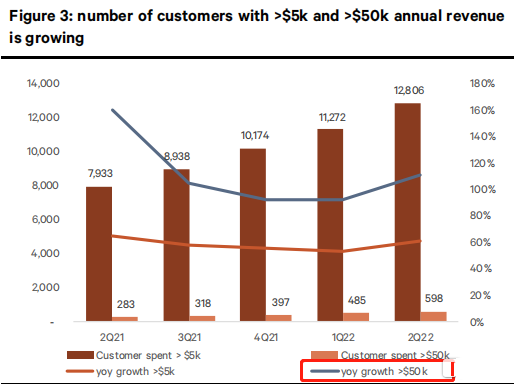

Asana >5k和>50k用户季度贡献营收

Asana的用户增速情况保持不错:Q3消费大于5k美元用户达到14143,同比增长58%,相较于Q2的61%略有下降。环比增长10.4%,相较于Q2的环比增速13.6%也略放缓,与Q1的水平相当;消费大于50k美元用户达到739,同比增132%,相较于之前季度的增速仍有提升。环比增23.6%,与Q2水平相当。总体来说,大客户的增长情况不错,而中等客户(消费大于5k)的增长有所放缓。

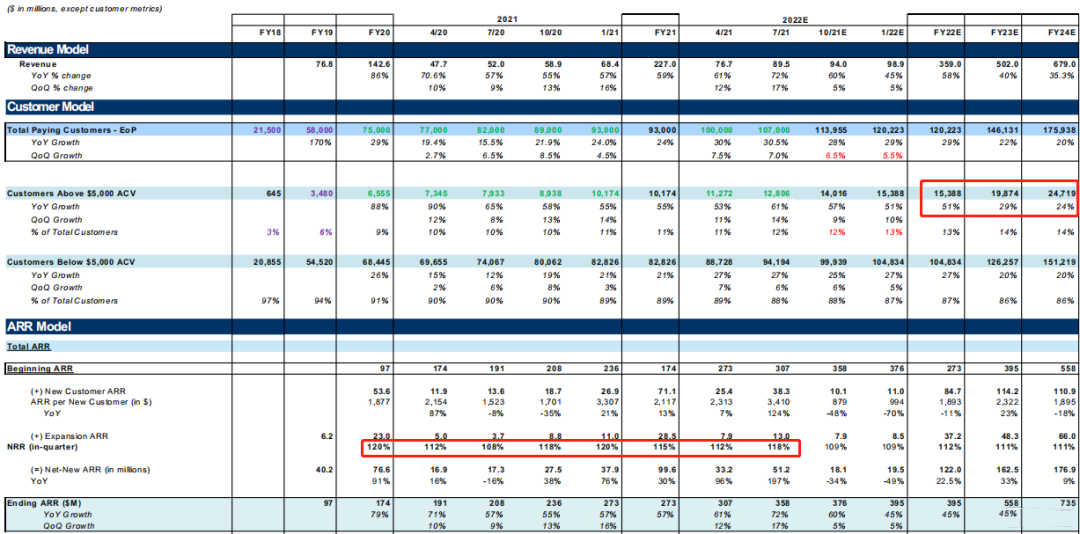

Asana数据模型

接着看NRR。过往的NRR基本保持在110%-120%之间,这一指标未来和赛道expand(企业支出)强相关,所以基本没有退潮风险。Asana Q3整体的NRR~120%,相较于此前115%-118%有小幅的提升。其中消费大于5k和50k的NRR分别为130%和145%,这个基本面仍然是非常稳健的。

(3)竞对

前文提到Asana的竞对主要是Atlassian和Monday等。(补充说明,协作软件产品并不限于沟通,所以区别于Skype,WeChat, WhatsApp, Microsoft Teams, Slack...)通过对几家公司的产品经理访谈调研,协作软件这个赛道并没有明显的壁垒,软件产品之间比较同质化。其中Atlassian的产品jira虽然比较老化,但是用户用得久自然产生了黏性,更换的动力不强。

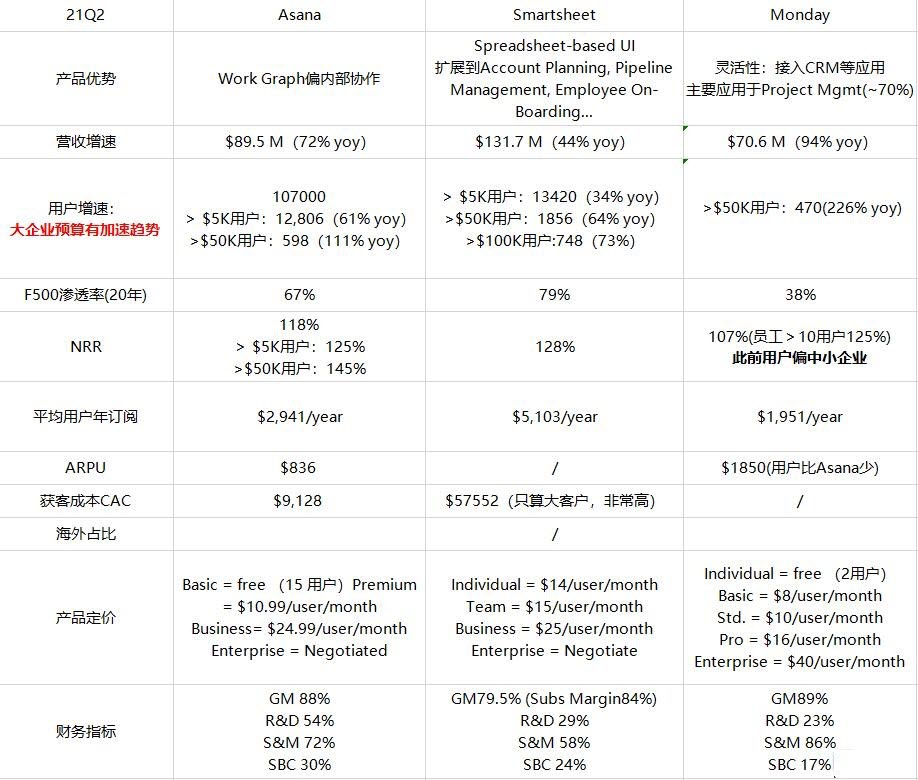

下面主要对比分析Asana、Monday和Smartsheet:

Asana的比较优势在于内部协作提升效率,增速显著快于Smartsheet,后者类似增强版的excel,场景适用性上不足。从三家大客户增速来看,大企业在办公软件预算有增加趋势——这也反过来验证了赛道增长逻辑。

目前Asana在财富500强渗透率已经比较高了(67%),支撑估值主要靠NRR的增速。在三家里,Arana这个指标~120%高于Monday,但比Smartsheet 128%要低。获客成本方面,三家都非常高,但由于LTV(客户终身价值)也非常高,所以市场容忍空间比较大。

主要协同软件对比

如上图对比,几款竞品在定价和评分上大同小异,评分基本在4.1-4.3分,价格上Monday稍微便宜一点。在知名度和使用率上,目前Smartsheet均占上风,不过Asana和Monday发展显著更快,有望拿下更多市场份额。

前文有提到过,Asana这个生意模式不错,通过协助跨部门、跨团队的工作,有效降低内耗,提升企业效率。SaaS模式天然expand能力更强,边际扩张成本低。不过这个赛道的产品差异化程度比较低,先发优势至关重要,是场与时间的赛跑,从卡位情况来看,Asana的局面还是不错的。

一般的扩张路径是从某个企业内部一个小团队开始,这个团队用的好了会推荐给其他组,乃至跨部门。这样的口碑扩张模式有望在未来降低营销费用,不过目前Asana仍处高速发展,烧钱换客户的阶段。

总体来说,Asana增长和经营稳健,享受赛道高速发展的红利。在这个过程中,由于竞争激烈,烧钱提市占率无可避免。此前市场对亏损容忍度高,但在通胀和加息预期下出现了大幅杀估值的情况。

04 估值与风险

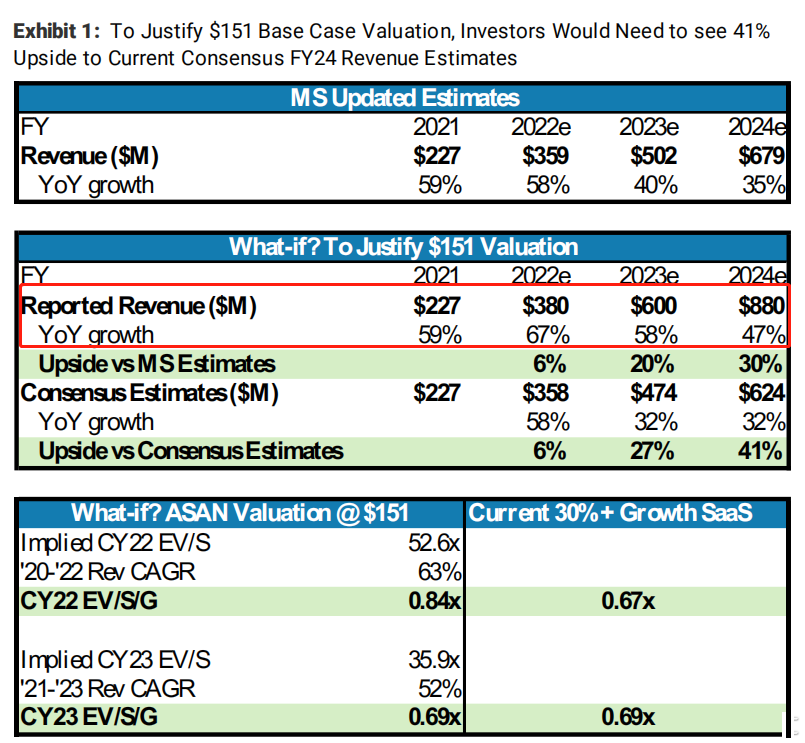

MS估值模型

大行的目标价中MS给的$151最高,对应的21-23年营收CAGR52%——Asana基本可达到这个增速预期,不过估值上对应22财年EV/S 52.6x,这个水位在目前的市场环境下难以达到。也就是说,Asana的风险主要在估值。

我们相对保守的从接近天花板的情况反推:如前文所述,假设TAM 450亿美元,Asana 5年市占率达到8%,则营收36亿美元,对应CAGR48.4%(增速基本可达到,可能偏高一点)。取远期p/s 10x,市值360亿美元。按15%折现率折现至今~180亿美元。也就是在偏保守情况下,Asana市值仍有上升空间,待这轮杀估值后或有不错的修复。