感谢各位周末能抽出时间来看我们的分析文章,本周股市用四个字概括就是“跌宕起伏”,本周美联储对股市影响至深,虽然本周三美联储延续鸽派,继续保持宽松货币政策,但是也就维持了一天的上涨行情,不禁深深的想问一问“圣诞行情”还会来吗?

提起圣诞行情,交易者最熟悉的应该是股市上涨效应(Santa Claus Rally),指的是股市在12月的最后一周到1月的头两个交易日持续上涨,或者说12月最后几周到新年期间的反弹趋势。下图中我们可以非常清晰的看到大部分的圣诞行情都是呈现的上涨趋势。

复盘一周走势

周一周二两天美股主要股指全线下跌。科技股是美股本周前期走软的主要原因,微软周二跌幅超过3%,科技六龙头MAMATA也抗不住下跌,facebook的母公司Meta, Apple, Microsoft微软, Amazon亚马逊, Tesla和谷歌的母公司 Alphabet 是拖累市场平均指数的主要因素。

值得大家注意的是,我们也在群里面提过,

每年12月15日附近,都是对冲基金清仓一些亏损股票的时候,以起到减税的作用,所以你会看到很多中小盘的股票大跌,不是因为病毒,而且因为他们清仓了,明年1月,他们会重新建仓。

摩根士丹利首席投资官迈克表示:“大型科技股现在开始被抛在一边,这正是2018年发生的情况。”

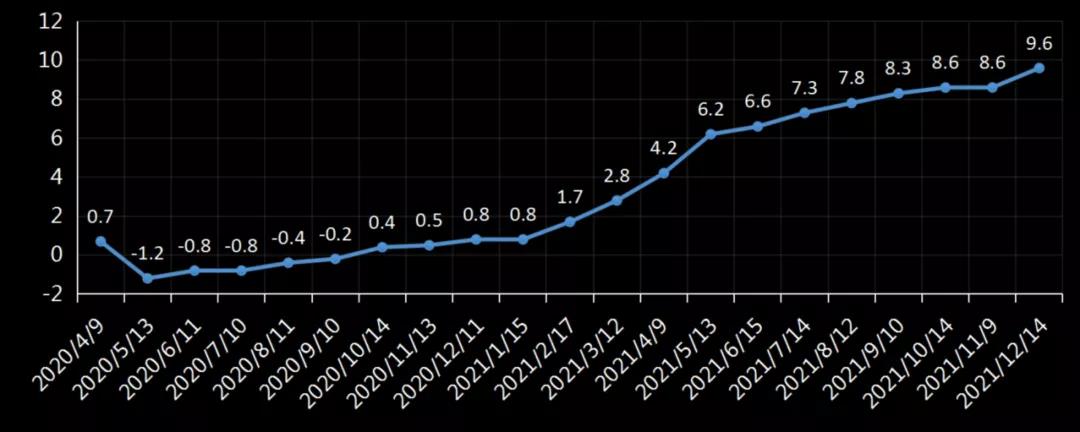

美国劳工部周二发布的数据显示,美国11月份生产者价格指数(PPI)同比上涨9.6%。根据道琼斯的数据,这是美国PPI有记录以来最快增速,也高于经济学家此前预期的9.2%。美国11月份PPI环比上涨0.8%,高于预期的0.5%。PPI数据增强了对美联储明年将收紧货币政策的预期。

巴菲特曾说在别人恐惧的时候贪婪。周二在美股收盘之后有一位神秘交易员用6500万美元押注市场将出现一定程度的反弹,并落在一个狭窄的区间内。在交易中,这位投资者买入了大约20,000个与标普500指数相关的看涨期权价差产品,涉及卖出行权价为4750点的看涨期权,买入行权价为4650点的看涨期权,这些期权将于圣诞节假期前到期。

Cornerstone期权主管Danny 评论称,“这毫无疑问是一个大手笔交易,股市还有一周半进入圣诞节,他为潜在的反弹作准备。”Kirsch补充称,这笔交易传达了他乐观的市场观点,至少在短期内是如此。

周三果真是让这位神秘交易员狠狠的赚了一笔,当日美联储“极度鹰派”的议息会议靴子落地,美股却带领全球股市意外暴力大反弹,有点一派欢天喜地过大年的氛围。三大股指可谓是绝地反杀,一路高歌猛进,并以集体高收涨华丽收场,均创12月7日上周二以来最大收盘涨幅,也是本周首次集体收涨。但是10年美债、美元和黄金都变化不大。这在一定程度上说明,相比担心对增长和资产价格可能带来的潜在压力,市场反而是更加欢迎美联储加快退出对通胀风险的抑制效果,“弊大于利”;而且随着这一政策“剧烈转变”落地,市场预期也可以去锚定一条新的路径。

在会议中,鲍威尔认为应该保持宽松的政策。此外美联储还宣布,在通胀持续上升的情况下,将以更快的速度缩减债券购买规模。从明年1月开始,美联储每月将购买600亿美元债券,比12月减少300亿美元。美联储表示,未来几个月可能会延续这一趋势同时暗示,预计2022年将加息三次。

到底应该如何理解本次美联储会议?我们认为本次会议传递的关键信号不是加息周期如何开始,而是加息周期如何结束。在我们看来,加息对美国金融市场是有作用的,但是市场现在不太信任美联储的话,认为美联储装装样子的可能性更大,而不会动真格去大幅度加息,并且即便加息,能否真正一加到底,还是很大的问题。

而且在我们看来美联储是面子的鹰派,骨子的鸽派,市场大概率认清楚了这一点。另外,过去美股的加息周期,也不是一加就崩,但加息后期往往会有重大危机。

这一政策转向“鹰派”,但十年期美债利率却基本没有变化,仍然在1.5%以下徘徊。为什么美国货币政策持续收紧,短端利率大幅上行,却始终无法推高长端利率呢?我们认为主要原因在于我们即将进入的加息周期可能是一个“非典型”周期,同时期限溢价计入过多悲观预期。

摩根士丹利投资管理公司全球固定收益团队首席策略师吉姆•卡伦表示:“现在我已经看到利率将涨到多高,以及加息会多快发生,市场的不确定性消除了。从股市角度来看,投资者现在只需要关注企业收益、利润率和增长。”

他补充道:“这让原本认为美联储可能会更加激进的股市松了一口气,符合我们当时的预期。”

激进的股市真的松气了吗?周四股市跌成狗,科技股集体惨遭杀头!特斯拉和苹果盘中分别跌超5%和4%,微软跌近3%,2022财年盈利指引逊于预期的Adobe更是跌超10%。科技股的疲软之态,严重拖累大盘,道指还算乐观,挣扎之后基本与昨日持平,标普500下跌超0.8%,纳指则下跌超2%。

我们分析其原因可能是由于华尔街对美联储就通胀问题过于鹰派的措施保有一定的顾虑和担忧,认为局势不够明朗。另外一个原因就是周五意义上的“四巫日“,将迎来美国史上规模最大的期权到期日的影响。

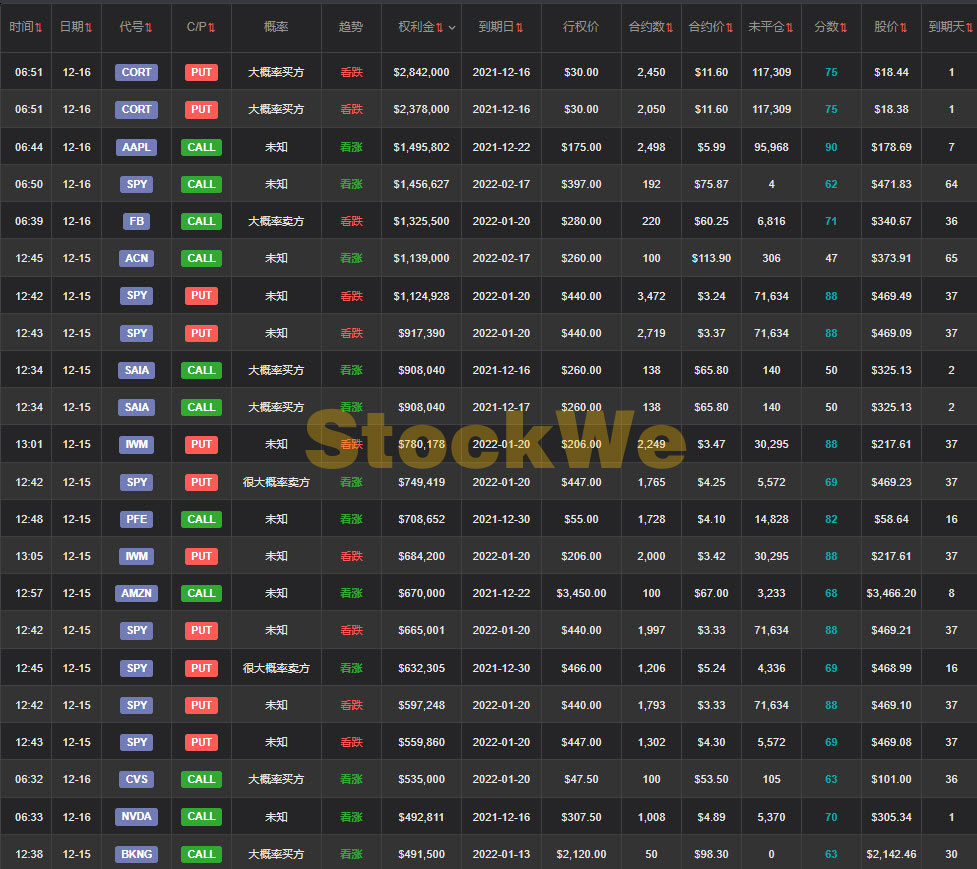

根据我们StockWe数据,由于近期科技股持续下跌,投资者们买入了大量的看跌期权,因为有大量的看跌期权头寸明天到期,所以,在周五”四巫日”之前,美股进一步的下跌,就会形成高度集中的负伽马值,也就是那些做市商们他们需要在股票上涨的时候买入做多股票,或者在下跌的时候加快抛售。

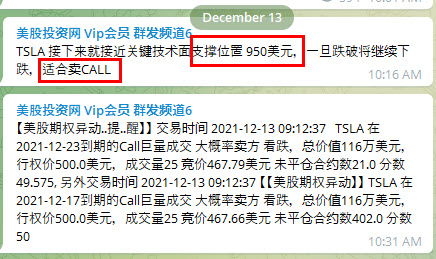

比如我们上周在群里分析特斯拉的下跌行情,关键支撑位950美元,一旦跌破就可以卖call赚权利金,同时我们监测到,机构投资者也跟我们一样采取同样的策略。

另外值得一提的是,周四金融和大宗商品这两大板块表现很好,是在利率上升和通货膨胀时期以来表现最好的。不出所料,周五纳指在所有的卖压都出尽的时候,出现了一波明显的反弹。

标普500和道指都是低开震荡,最后分别以收跌1.03%和1.48%仓惶收场,如此大的波动,可以看出市场仍在消化央行政策趋紧、通胀飙升,omicron以及近期消息叠加所造成的影响。

本来我们就准备迎接周末时,两位美联储官员又发表了令市场惊掉下巴的演讲。美联储理事沃勒周五表示,首次加息可能在3月,加息后的一到两次会议上缩表。美联储三号人物威廉姆斯表示,为明年加息做好准备。美联储本周转向更激进抗通胀立场,有助于为明年开始加息做准备。我们要知道这是美联储内部第一次出现明年3月加息的声音,比市场预期早了一个月,而在上周连6月加息都被认为是有些激进的预测。

与此同时,奥密克戎已经不是“温和”的毒株。随着奥密克戎变异毒株在美国迅速传播,数亿美国人将处于危险之中。根据约翰霍普金斯大学的统计,目前,美国平均每天有近12000新增病患,比上月高50%;每天有近1200人死亡。而在过去的7天里,纽约平均每天新增病例数达到2899例,比近28天的平均数高出1000多例。纽约病例数激增导致的一个显而易见的后果就是,大批体育明星因检测阳性而被迫停赛。反映到相关股票上,DKNG和FUBO跌的简直不知何时是尽头,怎一个惨字了得!

技术面分析

三大指数上涨明显已经出现乏力,道琼斯指数的表现在本周可以用“过山车”形容。五天只有周三在上涨,其余全部都是下跌,日线周五回踩20天均线,但是成交量放大30%,是最近半年以来最大,kdj指标已经出现死叉,上一次出现死叉是在11月8日,道指出现6%的一波回调,虽然周线的角度看其实还好,股价整体还是上涨趋势。

标普500和道琼斯指数的表现很类似。周k收一根小阴线,幅度基本下跌上周k线一半,周k的走势很好判断,一只沿着20日均线在上涨,所以长线的朋友们可以等回调在20日均线处可以进场做多。

日k也是走出了过山车的行情,不同于道琼斯指数的地方在于它的下跌没有那么惨,日k我们也可以发现基本沿着60日均线在走,我们重点关注下周的回调行情,如果在60日均线处站稳,那么完整的涨势还存在,如果跌破那么就回调的有点深了。

纳斯达克周五在14950点形成三个底部强支撑,要跌破较难,如果下周华尔街为了冲一下业绩,纳指还是很有机会网上冲一波,考虑到多只科技成长股都回调30-50%,部分不乏大公司,各领域的头部公司或者是机构重仓大股,非常值得我们去抄底。那应该去买哪些公司?这可能是大多数朋友关心的话题。这些内容我们都在我们会员频道里面公开。