你是否也像我们一样在寻找下一轮美股的投资机会?今天这期视频,美股投资网毫无保留给大家揭秘2025年不为人知的12只潜力股,当中有大部分都是受益于AI浪潮的公司。我敢保证里面至少有8只,我们绝对是全网第一个分析报道的中文媒体。

我会用大量的客观数据和分析这些公司的潜力。2024年我们通过这AI量化算法去构建数学模型,发现了很多市场的新规律

在美股大数据StockWe.com软件上,89美元挖掘出2024年的AI大牛股AppLovin ,股票代号APP

今年累计上涨768%到336美元

我们通过该模型,找到多家类似的公司,我们希望每个公司都给大家深入的分析而不是走马观花,所以,每一集会分享4只股,分上中下3集,共12只。大家好,这里是美股投资网,由前纽约证券交易所资深分析师Ken创立的11年的频道,专注人工智能,挖掘美股投资机会,旗下AI量化金融终端 - 美股大数据 StockWe.com 每天追踪机构主力资金买卖情况,多空情绪。

AI数据标注与模型优化服务商INOD

众所周知,算力、算法和数据构成了人工智能的三大支柱,英伟达是算力的卖铲人,数据标注就是AI的原材料

Scale AI则是当前为AI提供数据支撑的最主要服务商。Scale AI 成立于2016,其创始人是华裔天才少年Alexandr Wang,创立公司时年仅19岁,在MIT刚读完大一。Scale创立之初主要是给原始数据“打标签”,比如给图片标明是什么物体,给文字标注情感倾向,让AI模型能更好理解这些信息,Scale AI 正是通过为 Meta、微软和 OpenAI 等科技巨头提供高质量的数据标注服务,帮助它们训练出更强大的 AI 模型,也因此迅速在这一领域站稳了脚跟。

但Scale AI还没有上市,那投资者是否能找到相关的上市公司呢?美股投资网经过调研,真的找到这么一家公司,是Scale Ai的竞争对手,美股代号 INOD。相比 Scale AI 主攻广泛的通用数据标注市场,INOD 选择了一条聚焦垂直领域的差异化路线。它专注于医疗、金融和法律这些要求极高的专业领域,为客户提供定制化的数据方案,这种定位,帮助 INOD 在生成式 AI 的浪潮中找到了属于自己的核心竞争力。

INOD 通过多年的技术积累和严格的数据质量控制,填补了这一空白,它成功赢得了“科技七巨头”中五家的长期合作关系,还在积极开拓新客户,目前已经与两家潜在客户展开洽谈。可以说,INOD 的业务版图正在稳步扩大。

更重要的是,AI的崛起为 INOD 带来了巨大的发展空间。据行业预测,到 2029 年,AI 相关的 IT 服务市场规模将达到 2000 亿美元。而 INOD 的策略很清晰:横向扩展到医疗、保险和制造业等更多领域,纵向深化与现有客户的合作。这种“双管齐下”的策略,不仅帮助它稳固了已有市场,还在持续开辟新的收入来源。

从财务表现来看,INOD 的增长同样令人印象深刻。2024 年第三季度,公司实现营收 5220 万美元,同比增长 136%,非常惊人,环比增长 60%,并且成功扭亏为盈,实现净利润 1740 万美元,并大幅上调了 24 财年业绩指引,从亏损到盈利的快速转变,既证明了它的商业模式逐渐成熟,也展现了它在成本控制和运营效率上的出色能力,为未来的增长奠定了坚实的基础。

在估值方面,INOD 展现出巨大的重估空间。以行业龙头 Scale AI 为参照,这家公司在 2024 年的年度营收接近 10 亿美元,估值达 138 亿美元;而 INOD 的过去 12 个月营收为 1.4 亿美元,仅为 Scale AI 的七分之一。若以同样的估值倍数计算,INOD 的理论估值应达到 19.7 亿美元。然而,目前其市值仅 12.5 亿美元,显著低于这一水平,对应股价应为 65 美元。这种显而易见的低估值与高增长潜力的结合,为投资者提供了极具吸引力的价值重估机会。

INOD公司财务健康状况良好,拥有大量现金,少量债务,截至最新财报,INOD 的债务权益比仅为 10.23%,现金流健康且资产回报率(ROA)和股本回报率(ROE)显著高于行业平均水平。

当然,INOD存在的风险过度依赖少量的主要客户,如果主要客户减少订单或终止合作,公司的收入将受到严重影响。所以在INOD相对的低位进场更安全,比如参考价格35美元附近的位置,但你不一定能等到回调。

高效数据传输方案提供商CRDO

第二家AI相关公司是Credo,美股代号CRDO。这是一家专注于高速数据传输技术的科技公司。它的核心技术大幅提升了数据在服务器和 GPU 之间的传输效率,让数据“跑得更快、更稳、更省电”。这些技术不仅满足了AI模型和云计算的高性能需求,也让 CRDO 成为数据中心基础设施中不可或缺的一部分。

在 AI 和云计算快速扩张的背景下,数据传输对带宽、延迟和能效的要求越来越高,而 CRDO 的技术正是为了解决这些关键问题而生。凭借 400G 和 800G 网络解决方案,CRDO 不仅能显著优化 GPU 之间的数据传输效率,还通过降低延迟和提升算力输出,为复杂 AI 模型和高性能计算提供了可靠的技术支撑。

CRDO 的客户阵容可谓“含金量”十足,包括微软、亚马逊和特斯拉等科技巨头。这些公司对 AI 和 GPU 加速架构的依赖程度日益增加,而 CRDO 的高速数据连接技术,已经成为它们运行云计算和 AI 模型的关键组成部分。

在财务方面,CRDO 的增长表现也非常亮眼。2024 财年,公司收入同比增长 70%,主要得益于 AI 和云计算基础设施的强劲需求。未来的增长预期更加乐观——分析师预计其收入年增长率将达到 49.68%,而 EBITDA增长将高达 129.08%。这一快速扩张的势头,不仅反映了 CRDO 在行业中的核心地位,也为公司的长期价值奠定了坚实基础。

此外,CRDO 在主动式电力电缆(AEC)市场中也占据了重要地位。据预测,到 2028 年,AEC 市场的年复合增长率将达到 45%,总规模将突破 28 亿美元。作为这一领域的重要玩家,CRDO 正在不断扩大市场份额。尤其是在 AI 数据中心中,CRDO 的 AEC 技术正在帮助客户优化能源管理,如果市场预测成真,到 2028 年 CRDO 的收入可能迎来大幅增长,为未来业务扩展打开了更多可能性。

不过CRDO 当前的 EBITDA 利润率为 -7.96%,盈利能力尚待提升。不过,这种情况在处于高速成长阶段的科技公司中并不少见。随着收入规模的扩大和运营效率的改善,CRDO 有望逐步扭转这一局面。值得注意的是,包括美国银行和巴克莱在内的多家知名机构,依然对 CRDO 充满信心,并给出了 80 美元的目标价。

在竞争格局中,CRDO 面对的是博通和 Marvell(MRVL)这样的大型对手。然而,CRDO 的灵活性成为了它的独特优势。与这些行业巨头相比,CRDO 能够更快速地响应客户需求,并为客户提供定制化的解决方案,这让它在光以太网和电以太网市场中占据了一席之地。此外,作为 HiWire 联盟的重要成员,CRDO 进一步增强了其在高速连接领域的行业话语权。这样的行业定位,让 CRDO 不仅能够在竞争中找到自己的差异化优势,也为未来的技术和市场扩展提供了更多可能性。

我认为60美元附近的入场价不错。

奢侈品二手电商平台REAL

第三家公司是TheRealReal,美股代号是REAL,是一家专注于二手奢侈品寄售的电商平台,通过从直销模式向纯寄售模式的转型,大幅降低了库存风险,并显著提升了毛利率。

REAL的销售额已经连续三个季度增长,因为购物者希望通过二手市场来节省高端奢侈品的开支。该公司转售平台上 75% 的商品都在 90 天内售出,REAL正通过大量投资于开发新的技术,比如通过AI来完成商品真实性认证和精准定价,减少准销售产品所需的时间和成本,努力保持商品的快速销售。

具体来分析,公司从早期的直销模式成功转型为纯寄售模式,这是其发展的重要里程碑。这一转型有效解决了直销模式下的库存压力和运营风险,同时让 REAL 的运营模式更轻资产化。寄售模式的核心是将商品的所有权留在卖家手中,公司则专注于高毛利环节,比如真实性认证、精准定价和交易撮合。依托这一模式,REAL 的毛利率提升至接近 75%,显著优于行业平均水平。2024 财年,公司预计调整后 EBITDA 实现盈亏平衡,而随着规模效应的扩大,2025 财年盈利能力有望进一步释放。

从运营数据来看,REAL 的核心指标持续改善。2024 年第三季度,公司活跃买家数量达到 38.9 万人,同比增长 7%,环比增加 8000 人。同时,平均订单金额从 513 美元提升至 522 美元,表明平台对高端消费人群的吸引力正在增强。这些数据不仅反映了寄售模式的成功,也巩固了公司在二手奢侈品市场中的核心地位。

技术创新是 REAL 的另一大核心竞争力。公司将 AI 技术深度应用于商品认证、精准定价和库存管理等关键环节,通过自动化流程提升了运营效率,同时降低了人工成本。这种技术整合不仅提高了公司对高端市场的响应能力,也提升了消费者对平台的信任感。此外,REAL 还在利用 AI 技术优化奢侈品经理的调度流程,加速商品上架效率,并推动高毛利商品的转化率。业内分析人士指出,REAL 在 AI 驱动的奢侈品电商运营中占据了独特的技术优势,为未来的业务扩展提供了坚实的基础。

在资本管理方面,公司采取了积极的债务优化策略。REAL 通过续签信贷协议,将可转换债券的到期时间延长至 2029 年,为未来的资金使用赢得了更多灵活性。随着自由现金流的逐步改善,公司在资本投入上的自由度也显著提高,为寄售模式的持续优化和运营效率的提升提供了充足支持。

从估值角度来看,REAL 的吸引力显而易见。华尔街分析师预计,公司 2025 财年的收入将达到 6.37 亿美元,同比增长 8%。但目前市场给它的估值仅相当于 2025 年收入的 1.1 倍,远低于行业平均水平,说明市场可能低估了它的实际价值。即便按保守的 2% 利润率计算,REAL 的盈利扩展空间依然显著,为估值重估提供了明确的基础。

我认为比较合理和安全的入场价格在8美元。

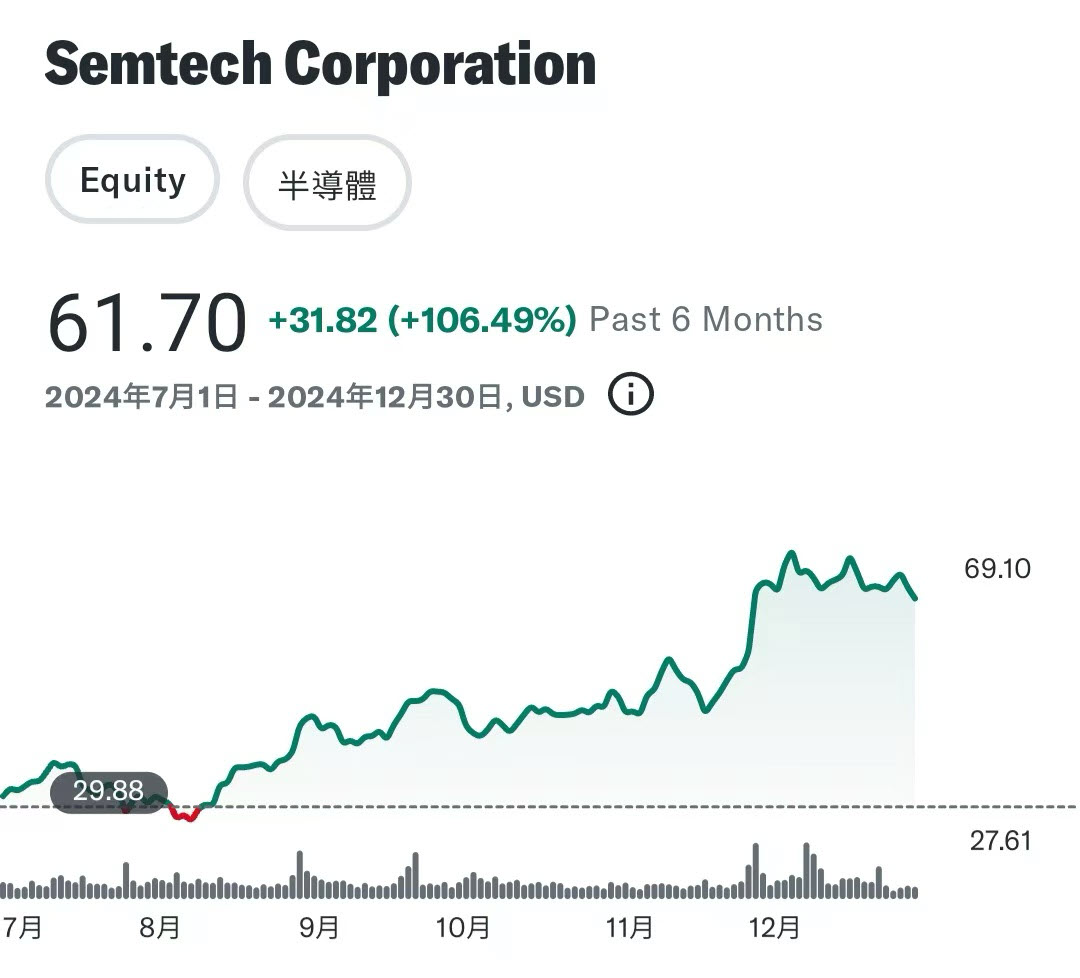

高性能模拟和混合信号半导体SMTC

第4家公司是Semtech,美股代号SMTC,是一家具备战略清晰度和技术优势的公司。它专注于高性能模拟和混合信号半导体的开发,覆盖从数据中心到物联网、工业应用和基础设施的多个关键领域。

当前的核心增长来源于数据中心业务的强劲表现。根据最近公布的数据,数据中心相关产品的销售额同比增长 78%,这是高速连接需求爆发的直接反映。特别是在 AI 和高性能计算(HPC)的推动下,超大规模数据中心对高速、低延迟连接方案的需求正在加速释放。SMTC的 CopperEdge 技术正是为此而生,这项技术结合了低功耗和高性能的特点,能够帮助客户在提升系统性能的同时降低运营成本。这样的技术优势,使得SMTC已经在数据中心市场中占据了不可或缺的地位。

除了数据中心,物联网和工业市场也为SMTC提供了新的增长动力。根据近期数据,这些市场的销售订单环比增长了 47%,而路由器预订量更是同比翻倍,展现出强劲的需求复苏迹象。特别值得关注的是 XR60 产品,这是一款具有战略意义的设备,已经通过主要网络运营商的认证。随着 XR60 的商业化落地,SMTC不仅能够在物联网领域扩大市场份额,还为进入政府、公用事业和交通运输等垂直领域创造了更多可能性。

当然,短期内可能会有一些波动。2025 财年的前两个季度,公司收入增长率有所放缓,主要是因为市场和库存的调整。但值得注意的是,SMTC在优化运营效率方面表现出色。上一季度渠道库存环比下降了 27%,同比下降了 47%,这是管理层在优化供应链和健康化库存上的有力举措。这种短期的调整不仅不会削弱长期增长,反而为后续的快速反弹创造了更大的空间。

在新CEO带领之下,公司从三季度开始迎来“拐点”,增长逐步回归正轨,毛利率有所提高,为成功扭亏为盈奠定了基础,预计第四季度的收入增长率将达到 30%。这个数字的背后,是公司持续优化产品布局的成果,以及市场对其技术解决方案的认可。这也让SMTC成为了少数几家能够在复杂环境中保持增长弹性的半导体公司之一。

SMTC的增长并非依赖于单一市场或产品,而是由多个领域的协同发展所推动。从数据中心到物联网,再到高速通信解决方案,公司的研发管线展现了强大的技术竞争力。例如,SMTC的 FiberEdge 激光驱动器以及 50G、100G、200G 和 800G 重定时解决方案,正在为下一代通信技术铺平道路。这些技术的商用化,不仅进一步强化了 SMTC在高速连接市场中的领导地位,也为未来几年的增长提供了坚实基础。

此外,SMTC正在与电缆供应商合作,并已开始接收包含其芯片的设计订单。这些订单预计将在 2025 财年末开始交付,2026 财年将迎来显著放量增长。这种前瞻性的市场布局,确保了 SMTC在未来技术迭代中的竞争优势。

在当下的行业背景中,SMTC的布局展现了清晰的增长逻辑:短期内,数据中心是核心引擎;中期内,物联网和工业应用提供稳定增长;而长期来看,高速通信技术将成为竞争力的关键支柱。这种多元化的增长模式,让 SMTC在快速变化的市场中占据了更有利的位置。

这种多层次、多市场的增长模式,不仅提升了公司的市场适应能力,也让 SMTC能够在不同周期中保持韧性。我认为SMTC比较合适的入场价格在50-55美元之间。

你觉得这几家公司怎么样,欢迎评论区留言?另外4家好公司的我们还在制作当中,将在明后天发布,稿子已经写好,添加我们VIP社群可以提前索取。记得点击关注我们的,以免下次找不到我们,你的点赞是我们原创的动力,祝大家新的一年快乐,财源广进。

如果你有任何美股问题,请添加我们前纽约证券交易所分析师Ken的微信