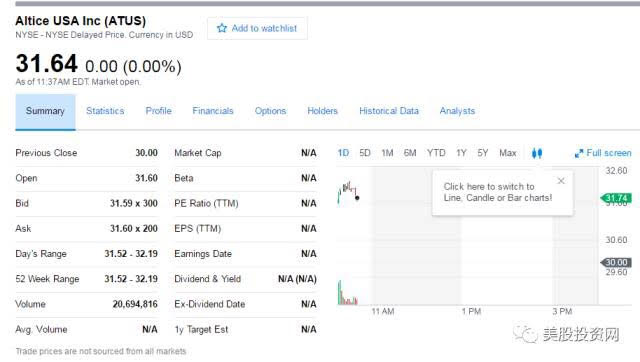

欧洲电信和媒体巨头Altice USA今天在纽约证券交易所上市。代号ATUS,这桩IPO交易对Alitce USA的估值超过200亿美元是欧洲移动通讯公司Altice NV在美国的子公司,由纽约Cablevision Systems Corp.和Suddenlink Communications两家公司合并而成。按照发行价30美金,公司共筹资19亿美金,成为今年第二大IPO上市。

收购扩张:

Altice近年来在美国迅速扩张,收购了法国第二大电信运营商SFR、葡萄牙电信付费业务MEO、Optimum通信以及美国Cablevision公司等等。Altice在美国21个州拥有分点,共有490万名客户。过去两年收购Suddenlink Communications和Cablevision Systems后,净债务超过了200亿美元。在此基础上,Altice积累了过硬的技术储备,可以迅速提高税息折旧及摊销前利润。这样一来,它就能额外的现金来偿还沉重的债务,减轻负担,甚至用于其他收购。

股权分配:

Altice准备在纽约证券所出售小额股之后,回收约3.310亿美元的股票。正式上市后,私人股权投资公司BC Partners和加拿大退休金计划投资委员会均将减少股权。Altice美国子公司——Altice USA计划向投资者提供总值4.65千万的A股股票,每股约27-31美元,共筹资约14亿美元。在此水平上,该公司股票价值将达到214亿美元,相当于上市的6.5%。据了解,A股在公司将不设投票权,几乎全部由AlticeUSA公司最大股东Patrick Drahi拥有的B类股份则完全掌握了投票控制权。募资完成后,Drahi将拥有25% A股股权,100%的B股股权。

Altice分公司负责人表示,公司一方面需要在未来几年内筹集大量资金来抵消支出、偿还债务,一方面也可能继续投入到会产生大量债务的特殊交易中。Altice表示,其形式净损失从2011年的11亿美元减少到现在的7.21亿美元,调整后的EBITDA收益从27.7亿美元上涨至33亿美元。

公司前景:

面对千兆宽带建设热潮,2016年12月,Altice USA宣布打算在未来5年内向“所有”Optimum消费者和“大部分”Suddenlink消费者推出光纤连接服务。该运营商并未公布扩张的具体区域,仅表示会在未来几个月内宣布。据了解,该项光纤网络将为消费者带来最高可达10Gbps的网速。不过看起来Altice将会采取渐进的方式提高网速,而不是一次性达成目标。Altice USA CEO Dexter Goei表示,这对于公司来说将是一项长线投资项目。

大牌承销商:

摩根大通、摩根士丹利、花旗、高盛将成为此次募资的主要承销商。

同行对比:

今年美国的电信类股表现低迷。Altice USA的竞争对手美国电话电报公司(AT&T Inc. 代号T)在2017年年内累计下跌10%,Verizon Communications Inc. (VZ)跌15%。而在同期,其母公司Altice NV在欧洲上市的股票累计上涨约20%。

更多IPO上市时间表:http://www.tradesmax.com/component/k2/item/3079-ipo-17615