美国三大股指在开盘时表现强劲,然而,市场情绪受到美联储会议纪要的影响而受挫。会议纪要暗示,美联储决策者在考虑降息方面需要更多时间,这对市场的降息预期造成了一定的冲击。

与此同时,盘初公布的最新数据似乎给市场的降息预期泼了一盆冷水,导致主要美股指数的涨势迅速消减,并在盘中转为普遍下跌。

具体数据显示,标普全球公布的美国五月综合采购经理人指数(PMI)初值意外上升至54.4,显示企业活动达到两年多来的最快扩张速度。同时,细分指数显示出价格上涨和通胀升温的迹象:综合PMI的投入价格指数达到去年九月以来的次高水平,工厂投入价格以一年半来的最快速度上涨,服务行业的支付价格和收受价格也在上涨。

道指在5月17日首次突破40,000点关口,创下历史新高收盘,但在今日(周四)却急剧下跌,约在39,075点附近交易。与此同时,标普500和纳指也出现了下跌趋势,这两个指数在5月21日创下历史新高后同样遭受了压力。

这次道指的大幅下跌主要受到波音股价的拖累,今天波音收跌7.6%,成为道指成份股中跌幅最大的一支。

波音公司向中国交付飞机的计划遭遇了延误,对其业务前景和市场表现产生了负面影响。与此同时,波音公司预测其2024年的自由现金流将呈现负值,进一步加剧了投资者对其未来的担忧。

波音股价的大幅下跌不仅对道指造成了直接的负面影响,也在一定程度上拖累了纳指和标普500的表现,给整个股市带来了不确定性和压力。

截至收盘,道指跌幅为1.53%;纳指跌幅为0.39%;标普500跌幅为0.74%。

英伟达财报看涨预测背后的信心来源揭秘

英伟达不愧是AI之王,股价开盘便突破1000美元,盘中涨超10%,市值超越德国上市公司市值总和!带动AMD,戴尔,AVGO,SMCI等多只AI概念股早盘曾大涨。但是开盘后不久,便出现了一波获利回吐的行情,这些AI概念股纷纷出现回调。

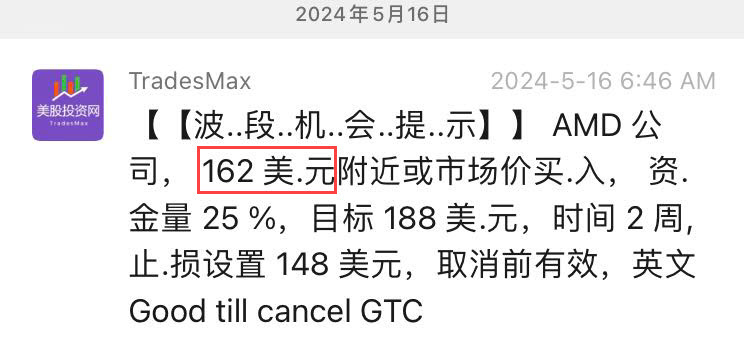

值得一提的是,在AMD早盘股价大涨之际,我们及时提醒VIP会员此前在162.3美元买入的AMD提高止损设置167.45美元。锁定部分利润,以免到嘴的肥肉跑了!

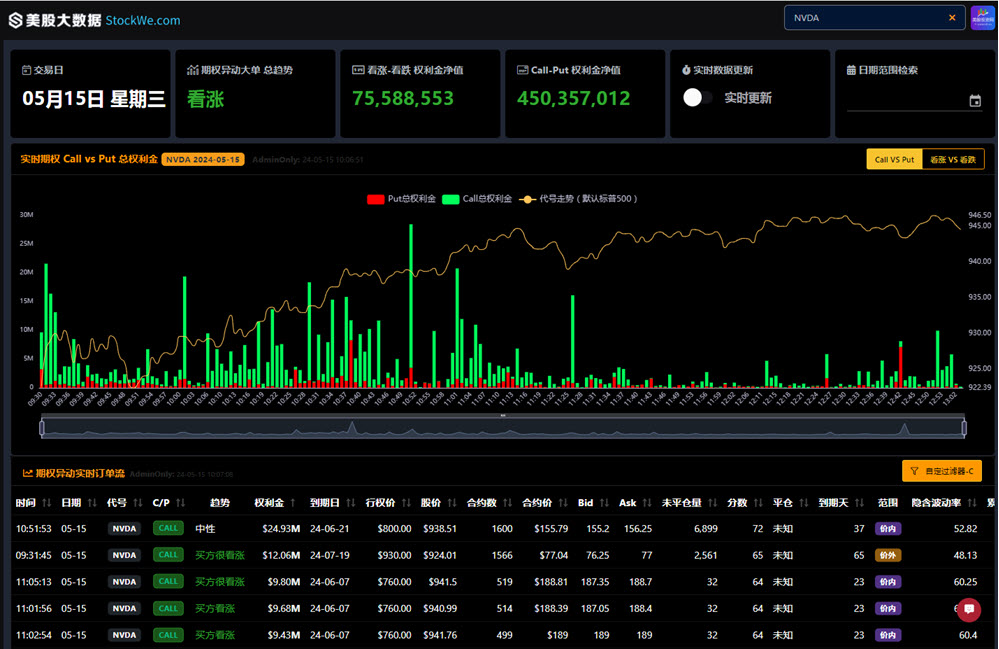

此前深度研报是通过基本面去预测英伟达的财报,今天我们美股投资网将从机构主力资金控盘角度,说一下机构的布局其实完全吻合财报看涨,以及后市的走势会怎么样?

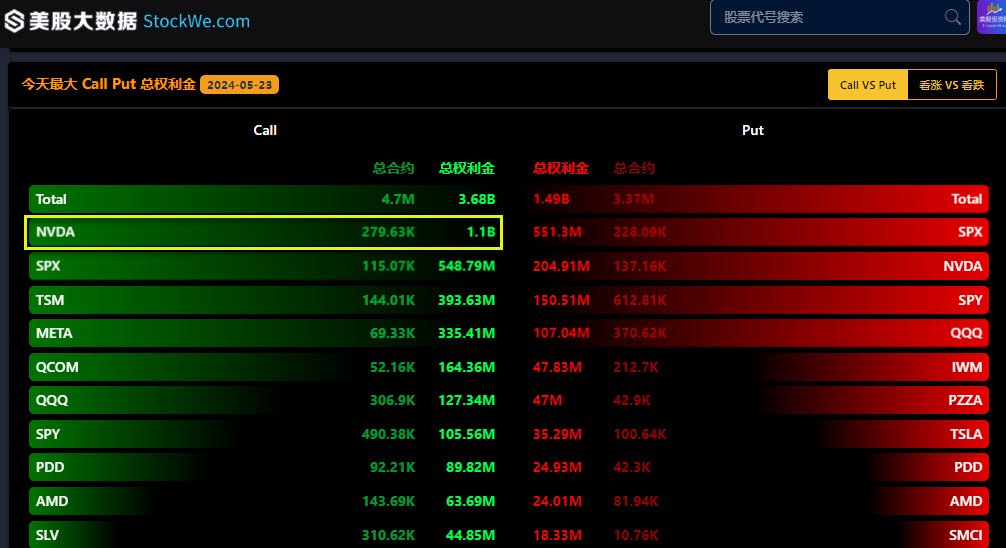

今天5月23日,英伟达的机构大额看涨期权Call的总权利金十分抢眼!

据美股大数据StockWe.com统计,整个市场的总权利金达到了36.8亿美元,而英伟达一家就占据了其中的三分之一,即高达11亿美元,这一数字不仅凸显了英伟达在市场上的重要性和影响力,也反映出机构投资者对英伟达未来表现的强烈信心。

然后我们再看每天英伟达机构的期权下单,Call和Put的比例,Call是Put的2倍之多,这就是为什么我们敢大胆在视频里面预测!我们要知道机构不是傻子,而且不是一个机构的订单,这是千千万万个资深的交易员,管理上千万美元的一个账号,买的每一个几十上百万美元的一个期权订单。

与此同时5月22日和23日两天,机构买入上亿的台积电TSM的看涨期权,这两天台积电股价的表现很出色,成功突破了今年3月8日创下的历史高点,飙升至161.98美元!

盘后英伟达因靓丽的财报,股价轻轻松松涨超7%,首次突破1000美元大关!这不仅带动了AI概念股的普遍上涨,也再次证明了英伟达在科技行业的领先地位。

我敢说我们美股投资网是全网唯一一家敢于在英伟达财报前就坚定看涨,公开表态的平台!

就在财报发布前两天,我们就向全球粉丝发放了福利,明确表示对这次财报非常看涨!预计营收和每股盈利都将大幅超预期,最关键的业绩指引也会继续强劲超预期。我们毫不犹豫地宣布,绝不会卖出任何一股英伟达。事实证明,我们的预测完全准确!

更多深度研报请订阅

StockWe.com/col/depthreport

收入与利润:惊人的增长

英伟达第一财季营收达到260亿美元,创历史新高,同比飙升262%,环比增长18%。这一数据远超市场预期的246亿美元,几乎是去年同期71.92亿美元的三倍。调整后的每股收益(EPS)为6.12美元,同比大增461%,净利润更是暴增620%至148.8亿美元。

毛利率与成本控制:高效运营

英伟达本季度的毛利润率为78.9%,显著高于分析师预期的77%和上季度的76.7%。尽管公司预计未来毛利率会有所下降,二季度毛利率将降至75.5%,全年毛利率约为70%,但这依然维持在一个相对高位。

此外,公司预计GAAP和非GAAP运营费用分别为40亿美元和28亿美元,全年运营支出将增长40%至45%。这些数据表明,英伟达在保持高效运营的同时,依然在积极投资未来。

拆股与股息:增强投资者信心

从6月10日起,英伟达将进行10比1的拆股,此举旨在以更低廉的价格吸引更多投资者和员工持有股票。每份普通股将获得额外9股,公司还将股息提高150%至每股0.01美元,支付给6月11日前在册的股东。这一举措无疑会进一步提升投资者信心,推动股价持续上涨。

未来展望:创新驱动增长

CEO黄仁勋在财报电话会上表示,下半年即将推出的Blackwell超强AI芯片将成为新的增长引擎。Blackwell芯片正“满负荷生产”,预计今年二季度发货、三季度增产、四季度投放到数据中心。

此外,黄仁勋透露,公司已经进入每年推出新产品的节奏,继Blackwell之后,新的芯片将继续推向市场。这种持续的创新将进一步巩固英伟达在AI和科技领域的领导地位。

高抛低吸AMD!

除了坚定看涨英伟达给出的福利,我们还精准操作了两次AMD的波段交易,高抛低吸的经典案例!

5月16日,我们162美元入了 AMD!

VIP社区截图:

随后AMD一路狂奔,大涨5%,到了168美元!

文章回顾:美股量化策略研究,精准布局AMD

而在5月17日,AMD止盈后出现回调,我们再一次以162.3美元重新买入AMD

VIP社区截图:

今天盘后英伟达带动AMD大涨到169美元!

两个波段操作,累计盈利 7%!

除了做正股,我们也布局了 AMD的看涨期权Call,2.06美元买入,一天就涨了70%,我们立即提示期权社区,设置止盈,落袋为安。

量化AI精准预测星巴克

上周五,我们美股投资网的量化AI模型,监测到星巴克将出现缺口回补的信号,

我们立即提示VIP社区,78美元入手!

今天5月22日,我们再度提示VIP社区, 79.1美元进场!

正如我们预测一样,今天SBUX稳步上涨4%

VIP们的好评如潮!

上周,我们也公布了全部的交易细节,准确率高达90%!

文章回顾:美股Sell in May,Go Away?我不认同?如何操作?

美股投资网主打一个准!说一个中一个!VIP会员服务将要涨价,想加入VIP能更早获得布局信息!

美股投资网 是一家专门研究美国股票的金融科技公司,由前纽约证券交易所分析师Ken创立,联合多位前摩根斯坦利分析师,谷歌Meta工程师利用大数据和人工智能,结合十多年美股实战经验和业内量化模型,建立了一个电子化的每日股市数据库 StockWe.com 以追踪机构主力资金,美股期权异动,暗池大单交易和每天新闻,通过数据可视化提供美国股市实时行情、投资策略、交易技巧、公司研究报告、美股软件开发、挖掘强势股。

5月22日周三美股盘后,自去年起在AI热潮中风头无两的芯片巨头英伟达发布了截至今年4月底的2025财年第一财季业绩。我们美股投资网量化团队早在财报公布的几天前,就写了5000字的深度研究报告,预测英伟达会大涨。

当季英伟达的总营收和数据中心收入均创新高,且较上年同期翻数倍增长,对下季度的收入指引也超预期,还进行10比1拆股并大幅提高股息分红。

英伟达盘后涨超7%,若涨势延续至明日开盘,股价将首度突破1000美元大关,带动Arm控股、AMD、台积电ADR、美光科技、迈威尔科技和超微电脑等一众AI概念股盘后走高。

有分析称,英伟达季度营收是去年同期71.92亿美元的三倍多,并显著高于市场预期,代表科技行业的AI投资保持强劲。

有网友直言,美股这座摇摇欲坠的高楼现在就靠英伟达撑着了。

周三英伟达收跌0.5%,周二曾以953.86美元创下历史收盘新高,今年以来累涨近92%,显著跑赢标普500指数和纳指的涨超11%。

公司市值跃升至2.3万亿美元,仅次于微软和苹果在美股市场排名第三,从2022年10月股价低点已经巨幅反弹近750%,去年一年便大涨了240%。

华尔街对英伟达财报预期一如既往地高涨。有40位分析师评级“买入”,2人评级“持有”,没人建议“卖出”,平均目标价1057.76美元代表还有11%的涨幅空间。

英伟达总营收三个季度都增超200%至新高,利润涨六倍,进行10比1拆股

财报显示,英伟达第一财季营收创历史新高至260亿美元,环比增长18%、同比增长262%。调整后的每股收益为6.12美元,环比增长19%、同比增长461%。净利润增超620%至148.8亿美元。

这是英伟达连续第三个季度的收入同比增速超过200%,超过华尔街预期的大幅增长240%至246亿美元,以及公司官方指引的240亿美元。市场原本预计净利润增长540%至131亿美元。

英伟达当季毛利润率为78.9%,显著高于预期,分析师原本认为将从上季度的76.7%小幅扩大至77%。EPS也高于预期的每股收益5.65美元,是上年同期1.09美元的五倍多。

公司预计二季度收入为280亿美元(加减2%),好于市场预期的268亿美元,但预计非GAAP毛利率降至75.5%(上下浮动 50 个基点),全年毛利率收窄至约70%,也基本符合市场展望。

公司还称,预计GAAP和非GAAP运营费用分别约为40亿美元和28亿美元,预计全年运营支出将增长在40%至45%区间。

华尔街预计,英伟达在明年1月结束当前财年时的季度销售额将突破300亿美元大关,第二财季收入或进一步增至266.7亿美元,整个财年的收入或升破1100亿美元整数位。上个财年的收入曾同比增长126%至609亿美元创历史新高。

从6月10日开始,英伟达将完成10比1的拆股,截至6月6日收盘之前在册的股东每份普通股可获得额外9股,以便用更低廉的价格方便员工和投资者持有,公司还将股息按拆股后提高150%至每股0.01美元支付给6月11日之前在册的股东。

有分析称,过去五年英伟达股价飙升了25倍,而Alphabet、亚马逊和特斯拉均于2022年拆股。

有网友评论,黄仁勋出席财报电话会,将好比超级巨星跳上演唱会舞台面对万千尖叫的粉丝。

还有人称,英伟达就好比在淘金时代向一众科技巨头(唯一)出售挖黄金的铲子。

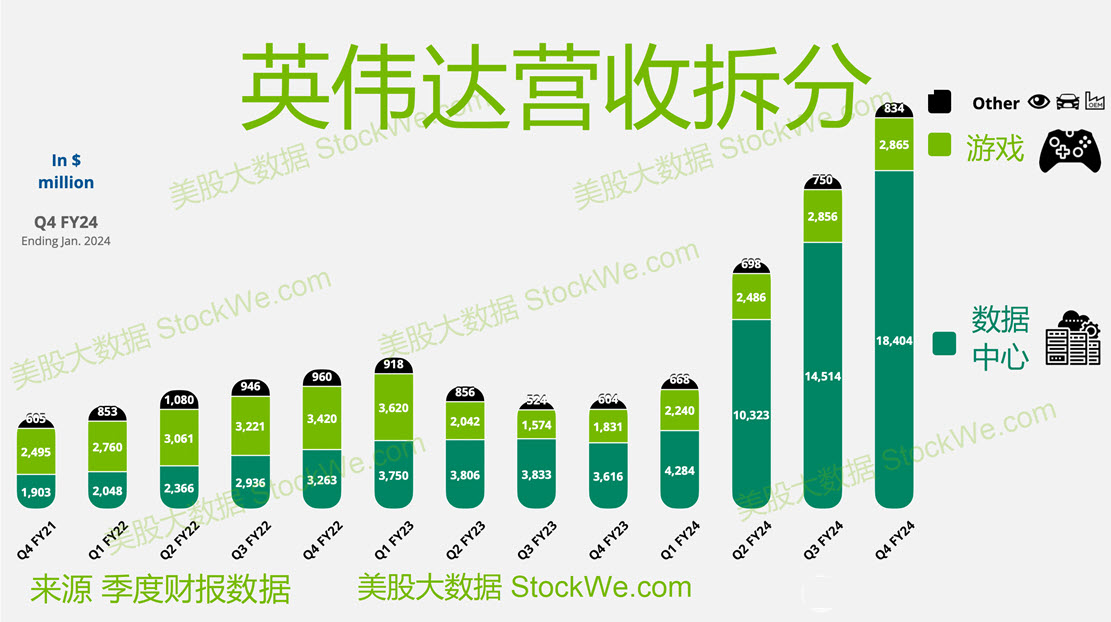

数据中心收入涨四倍至新高,游戏业务新增AI PC类目,汽车业务增加机器人类目

分业务来看,数据中心收入早已超越游戏GPU业务成为英伟达高速增长的关键领域,第一财季的收入创新高至226亿美元,超过市场预期的211亿美元,环比增长23%、同比增长427%。

其中,数据中心计算收入为194亿美元,环比增长29%、同比增长478%,得益于用于大语言模型、推荐引擎和生成式AI应用程序来训练和推理的英伟达Hopper GPU计算平台出货量增加。

同时,由于InfiniBand端到端解决方案的强劲增长,网络收入同比增长242%至32亿美元。有分析称,英伟达特意强调了网络部件(networking parts)的强劲销售,随着企业构建由数万个需要互连芯片组成的集群,这些部件变得越来越重要。

公司高管称,数据中心的收入多个季度强劲增长,是由以企业和消费互联网公司为首的所有客户类型推动的,“大型云提供商大规模部署和提升英伟达AI基础设施,继续推动强劲增长,占我们数据中心收入的约45%。”

昔日最大的游戏业务季度收入26亿美元,持平市场预期,环比下降8%、同比增长18%。公司称同比增长主要反映了需求增加,环比下降是由于笔记本电脑GPU销量的季节性回落。

值得注意的是,英伟达在传统的“游戏”业务中新增了“AI PC”类目,未来财报期势必成为关注焦点,第一财季推出了适用于Windows系统的全新AI性能优化和集成,支持聊天机器人功能。

第三大业务类别是专业可视化,季度营收为4.27亿美元,不及市场预期的4.8亿美元,环比下降8%、同比增长45%,同比增长主要反映了渠道库存水平正常化后对合作伙伴的销售量增加。

第四大业务类别是汽车,季度营收为3.29亿美元,环比增长17%、同比增长11%,高于市场预期的下降1%至2.9亿美元。同比增长主要由自动驾驶平台推动,环比增长是由人工智能座舱解决方案和自动驾驶平台推动。值得注意的是,“汽车”业务中新增了“机器人”类目。

黄仁勋:准备好下一波增长,二季度Blackwell就发货,今年带来大量收入,每年都发新品

英伟达创始人兼CEO黄仁勋在声明中称,下半年上市的Blackwell超强AI芯片将带来更多增长:

“下一次工业革命已经开始——企业和国家正在与英伟达合作,将数万亿美元的传统数据中心转变为加速计算,并建立新型数据中心——人工智能工厂——以生产新的大宗商品:人工智能。

人工智能将为几乎每个行业带来显著的生产力提升,帮助企业提高成本效率和能源效率,同时扩大收入机会。

我们已经为下一波增长做好了准备。Blackwell平台已全面投入生产,为万亿参数规模的生成式人工智能奠定了基础。

Hopper平台上对生成式AI训练和推理的强劲且不断增长的需求,推动了我们数据中心收入的增长。除了云服务提供商,生成式人工智能已扩展到消费互联网公司以及企业、主权人工智能、汽车和医疗保健客户,创造了多个数十亿美元的垂直市场。”

黄仁勋在财报电话会上称,Blackwell下一代超强芯片正“满负荷生产”,今年就会看到“大量的Blackwell芯片收入”,Blackwell芯片产品将在今年二季度发货、三季度增产、四季度投放到数据中心。

他还称,推理工作载荷正“显著”成长。电子计算(电脑)正从检索信息切换到生产技能,“在更长时期内,我们将完成电脑运作方式的重新设计。未来的电脑将生成答案,而不仅仅是(信息)检索。”

他表示,英伟达已经进入了每年都会推出新品的节奏,Blackwell芯片之后会有另一款芯片推出,也是这种一年一更新的节奏。

财报还称,第一财季的非GAAP运营费用同比增长43%、环比增长13%,主要反映了员工人数和薪资福利的增长。季末的现金及等价物为314亿美元,高于一年前的153亿美元和上季度的260亿美元。季度内进行了77亿美元的股票回购和发放了9800万美元的现金股息。

为什么重要

英伟达是人工智能芯片生产领域无可争议的领导者,也是AI风潮最明显的受益方。外加其股价涨幅已占到今年标普500指数涨幅的四分之一,难怪有分析称这是本季度或全年最重要的一份财报,不仅将提供人工智能领域的最新洞见,还会左右到AI概念股、甚至是股市大盘的表现。

英伟达财报还将成为对科技行业人工智能投资和需求能否延续的关键检验指标。据券商Bernstein估算,谷歌、亚马逊、微软、Meta和苹果等超大规模企业今年预计有总共2000亿美元的资本支出,其中很大一部分用于购买AI芯片等专用基础设施,而英伟达占据约80%的AI芯片市场。

投行Stifel指出,投资者注意力可能仍将集中在AI基础设施投资加速的中期可持续性。Bernstein称,目前不知道这个投资周期会持续多久,以及在这段时间内会产生多少过剩产能,以防AI发展没有预期那样快。

华尔街怎么看?

华尔街首先关注英伟达的收入指引和AI前瞻。一方面,对英伟达这种体量庞大的企业来说,其盈利增长速度几乎是史无前例的,还能维持住高利润率也实属罕见。

今年下半年英伟达的下一代最强芯片Blackwell GB200将正式上市,势必继续增厚利润,KeyBanc Capital Markets认为,最强芯片可能会在2025年为数据中心带来超过2000亿美元的收入。

CFRA分析师相信,在向人工智能服务器的持续转变、中央处理器扩张的早期阶段,以及与新软件应用程序和更关注能效等潜在目标市场上行空间的推动下,英伟达还有很大的增长空间。

但也有不少人指出,鉴于AMD和Arm本次财报季的股价反应,英伟达业绩如果仅仅只是“符合预期”可能会导致股价下跌,或需要接近260亿美元的季度收入和类似高增长的指引,才能满足是市场的高预期。

第二个关注点为利润率是否已触及近期峰值和资本支出。有人担心,英伟达利润率将随着新产品推出背后的资本支出加速而在下半年有所收窄。上季度的运营支出同比增长25%至22.1亿美元,预计第一财季的支出规模可能接近30亿美元。

第三个关注点是公司管理层会否评价Blackwell超强芯片对现有H100 Hopper芯片的销售替代作用,以及来自微软、谷歌、亚马逊等超大型科技公司自研AI芯片的竞争风险。

资管机构Deepwater的联合创始人Gene Munster和美国银行等分析师都担心,下半年Blackwell正式推出会抑制英伟达近期的芯片销售,“一款主要产品在上市前六个月便官宣预热,可能会产生一些后果,即未来两个季度的收入会令人失望,季度环比增幅或首次低于10%。”

而在英伟达客户都去开发自研芯片的担忧方面,Piper Sandler分析师直言不要过虑,即使谷歌等公司打造自己的定制芯片,英伟达仍将保持至少75%的人工智能加速器市场份额。Raymond James也称,鉴于 Blackwell芯片即将推出,就算英伟达有任何股价回调都将是短暂的。

美联储官员最近再次暗示,直到通胀回落到目标水平之前,他们不会考虑降息。

亚特兰大联储主席博斯蒂克警告称,过快降息可能带来风险。被“新美联储通讯社”称为下任美联储主席潜在有力候选人的美联储理事沃勒表示,他需要看到数月持续向好的通胀数据,才会考虑降息。他强调,保持三到四个月的高利率不会伤害经济,只有在未来三到五个月内出现明显的通胀疲软迹象,美联储才可能在年底考虑降息。

尽管美联储官员的谨慎态度对市场产生了短暂影响,但对AI投资的乐观情绪以及不断走低的波动率指数继续支撑美股市场。主要股指在盘中迅速摆脱了美联储官员讲话的影响,标普500指数和纳指纷纷创下历史新高。科技巨头的大幅走高成为推动大盘上涨的主要力量。

截至收盘,道指涨幅为0.17%;纳指涨幅为0.22%;标普500涨幅为0.25%。

微软股价上涨0.87%。

今天,微软在西雅图开启为期三天的Build全球开发者大会。在会上,微软发布了最新的Team Copilot,这是Copilot for Microsoft 365的扩展。Team Copilot从个人AI助理升级为团队智能助理,用户可以在Teams、Loop、Planner等协作应用中调用其功能。

此外,微软宣布其Azure AI现已结合GPT-4o,并将率先使用英伟达Blackwell AI芯片。这一举措将进一步提升微软在AI技术领域的竞争力。

英伟达财报前的市场风云

英伟达财报即将公布,多空双方的焦虑情绪愈发明显,一点风吹草动都能引发市场剧烈波动。

今天盘前来了一个利空消息。媒体报道称,亚马逊云业务AWS暂停购买英伟达Hopper芯片,等待更新的型号。这一消息导致英伟达股价盘前直线跳水,跌幅一度达到2%。

然而,随后有澄清指出,亚马逊只是将Grace Hopper芯片的订单替换为Grace Blackwell。这一澄清虽暂时平息了部分市场的担忧,但空头仍试图将其解读为负面消息,认为亚马逊的举措可能会让投资者感到不安,担心其他客户也会在等待Blackwell发布时推迟购买。

美股投资网分析团队认为,这一消息对英伟达的业绩不会产生任何实质影响。英伟达的芯片本来就供不应求,市场需求强劲,推迟购买并不会对整体销售产生大的冲击。特别是在Blackwell即将上市的情况下,短期回调可能只是暂时现象。

后来英伟达后盘中转涨,截至收盘微涨0.64%。

分析师指出,英伟达的表现将成为衡量当前市场涨势可持续性以及更具包容性反弹潜力的关键指标。

特斯拉大涨原因分析

今天特斯拉在美股七姐妹中表现最佳,收涨6.66%至每股186.60美元。在周一回落后反弹至4月29日以来收盘高位。

上涨原因分析如下:

1. Semi卡车的重大进展

2. 中国电动车同行的利好

小鹏汽车财报超预期:小鹏汽车公布的第一季度财报显示,损失低于预期,毛利率上升,营收好于市场预期,整体表现超出预期。这一利好消息推动小鹏股价上涨,也提振了市场对特斯拉的信心。

此外,据消息人士透露,特斯拉正在考虑在中国建立数据中心,以便更高效地收集和处理自动驾驶数据,并用于训练其全自动驾驶(FSD)系统,从而推动全球部署。这一举措是特斯拉CEO埃隆·马斯克总体战略的一部分。

此前,特斯拉通常将中国收集的数据转移到海外进行处理。然而,随着特斯拉在中国自动驾驶技术的快速发展,这一方法已无法满足需求。因此,特斯拉正考虑在中国建立本地数据中心,以便更好地适应当地复杂的交通环境,并充分利用丰富的场景数据来加速自动驾驶算法的训练和优化。

目前,特斯拉尚未披露具体计划,包括如何处理这些自动驾驶数据、是否会采用数据传输和本地数据中心双轨并行的方式。但可以预见,特斯拉将充分利用中国的数据资源,进一步提高其自动驾驶技术的精准性和可靠性。

+30万粉丝社群,扫描下方二维码

+客服微信号 MaxFund

美股投资网 是一家专门研究美国股票的金融科技公司,由前纽约证券交易所分析师Ken创立,联合多位摩根斯坦利分析师,谷歌 Meta工程师利用大数据和人工智能,配合十多年美股实战经验和业内量化模型,建立了一个股市数据库 https://StockWe.com/,以追踪华尔街机构期权异动,暗池主力大单和每天突发新闻,挖掘潜力大牛股,发送美股实时行情、投资策略、交易技巧、公司研究报告、量化交易。

我并不打算在英伟达财报前,卖出任何一股英伟达!

因为我们继续看涨这次财报的结果,预计营收和每股盈利都超预期,并且最关键的业绩指引,我们认为都会继续强劲超预期;

本期视频我们会提供很多有力的数据来证明我这观点,为了筹备这期视频,我花了整整七天做了大量的调研,阅读了多份研报,对比过往多次财报后股价表现和潜在风险,就是为了把误差缩减到最小。

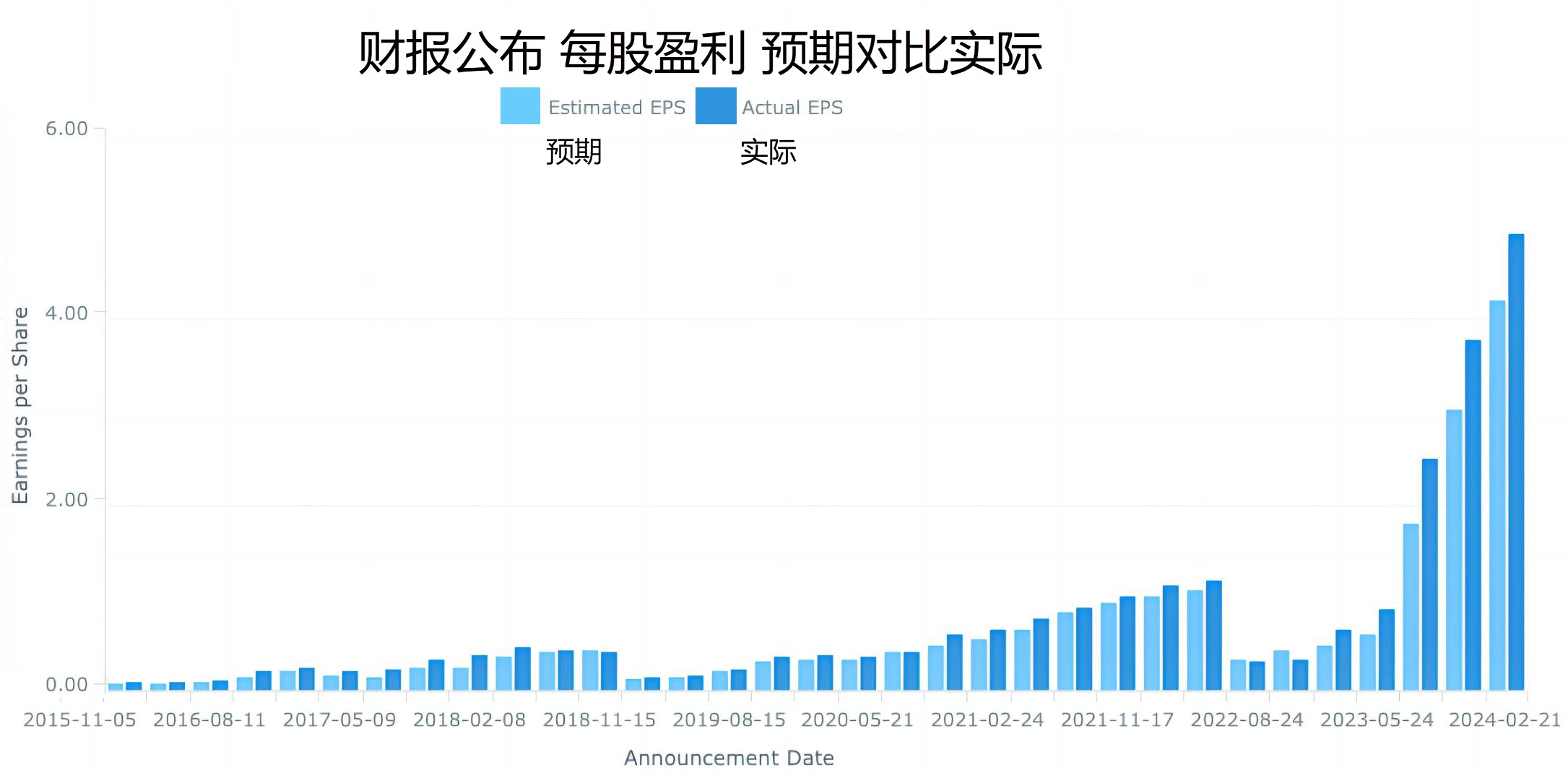

周三美股盘后英伟达会公布财报,我们翻查了英伟达在过去几年的每股收益(EPS)的情况,发现,特别是从2022年11月16日开始,英伟达已经连续5个季度都超预期,你要知道,2022年11月ChatGPT还没出现,真正大爆发是在2023年的春季,时间节点很关键。随后每股盈利开始井喷式暴涨,是之前的2-3倍,原因就是人工智能GPU芯片大卖。

看完每股盈利,我们再深挖营收数据,截取彭博终端英伟达的营收,过去公布的21份财报,只有一次是低于预期的,令人钦佩。季度营收在人工智能加持下,从20亿一下子暴涨到200亿美元,足足涨了10倍,

而业绩指引,也是一样的稳步超预期。哎~,这里我们注意啦,最近3个季度,超预期的百分比逐渐缩小,从22%下降到单位数,是有超预期放缓的迹象,但这并不必过分担心,毕竟这已经比之前强太多了。那么推动业绩指引上行的因素有以下几大方面:

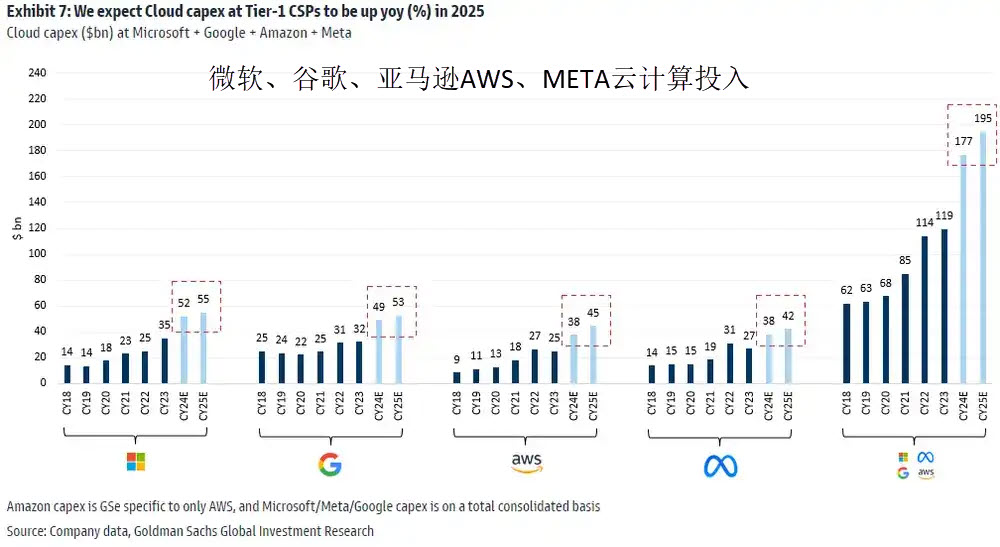

第一:微软、谷歌、亚马逊AWS、META

这四家科技公司的财报数据显示,今年在云计算方面的资本投入高达1770亿美元,远高于去年的1190亿美元,而2025年将继续增至1950亿美元。这些投资将为英伟达的数据中心收入和利润持续增长提供动力,尤其是其下一代Blackwell AI芯片将于今年晚些时候发布。

这张图我们看到,数据中心占比营收从50%,一直飙升到80%,AI仍然是英伟达的主要增长驱动力,并预计今年二季度和三季度数据中心的业绩将受益于对AI相关计算和网络的强劲需求,预计二、三、四数据中心收入季度环比增长分别为10%、17%和5%。

那为什么4大科技巨头愿意持续投入云计算呢?

原因很简单,就是他们看到自家公司利润呈健康增长,客户对AI工具的需求推动了云计算服务的销售,并且继续看到对AI设备的重大支出迹象。

英伟达 2025财年第一季度财报预览

展望即将于5月22日发布的第一季度财报,英伟达提供了非常乐观的指引,预计营收将在235亿美元至245亿美元之间。以中位值240亿美元计算,这将代表同比大幅增长234%(环比增长9%)。值得注意的是,这一预测超过了市场共识预期约20亿美元。预计非通用会计准则下

GAAP毛利率为77%(环比增加60个基点),表现稳健。基于这些关键运营参数,分析师预计英伟达 2025财年第一季度的每股收益将达到约5.55美元,相比去年的1.09美元实现了惊人的409%同比增长。

华尔街分析师纷纷提高英伟达目标价

根据美股大数据Stockwe 多家机构提高了英伟达的新目标价。目标价格范围从1100到1350美元不等,预期涨幅从19.38%到50.20%。

富国银行上调了英伟达的目标价,称其数据中心业务可能大幅增长。该行分析师将英伟达目标价从970美元上调至1150美元。预计英伟达Q1数据中心收入将达到206亿美元,同比增长380%。该行表示,由于AI行业继续火爆,且英伟达的H100 GPU交货时间的缩短(约10周),叠加H200的初始出货等情况,意味着该公司业绩会继续高速增长。

机构KeyBanc表示,将公布的第一财季营收为244.7亿美元,每股收益为5.56美元。以John Vinh为首的分析师在一份投资者报告中写到:尽管预计下一代Blackwell GPU将在下半年推出,但需求暂停的迹象有限,预计英伟达将公布明显高于预期的第一季度业绩和第二季度指引。收益具有很好的风险回报比例,因此维持增持立场。

分析师对英伟达未来业绩增长潜力的高度信心主要基于几大关键因素:

产品供应与市场需求:

- H100 GPU的更好供应,以及中国对其H200 GPU的强劲需求,为英伟达当前季度的业绩提供了有力支撑。

- 即将推出的Blackwell系列GPU(预计今年下半年上市),尤其是B100和B200,预计将从第三季度开始增加销量,并在第四季度占据大部分市场份额。这两款GPU的(平均售价)比现有产品高出约40%以上,预示着更高的收入潜力。

技术创新与竞争力:

Blackwell系列GPU的推出,标志着英伟达在技术创新方面的持续努力。这款GPU采用了先进的制程技术和设计,提供了更高的性能和更低的功耗,有助于英伟达在竞争中保持领先地位。

软件收入的增长:

英伟达的软件收入预计将在本财年末达到每年20亿美元。这主要得益于AI企业的强劲需求,以及英伟达在GPU软件生态系统中的持续投入。

过去财报公布后,股价波动规律:

这图是英伟达过往财报后股价的表现

你会发现,如果是上涨,涨幅最近都超过14%,如果是下跌,也仅仅是跌1-2%。是不是觉得持股过财报更划算?

根据高盛最新的期权活动数据,截至到2024年5月1日,英伟达股票对第一季度报告的隐含波动反应约为13%。这意味着,如果英伟达超过市场预期并且,又或者发布比当前预期更为积极的指引,股价可能上涨约13%。另一方面,如果公司未能达到预期或某些评论引起市场困惑,股价可能下跌约13%。虽然这些数字是近似值,但它们为潜在投资者和现有投资者提供了一个清晰的预期,即在5月22日财报发布时可能会发生的市场反应。

英伟达:AI和高性能计算的行业引领者

在高性能计算和AI领域,英伟达不只是参与者,而是引领者和规则制定者。它在技术实力和市场影响力方面远超行业竞争对手AMD和英特尔,设定了业界标准。当前,无论是性能还是成本效益,AMD和英特尔都在苦苦追赶英伟达。

在GPU市场上,英伟达通过其技术优势牢固控制了大约92%的市场份额,而AMD只能在剩余的8%的市场中苦苦挣扎。

随着人工智能技术的竞争日益激烈,英伟达为Meta的Llama 3大型语言模型提供了H100 GPU及全方位的软件和库解决方案,这种全面的合作模式不仅加深了与大客户的关系,而且显著提高了客户的转换成本,为英伟达筑起了坚固的竞争壁垒。

在“现实世界 AI”领域,英伟达的表现同样引人注目。马斯克近期透露,由于自动驾驶和无人驾驶出租车项目对计算能力的巨大需求,特斯拉将成为英伟达的第三大客户。到2024年底,特斯拉计划部署高达85,000块英伟达 H100芯片,这不仅突显了英伟达在技术上的先进性,也强有力地证明了其在市场上的领导地位。

我们再从行业前景与可拓展市场入手分析

首先,我们来看看数据中心市场,这是英伟达的AI芯片主要使用的领域。2024年,数据中心市场的规模达到了3293亿美元,预计到2028年将增长至4386.3亿美元,年均增长率为6.56%。不过,数据中心包含很多方面,比如网络设备、服务器存储和服务器本身,这些并不是英伟达的专长。

那么,如果只看AI市场呢?2023年,AI市场的规模约为1359.4亿美元,预计到2030年将达到惊人的8267.6亿美元,年均增长率高达28.46%。

再来说说英伟达的第二大业务板块——游戏市场。游戏市场分为云游戏和传统GPU两部分。云游戏通过GeForce Now提供。2023年,全球云游戏市场的收入约为43.4亿美元,预计到2029年将增长至253亿美元,年均增长率为80.49%。而传统GPU包括英伟达的GTX16、RTX20和RTX30等系列。2023年,游戏GPU市场规模约为36.5亿美元,预计到2029年将以33.84%的年均增长率增长至157亿美元。

接下来是专业可视化服务,这是英伟达帮助客户最大化利用其硬件的一项服务。英伟达还推出了英伟达Omniverse,这是一个让用户可以构建虚拟世界仿真应用的平台。数据可视化市场预计在2024年达到98.4亿美元,并以10.95%的年均增长率增长,到2029年将达到165.4亿美元。

最后,我们来看看英伟达的汽车业务。这部分主要提供自动驾驶和车载座舱解决方案。英伟达的产品包括英伟达 Drive Hyperion,这里面有两个子类别:Drive AGX,这是一个全自动驾驶传感器参考设计;还有模块化Drive软件,适用于全自动驾驶、地图绘制和停车。

此外,英伟达还提供了基于Omniverse的英伟达 Drive Sim,用于数字座舱开发和全自动驾驶平台测试。汽车半导体市场在2023年约为762.8亿美元,预计到2032年将增长至1554亿美元,年均增长率为13.02%。

让我们来总结一下:英伟达当前的可拓展市场在2023年约为2300.5亿美元,预计到2030年将增长至1.02万亿美元,年均增长率为49.28%,其中大部分增长来自AI领域。这显示出英伟达在中期和长期都具有巨大的增长潜力。

那么问题来了英伟达能否实现这些增长率?

英伟达最重要的业务领域是数据中心与AI以及游戏。关于数据中心,预计2024年的需求将保持强劲。例如,几乎完全用于AI的HBM内存需求预计在中长期内增长约60%。这意味着AI领域28.46%的增长率实际上是非常保守的。

然后,谈到游戏领域,我认为真正的催化剂是云游戏,因为它为玩家提供了一种廉价的方式来玩高需求的游戏。这可能使得主机市场竞争更加激烈,因为PC现在也能够参与竞争。虽然80.49%的年复合增长率(CAGR)看起来已经很高,但相比两年前GeForce Now用户基数从约100万增长到2000万时950%的年增长率,显得相对较低。

此外,云游戏也是传统GPU的催化剂,因为那些要托管服务器的公司需要GPU来处理图像并将其传输给客户端。此外,英伟达可以提供更便宜的价格,因为它不需要支付其他公司的利润,因为用于这些服务器的GPU正是英伟达自己的产品,这确保了GeForce Now的竞争力。

最后,虽然专业可视化业务年均缩减了13.21%,但汽车业务年均增长达到了46.37%。换句话说,英伟达不仅有能力实现这些增长率,甚至可能超过预期。唯一需要关注的是专业可视化业务的发展。

有一点风险值得注意!那就是英伟达的估值问题

截至5月17日,英伟达的市值高达2.27万亿美元,而2023财年的营收仅为552.68亿美元。对比之下,苹果公司在同一财年的营收高达3833亿美元,是英伟达的7倍之多,但市值却为2.9万亿美元,难怪巴菲特不买英伟达,这一数据对比清晰地揭示了英伟达相对过高的估值。

苹果拥有多元化的产品线和强大的品牌影响力,其稳定的收入来源于iPhone、Mac、iPad、各类服务和可穿戴设备等多条产品线。相对地,尽管英伟达在AI、数据中心和游戏市场方面表现突出,其营收基数却较小,这主要是市场对其未来增长潜力的高度预期所致。

面对当前的高估值,英伟达的股票未来可能呈现两种情景:

- 持续增长阶段:如果英伟达继续在其核心市场如AI和游戏硬件领域展现出创新能力和市场领导地位,可能支持其当前的高市值,并进一步推动股价上涨。

- 增长故事失效:若英伟达未能实现预期的增长,尤其是在连续几个季度的财务表现不佳后,市场对其的看法可能迅速转变,导致股价大幅下滑。这种情况下,股价的历史高位已包含对公司未来潜在增长的预期,任何负面变化都可能引发投资者的恐慌性抛售。

最近几周我们看到多家顶尖科技公司的财报全部都暴雷了,其中包括ASML、英特尔、AMD、SMCI、和ARM。

具体来看:

ASML在4月17日财报后股价下跌了12.46%。

英特尔在4月25日财报后其股价下跌了13%。

AMD在4月30日财报后其股价下跌了9%。

SMCI在同一天(4月30日)财报后其股价大幅下跌了29.03%。

ARM在5月8日报告了其股价下跌了9%。

那么周三盘后英伟达财报是否是一个例外?无论任何,我们是不会在财报前,卖出任何一股英伟达的!因为我们VIP社群的持股成本在500美元附近。

最坏的打算是,即使英伟达出现大跌也没什么可怕的,因为你看SMCI大跌后没过几天都能大幅度反弹起来,更何况是英伟达,作为人工智能领域的领头羊,其长期价值和市场地位不会因一次不理想的财报而动摇。它绝对会在之后很短时间内迅速反弹回来,所以持仓英伟达的小伙伴,大可不必担心。

最后还有一个关键点,就是CEO黄仁勋的风格,他在每次财报发布会,他的发言都是充满动力和自信,很少给出消极的话语,总能给咱们投资者注入一针强心剂。

如果你对以上分析有任何不明白的地方,可以评论区留言,我会一一回复,你对英伟达本次财报什么看法,你持股英伟达成本是多少!欢迎大家一起讨论!

张勇和他的另一半舒萍再次点燃市场热度,海底捞家族企业迎来第四次IPO,子公司特海国际成功登陆纳斯达克!这不仅意味着更多美味的商业版图,也标志着味蕾和资本的双重享受!

特海国际美股IPO募资5267万美元,股价开盘涨38%,收涨14%,标志着海底捞转变策略:放弃直营模式,转向加盟制,并开启了新一轮店铺扩张计划。特海国际去年营收飙升23%,逆转前四年亏损局面!

在美股市场逐渐趋缓之时,一家中国新晋公司展现出惊人表现。

美东时间5月17日周五,海底捞旗下子公司特海国际以股票代码HDL在纳斯达克上市,开盘价高达27美元,比IPO发行价19.56美元高出38%。HDL股价一度冲至30美元,日内涨幅飙升至53.4%;但随后在早盘回落至19.8美元,涨幅收窄至不足1.3%。然而,随后又再次扩大到10%以上,最终以约14%的涨幅收报22.29美元。

海底捞此次在美国发行了269.27万股美国存托股票(ADS),每一股ADS代表10股新发行的普通股。根据港交所早前公告的换算比率,每股相关股份约为15.28港元,相较于上周五港股收盘价19.94港元,折价幅度超过23%。按照发行价计算,公司估值达到12.6亿美元。不计承销折扣及佣金与其他发售开支,本次美股发行规模为5267万美元。

此外,海底捞已授权两家承销商——摩根士丹利亚洲有限公司和华泰证券(美国)有限公司——根据绿鞋机制,在招股说明书发布后的30天内行使选择权。他们最多可再超额配售代表总面值为20.195美元的40.39万股相关股份,使募股总规模可能超过6000万美元。

特海国际财务表现

2023年,特海国际录得营业收入6.86亿美元,同比上升22.95%;归母净利润0.26亿美元,同比上升162.19%。

根据2024年第一季度未经审核财务资料显示,特海国际的总收入同比增长16.6%,达到1.88亿美元,但期内录得净亏损450万美元。尽管如此,公司的翻台率有所提升,显示出业务正在逐步复苏。

特海国际主要经营海底捞在国外以外的餐饮业务,其中东南亚地区是其重要的市场。截至2023年12月31日,特海国际在全球经营115家海底捞门店,其中70家位于东南亚。尽管海外业务尚未稳定盈利,但随着疫情影响的减退和消费复苏,特海国际的业绩有所改善。

从2017年到2023年,按地区划分的海底捞餐厅数量

特海国际在招股书中表示,募集资金的约70%将用于扩大全球餐厅网络,约10%用于投资供应链管理能力,以及约10%用于研发,以增强数字化技术在餐厅管理中的应用。公司明确表示,双重上市所募集资金的大部分将用于品牌提升和全球餐厅网络的扩张,同时投资于供应链管理和技术研发,以强化其全球运营能力和市场竞争力。

特海国际的成功上市,预计将进一步提升张勇夫妇的身家,并推动海底捞在北美市场的进一步扩张。公司表示,此举有利于扩大其股东基础,获得额外资本,提升其在国际资本市场和消费市场的企业形象和影响力,进一步加强股份的流动性。特海国际将透过公开发售股份筹集更多资金,以提升品牌以及扩大全球餐厅网络。

“特海国际冲刺美股是其发力欧美市场的重要手段。公司可以通过募集资金来助力海外业务。” 艾媒咨询CEO兼首席分析师张毅表示。

自2018年以来,张勇夫妇陆续将海底捞、颐海国际和特海国际送上港交所,目前三家上市公司总市值超过1400亿港元。

双重上市

消弭了客观因素的影响,实现盈利的特海国际选择双重上市也是顺势为之,毕竟特海国际算是中餐出海中的龙头。

根据弗若斯特沙利文报告,特海国际是第三大中餐餐厅品牌,按2022年收入计算,国际市场上最大的源自中国的中餐餐厅品牌。

特海国际募资所投向的方向,也为投资者看好。

香颂资本董事沈萌告诉21世纪经济报道记者,特海国际作为中餐品牌海底捞海外业务的运营平台,在主要资本市场双重上市有助于海外推广,树立品牌形象、增厚品牌价值。

汇生国际资本总裁黄立冲则告诉21世纪经济报道记者,类似于特海国际这类业务聚焦于海外市场的中国企业,海外投资者会比较青睐,估值也可以给得比较高。

黄立冲分析认为,特海国际在海外投资者看来是一个国际化的中国餐饮品牌,那么投资者就会按照海外市场的标准来衡量这家企业,比如店址聚焦于哪些地区、市场竞争程度如何还有成长性怎么样。“这些数据评估下来,特海国际表现还可以,个人比较认可分拆上市的做法。”

突破瓶颈

除了现实的推动以外,特海国际能否通过双重上市描画新的增长曲线,也是投资者关注的焦点。

一方面,海底捞大中华区的增长曲线已经放缓,另一方面,作为中餐出海最受欢迎的赛道之一,火锅门槛并不高、竞争壁垒也难建立,特海国际必然要跑得更快一些,才能够坐稳霸主地位。

而在出海的火锅品牌中,特海国际目前是门店数量最多的连锁品牌,但其他的品牌也在猛攻海外市场。

据统计,小龙坎目前在海外也已经有34家门店,呷哺呷哺也在去年正式进入海外战场。

在这种背景下,资本市场和投资者对特海国际寻求美股上市,都持相对正面的态度。投资者寄望,特海国际能在资本的加持下打开海外的非华人市场。目前看来,海底捞这类火锅品牌,主要的消费对象还是华人客户。

美国是海底捞重要的海外市场,顺利登陆纳斯达克,在一定程度上有助于开拓美国华人以外的消费市场。

周五,美股三大指数开盘呈现小幅上涨态势,其中科技股较多的纳指开盘后半小时首先转为下跌。标普500未能在5300点上方稳定运行,开盘40分钟后随之下跌。

午盘前,除道指外,其余主要指数在涨跌间震荡不定。进入尾盘阶段,标普500指数恢复上涨态势,纳指也接近收复开盘至今的全部跌幅。

截至收盘,道指创出历史新高,上涨0.34%,首次收于40000点上方,报收于40,003.59点。纳指小幅下跌0.07%,而标普500则小幅上涨0.12%。

整体来看,本周道指累计上涨1.2%,连续五周呈现上涨趋势。标普500和纳指均接近于本周三创下的历史新高,本周分别实现了1.5%和2.1%的累计涨幅,并且自2月份以来首次连续四周上涨。

作为三大指数中最老的指数,道指将自2022年10月开始的牛市推向了新的高度,体现出投资者之间的乐观情绪。本周的通胀数据以及经济的持续强劲,在此中发挥了重要作用。

美股大数据StockWe.com 追踪的BABA今日再次收高2.12%

根据美国证券交易委员会(SEC)披露的第一季度持仓报告(13F),《大空头》原型Michael Burry继续增持京东、阿里巴巴,并于一季度新建仓百度;另一位美国知名亿万富豪投资者、对冲基金传奇人物David Tepper也加倍押注阿里巴巴、拼多多、百度与iShares China Large-Cap ETF,同时新建仓京东。

散户抱团概念股热情消退

本周,游戏零售巨头GME股价遭遇剧烈波动。在迷因股热潮的推动下,GME股价一度在本周初飙升271%,但随后迅速抹去了部分涨幅。到周五,GME的股价暴跌20%,在过去三天的连续下跌中,公司市值蒸发超过80亿美元。尽管如此,GME的单周涨幅仍然维持在27%。

公司最近达成的一项协议表明,GME可能会发行多达4,500万股新股票。此外,公司披露其第一季度初步净销售额有所下降,预计将在8.72亿至8.92亿美元之间,相比去年同期的12亿美元有显著减少。

根据Wedbush分析师Michael Pachter的分析,GME正在利用其股价的剧烈波动,通过高价发行新股来增强其资金储备,并努力调整其业务焦点,以期扭转其持续的经营亏损。

同时,AMC娱乐的股价本周也下跌了5.2%,随着整个市场的动荡走势。AMC利用股价上涨的契机进行了换股操作,以减少公司债务,并已完成之前宣布的股票发行计划。

Vanda Research的数据主管Giacomo Pierantoni指出,本周推动股价上涨的交易活跃度已明显减弱。他提到,过去两天GME的资金流入量约为500万美元,而周四AMC的资金流入量几乎为零,这表明散户投资者对这两只股票的购买兴趣显著减少。

OpenAI又迎人事动荡!

OpenAI内部大洗牌,不仅Ilya和他的亲信Jan Leike已经离职,他们共同领导的“超级智能对齐团队”也周五被证实解散。

本周二,曾在宫斗事件中参与解聘CEO Sam Altman,且是OpenAI联合创始人兼首席科学家的Ilya Sutskever前脚刚离职,几小时后,“超级智能对齐团队”的另一位联名负责人Jan Leike也官宣离职。

本周五,OpenAI证实,由Ilya和他的亲信Jan Leike共同领导的“超级智能对齐团队”已经解散。此后,该团队的研究工作将被整合到OpenAI的其他研究小组中。至此,一度几乎导致OpenAI分崩离析的宫斗事件终于尘埃落定。

周五,Jan Leike通过社交平台X分享了他离开OpenAI的一些原因。他暗示了与公司高层在核心战略方向上存在的长期分歧,这些分歧最终演变成了难以解决的问题。Leike指出,他领导的团队在推进研究项目和争取必要的计算资源方面面临了显著挑战,而资源的不足已严重妨碍了研究的进度和质量。

根据公开资料,去年7月成立的“超级智能对齐团队”专注于探索如何安全地开发超越人类智能的人工智能系统。这一研究的核心目的是确保通用人工智能(AGI)既能造福人类,又不会失控导致危害。OpenAI特别强调了对这类高级智能AI的“对齐”工作的重要性,即确保AI的行为与人类的价值观和目标保持一致。为此,OpenAI成立了这一团队,并承诺提供公司20%的计算资源以支持其研究。

面对这一局面,OpenAI迅速作出调整。公司宣布,联合创始人John Schulman将担任未来对齐工作的科学负责人,同时任命研究总监Jakub Pachocki接替伊利亚担任首席科学家。这一调整旨在确保公司在追求AI技术发展的同时,能够更加注重安全和伦理问题。

美股投资网分析认为,OpenAI的内部变动凸显了公司在平衡AI发展速度与安全风险方面所面临的挑战。尽管公司努力整合研究团队以加强安全措施,但仍需解决资源分配、价值观冲突等问题。随着通用人工智能技术的不断进步,OpenAI需要继续加强内部协作和沟通,以确保其AI产品能够符合人类社会的期望和需求。

美股投资网 是一家专门研究美国股票的金融科技公司,由前纽约证券交易所分析师Ken创立,联合多位摩根斯坦利分析师,谷歌 Meta工程师利用大数据和人工智能,配合十多年美股实战经验和业内量化模型,建立了一个股市数据库 https://StockWe.com/,以追踪华尔街机构期权异动,暗池主力大单和每天突发新闻,挖掘潜力大牛股,发送美股实时行情、投资策略、交易技巧、公司研究报告、量化交易。

根据《大空头》中的真实人物原型,资深交易员Danny Moses对特斯拉的未来发出了警告,预测该公司可能会经历一次重大股价调整。

Moses的金融生涯始于1991年,他曾经是分析师、经纪人,最终晋升为对冲基金经理。他因早在2004年就准确预见到房地产市场的泡沫而名声大噪。现在,尽管特斯拉在创新科技方面取得显著进步,Moses依然坚持认为,这些成就并不能防止公司股价的大幅下跌。

Moses大胆预测跌幅至50美元

Moses大胆预测,他认为特斯拉的股价可能会跌至50美元,与当前171美元的股价相比,跌幅高达约70%。

Moses在评估中指出,尽管特斯拉在自动驾驶出租车(Robotaxi)业务和AI项目上展现出雄心壮志,但这些高科技尝试实际上只是暂时掩盖了公司潜在的业务问题。

去年,Moses因对马斯克收购X公司的决策感到失望,并公开卖空特斯拉股票。他认为这次收购分散了马斯克对特斯拉的注意力,对公司的发展造成了不利影响。今年以来,特斯拉股价已经下跌了近31%,这一表现进一步加剧了市场对公司前景的担忧。

在第一季度财报电话会议上,马斯克强调了自动驾驶出租车和AI计划,试图提振投资者信心。然而,Moses认为这些声明只是暂时转移了市场对特斯拉根本问题的关注。他警告说:“马斯克正在裁员,并且他的核心业务似乎在走下坡路。他正在将注意力转向机器人出租车和AI等领域,但这种转型是否能够成功仍然存在不确定性。”

华尔街对特斯拉持谨慎态度的原因包括交付量的不稳定性和行业前景的不明朗。此外,特斯拉还面临美国司法部的调查,以查明公司是否在自动驾驶技术的宣传中误导了消费者和投资者。这些因素都为特斯拉的未来发展蒙上了一层阴影。

Moses进一步指出,特斯拉面临多个令人担忧的因素。其中包括马斯克决定裁减公司全球员工超过10%的决策、路透社最近报道的特斯拉证券和电信欺诈调查,以及Robotaxi项目的不确定性。他怀疑Robotaxi和AI项目的长期可行性,认为这些项目最初的热情将随时间逐渐减退。

针对特斯拉的当前估值,Moses提出了质疑。他认为将市值定为每股50美元,即1500亿美元的市值,是一个更为合理的估值。这位“大空头”投资者强调,特斯拉需要向投资者展示切实的成果,以证明其转型战略的有效性。如果公司无法兑现承诺,投资者可能会迅速失去耐心,进一步加剧股价的下跌压力。

Wayve获巨资,挑战特斯拉自动驾驶市场

Moses预计自动驾驶领域的创新者Wayve将对特斯拉构成显著威胁。他指出,Wayve在城市驾驶自动化技术上取得的显著进展,预示着其在这一领域的领先地位。

最近,Wayve宣布成功融资超过10亿美元,以推动其自动驾驶产品的深入研发。这一轮融资吸引了多家行业巨头的参与,包括英伟达、微软和软银,这进一步彰显了Wayve的市场潜力和技术实力。

值得一提的是,Moses通过一家专业的风险投资基金对Wayve进行了投资,这也体现了他对Wayve发展前景的高度认可和信心。

PS:

电影《大空头》中的原型人物主要有以下几位:

1. 迈克尔·伯里(Michael Burry) - 电影中由克里斯蒂安·贝尔(Christian Bale)饰演。他是Scion Capital的基金经理,因预见到次贷危机并从中获利而闻名。

2. 史蒂夫·艾斯曼(Steve Eisman) - 电影中由史蒂夫·卡瑞尔(Steve Carell)饰演。他是FrontPoint Partners的基金经理,通过做空次贷获利。

3. 贾里德·范尼特(Jared Vennett) - 电影中由瑞恩·高斯林(Ryan Gosling)饰演。他的原型是德意志银行的交易员Greg Lippmann,是最早预见到次贷危机的人之一。

4. 本·里克特(Ben Rickert) - 电影中由布拉德·皮特(Brad Pitt)饰演。他的原型是Cornell Capital的合伙人本·霍克特(Ben Hockett)。

5. 马克·鲍姆(Mark Baum) - 电影中由拉尔夫·费因斯(Ralph Fiennes)饰演。他的原型是FrontPoint Partners的基金经理文森特·丹尼尔(Vincent Daniel)。

这些原型人物都通过做空次贷相关的金融产品,在2008年金融危机中获利。电影以他们的故事为主线,讲述了次贷危机的爆发过程。

在CPI公布后的次日,美股大盘的上涨势头有所回落,三大指数在交易过程中略微下挫。尽管道指在盘中历史性地突破了40,000点大关,它并未能与标普500和纳指一同保持涨势至收盘,创造新高。

分析师指出,美股在本周触及历史新高之后,可能需要一段时间的调整和休整,以准备未来的进一步上涨。

具体收盘情况:道指今天收盘下跌 0.1%;以科技股为主的纳指下跌 0.26%,而标普500 下跌 0.12%。

在周四早些时候的讲话中,美联储的三位高级官员——克利夫兰联储主席洛雷塔·梅斯特、纽约联储主席约翰·威廉姆斯和里士满联储主席托马斯·巴金——均发出了一个共同的警示:预计利率将在较长一段时间内保持较高水平。这些官员的表态显然对市场的乐观情绪施加了压力,暂时抑制了股市的上涨动力。

在俄亥俄州伍斯特举办的一个公开活动中,梅斯特主席强调了采取长期限制性货币证策的必要性,她指出:“随着我们对通胀走势的认识逐渐深入,维持更为严格的货币证策立场显得尤为重要。”这表明,美联储官员正在密切监视通胀动态,并准备采取必要措施以稳定经济环境。这种证策立场预示着对经济加息周期的延长,可能会影响投资者对美股未来表现的预期。

今日的多个机会?

今天我们162美元入了 AMD!

VIP社区截图曝光:

随后AMD一路狂奔,大涨5%,到了168美元!

我们一向以稳守著称,在高位立即提示VIP设置更高的止损 165.79美元以免美联储发言人讲话导致市场回撤。

会员好评:

为什么我们会选择买 AMD ?

除了我们前纽约证券交易所资深分析师Ken十几年经验以外,另一个原因是,根据我们的美股大数据 StockWe.com的量化信号。信号显示,AMD和BABA等公司吸引了大量机构主力资金的买入,谁资金越大越能掌控这股的走势。强大的资金支持可能推动股价上涨。

具体而言,AMD的看涨期权call总权利金高达8000万美元,同时,BABA总权利金call达到了4770万美元。

我们看到,排在第三的BABA 今日大涨7%!

消息面上:BABA 的大涨离不开知名做空机构香橼的在社交媒体发帖唱多。

香橼称,BABA正获得动能,股价有望涨穿100美元,在中国将效仿微软和亚马逊成功,投资者将认识到BABA的人工智能云前景和战略投资。香橼还指出,在中国的大语言模型(LLM)领域,BABA的模型通义千问是佼佼者。

若香橼的预测无误,BABA的股价将自2023年7月以来首次突破100美元关口,在本周三收盘的基础上至少涨近24%。

有网友在香橼的帖子下面回复表示赞同,称BABA和BIDU都被严重低估,应该买入这两只中概。

还有网友建议香橼深入研究一下PDD,认为香橼应该也会喜欢这只中概。

美股大盘创新高,日元和越南盾快速贬值创历史新低,我们周末文章分析过,导致百亿的美元回流到美国,增加了美国市场中的流动性。这些额外的资金在寻找投资机会时,部分流入了股市,尤其是风险较高的股票,这导致了市场情绪的高涨和所谓的“妖股”频繁出现。

文章回顾:日元崩完,轮到越南盾崩!国际资金纷纷撤离,发生了什么?

具体来说,本周初的GME、AMC和陷入“退市”风险的法拉第未来(FFIE)的股价表现就是这种情况的典型例子。

例如,FFIE的股价从0.04美元暴涨至2美元,3天涨了50倍,意味着什么,投100块,也会变5000块。

美股投资网分析认为FFIE这种异常的股价表现主要受到几个因素的推动。

首先,由于公司具有中美双基因和双主场优势,能够在美国的技术创新和中国的市场规模之间取得平衡。其次,美国对中国汽车进口关税提升至100%,这减少了来自中国的竞争,为在美国生产的车辆提供了市场优势。此外,公司创始人贾跃亭的个人品牌也吸引了市场的关注。这些因素共同作用,导致了FFIE股票的快速上涨。

今天的 CRKN,单天就飙升716%!

美股投资网分析认为,主要由于社交媒体上散户投资者的强烈关注,这引发了大量的购买活动。

虽然该公司的流通股本达到5131万股且空头占比相对较小,但其作为低价股(之前收盘价仅5美分)和小市值(市值660万美元)的特性,使其成为散户和日内交易者的理想目标,他们通常寻找这类股票进行快速买入和卖出以寻求高回报,从而推动了股价的极端上涨。(和FFIE类似

上周六,我们就预告过,英伟达将在本周大涨!

文章回顾:下周英伟达将发飙!苹果已经与OpenAI达成协议,周一发布超强GPT

今天英伟达盘前就开始冲高,开盘后一路走高,今日收盘大涨3.58%!

对于英伟达的布局,我们早在今年1月9日的时候就522美元入手,然后又在1月19日再次提示加仓575美元加仓!

今天我们根据美股大数据 StockWe.com期权异动大单得出总趋势为看涨,在实时订单流方面,机构交易员疯狂买入多笔英伟达的看涨CALL,其中最大的一笔权利金是上午10:51分的2493万美元,第二笔是上午9:34分权利金为1206万美元,反映出市场对于英伟达未来表现的乐观预期。

基本面上英伟达将于5月22日公布季度业绩。我们美股投资网这两天发布对于英伟达的财报的预测专业分析!敬请关注!

在美股大数据stockwe.com/analyst的分析师评级上,我们输入NVDA,截至5月14日的华尔街分析师对英伟达的评估显示,多家机构给出了对英伟达股票的新目标价。分析师普遍对英伟达的股价持乐观态度,预测的目标价普遍高于当前实际交易价格。目标价格范围从$1150到$1350不等,预期涨幅从19.38%到50.20%。反映了分析师对英伟达未来业绩增长潜力的高度信心。

此外KeyBanc资本市场分析师将英伟达的目标股价定为1200美元。在此之前,高盛最新给出了1100美元的12个月目标价(3月前为875美元),因为机构提升了2025年到2027年财年的EPS(每股盈利)预测,提升幅度平均为8%,表明持续强劲的AI服务器需求和供应改善。

一份报告指出,英伟达公司周二下午公布的最新年度代理文件显示,公司CEO黄仁勋在2024财年的总薪酬大幅上涨,达到3420万美元,较上一财年增长60%。

在黄仁勋的薪酬构成中,股票奖励占据了显著比例,达到了2670万美元。这一高额的股票奖励不仅体现了英伟达公司对其个人能力的认可,也反映了公司对其未来持续贡献的期望。此外,黄仁勋还获得了400万美元的现金奖金,以及250万美元的其他福利,包括汽车、司机以及住所安保等。

值得注意的是,黄仁勋的基本工资在近几年内相对稳定,保持在略低于100万美元的水平。这表明,他的总薪酬大幅上涨主要源于股权激励和现金奖励的增加,而非基本工资的提升。

今年早些时候,随着英伟达股价的飙升,黄仁勋的财富也迅速增长。他拥有公司3.79%的股份,这使得他在彭博亿万富翁指数中的排名不断上升。

目前,黄仁勋的净资产已近805亿美元,位列彭博富豪榜第18位。这一成绩不仅彰显了他个人的财富积累能力,也反映了英伟达公司作为行业领军者的强大实力。

美股创248年新高

今天公布的关键通胀数据重新激发了市场对于美联储可能降息的期待。

据报道,美国4月份的消费者价格指数(CPI)和核心CPI的同比增长均显示出放缓,达到三年来的最低水平。具体来看,CPI同比增长3.4%,而核心CPI同比增长3.6%。与此同时,环比增长率也有所减缓,CPI和核心CPI均从3月的数据中放缓至0.3%,这是过去六个月中的首次减缓,打破了连续三个月增长高于预期的趋势。

分析人士指出,这些通胀数据的放缓可能是向美联储官员释放信号,表明现在可以开始考虑降息。尽管这些数据提供了一线希望,显示通胀可能重新回到下行趋势,但美联储官员可能还需要更多的数据来增强他们对采取降息行动的信心。

随着CPI数据的公布,市场对9月份美联储可能降息的预期有所上升。目前,互换合约的定价显示,交易员们预计美联储在9月降息25个基点的可能性已超过80%。

在这一背景下美股全线高开,三大股指齐创收盘历史新高。

截至收盘,道指飙升 351 点,即 0.88%,创下今年以来的第 18 个收盘纪录。标普 500 指数收高 1.17%,创下第 23 个收盘纪录新高,而以科技股为主的纳指则飙升 1.4%,创下 2024 年第八个收盘纪录新高。

观察长远历史,美股此次的表现不仅是年内的突出成绩,更是自成立以来248年中的一个显著高点。

伯克希尔一季度神秘持仓终于曝光

在连续三个季度保密之后,伯克希尔·哈撒韦公司终于在一份监管文件中揭晓了其神秘股票的面纱,宣布其重仓投资了保险公司Chubb(CB)。

根据文件,截至今年3月底,伯克希尔已累积购入近2600万股CB股票,总投资价值约为67亿美元,使得CB迅速成为伯克希尔的第九大持股。

这一消息在周三美股市场收盘后被公布,并迅速引发了市场的积极反应,CB的股价在盘后交易中一度飙升超过8%,自年初以来累计上涨已达约12%。

此次投资细节的披露是伯克希尔首次自2020年以来申请保密的重大投资行动被公开。当时,伯克希尔购买了雪佛龙(CVX)和威瑞森(VZ)的股票。伯克希尔在最近的股东大会上并未提及此事,尽管此前有猜测伯克希尔可能会增持银行股,尤其是在公司在“银行、保险和金融”类股票上的投资成本近期增加了约14亿美元之后。

值得注意的是,尽管伯克希尔在本季度减持了苹果的部分股份,苹果仍然是其最大的重仓股。伯克希尔对金融股的增持策略已经明显超过了其他板块,尽管总体已披露的投资市值下降了4.5%。这些动作揭示了伯克希尔在当前市场环境下的战略调整和投资焦点。