在特朗普敲响纽约证券交易所开市钟的这一天,华尔街未能延续自他胜选以来持续升温的强劲反弹走势。当天市场关注的焦点是最新的通胀数据,这些数据让投资者对未来利率走势的信心产生了动摇。

英伟达、Meta、谷歌及亚马逊等其他大型科技股也多数走低,使纳指从昨日创造的超过2万点的纪录高位回落。

截至收盘,美股三大指数齐跌。标普500指数一度跌超0.4%。与经济周期密切相关的道指一度跌超0.2%或101点。科技股居多的纳指一度跌超0.6%。

今晨发布的经济数据为市场蒙上阴影。11月生产者价格指数(PPI)环比上涨0.4%,高于预期的0.2%,每周失业救济数据同样不及预期。这使美联储1月维持利率不变的可能性成为关注焦点,多位官员此前已对证策表达谨慎立场。

尽管通胀未显著缓解,CME FedWatch工具显示市场仍预期下周美联储有97%概率下调基准利率25个基点。然而,近期通胀改善放缓,可能限制未来更大幅度降息。这表明,市场对降息抱有期待,但要彻底缓解通胀压力,美联储或需更多时间和耐心。

AVGO 被我卖飞了!

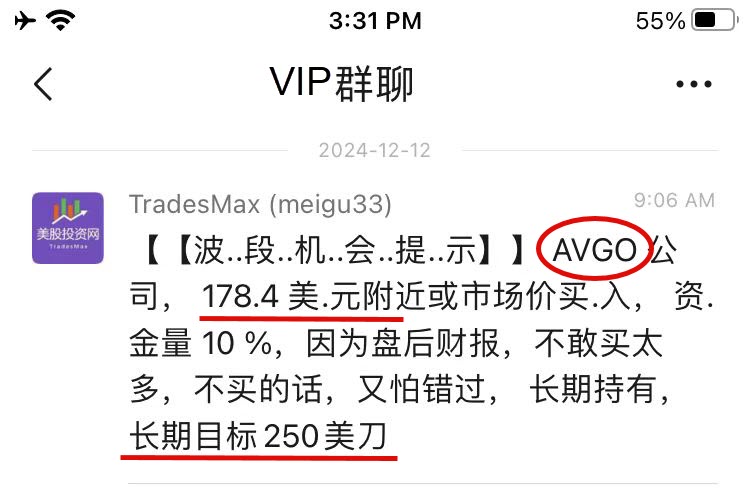

今天我们趁博通AVGO回调3%的时候,找准了日内支撑位置,178.4美元买入。

VIP社区截图曝光:

我们担心会错过财报出现的爆涨,在财报前就入手了,并给出长期目标250美元。

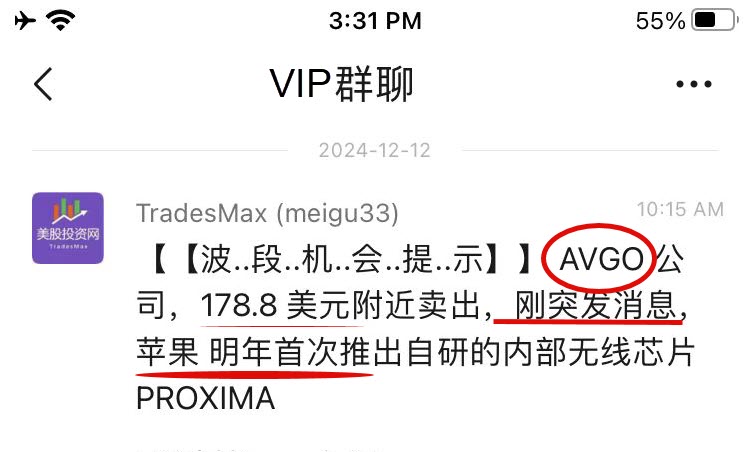

可惜的是,盘中,美股大数据 AI量化金融 StockWe.com 收到华尔街的第一手消息,苹果iPhone和居家设备接近用自研无线芯片,而取代博通的供应,消息一出,AVGO急速小跌2%,随后立即反弹,我们因为担心失去了苹果这么一个大客户,将可能影响到博通的营收指引,于是,还没等到财报公布,就卖了 AVGO。

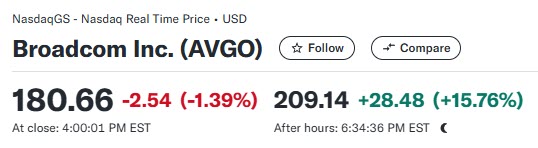

然而今天盘后博通发布了强劲的财报。公司第四财季营收同比增长51%,达到了140.5亿美元,净利润为43.2亿美元,均超出市场预期。博通全年AI相关收入达到122亿美元,同比增长超过两倍,成为公司增长的核心动力。

在分析师电话会议上,博通CEO明确表示,未来三年,AI半导体业务将成为公司最主要的增长引擎,并预计2025财年初,非AI芯片业务的收入可能会有所下滑。AI需求的持续增长预计能够弥补这一空缺,市场对博通的前景信心大增,导致股价盘后狂飙15%。我直接拍断大腿!

尽管博通的AI业务表现出色,且短期内展现出强劲的增长潜力,苹果自研芯片的威胁仍不容忽视。如果苹果成功替代博通的WiFi和蓝牙芯片供应,这将直接影响博通的收入来源,特别是在其依赖苹果作为主要客户的情况下。苹果对于博通的贡献极大,失去这一客户可能导致公司营收大幅下滑。此外,博通的客户高度集中化问题也进一步突显了这一风险。

不过,随着大型科技公司逐步减少对英伟达昂贵AI芯片的依赖,博通在超大规模云计算企业中的机会正在增加。博通的技术和产品正在为这一领域的需求提供支持,尤其是在AI定制化芯片方面。长期来看,博通如果能继续强化其在AI领域的竞争力,并采取措施减少客户集中风险,仍有可能维持其增长势头。

总的来说,博通目前在AI业务上的强劲增长确实是一个利好信号,但长期能否将这一优势转化为可持续增长,仍然面临诸多挑战。博通如何应对市场竞争,如何降低对苹果等大客户的依赖,将直接影响其能否在未来保持行业领先地位。

英特尔内部分裂加剧?

英特尔首席财务官 Dave Zinsner 在巴克莱科技会议上表示,关于是否将公司的制造部门与产品开发部门正式拆分,这一问题仍然没有明确结论,将由下一任领导者决定。这一表态再次引发市场对英特尔未来结构调整的猜测。

在英特尔前任 CEO Pat Gelsinger 本月早些时候离职后,Zinsner 和 Michelle Johnston Holthaus 被任命为临时联席首席执行官。在旧金山的会议上,Zinsner 强调,目前公司内部的制造和产品设计部门已经在运营上实现分离,双方拥有独立的监督与财务核算体系。尽管如此,Gelsinger 在其任期内始终主张两个部门保持一体化,以充分发挥协同效应。

另一方面,Johnston Holthaus 对英特尔的生产技术优势表示肯定。她认为,将制造和设计完全拆分可能会削弱公司竞争力。“从务实的角度看,这种完全分离是否合理?我个人不这么认为,”她说道,“但最终的决定权将留给公司下一任领导者。”

英特尔近年来在与竞争对手的较量中显得举步维艰,同时财务表现持续承压。市场分析人士认为,新任首席执行官的到来可能带来更激进的调整,包括潜在的业务拆分。

从战略角度来看,英特尔是否应拆分制造与设计业务,是一个复杂的权衡问题。制造部门的技术领先性和产品开发的创新能力密不可分,分拆可能削弱双方的协作效率。然而,随着公司财务压力加剧,拆分业务或引入外部资本的可能性也逐步增加,以提升资源利用效率和市场灵活性。

无论最终是否决定拆分,英特尔新任领导层都需要平衡短期业绩改善与长期技术积累之间的关系。这一决策不仅关系到公司未来的战略方向,也将深刻影响英特尔在全球半导体市场的地位。

点击原文订阅我们的VIP会员

美股AVGO大涨的原因是,博通公司发布了截至11月3日的公司第四财季财报,由于刚结束的财年AI收入同比增长220%达到122亿美元,且下一财季营收指引符合预期,盘后一度涨近5%。

不过,第四财季的调整后净营收140.5亿美元,略逊于预期的140.8亿美元,外加稍早有报道称,苹果iPhone和居家设备接近用自研无线芯片取代博通的供应,博通盘后涨幅再度收窄。

但其CEO在分析师电话会上强调“未来三年,AI芯片的机会很大”,并预测该公司“AI半导体业务(带来营收)将超过其他业务”之后,博通盘后重新迅速走高至涨15%,带动美光科技盘后涨超1%,英伟达涨0.7%,台积电ADR涨0.8%,AMD涨0.6%,恩智浦则跌超0.4%。

以下是博通2024财年第四财季的财报要点:

1)主要财务数据

营收:同比增长51%至140.54亿美元,市场预期140.8亿美元。

净利润:GAAP项下为43.24亿美元,非GAAP项下为69.65亿美元。

每股收益:调整后的非GAAP每股摊薄收益为1.42美元,高于分析师预期的1.38美元。

现金情况:当季经营活动产生的现金为56.04亿美元,资本支出为1.22亿美元,自由现金流为54.82亿美元且占收入的 39%。

股东回馈:季度普通股股息较上一季度增加11%,至每股0.59美元。

2)分业务数据

半导体部门:第四财季的部门收入同比增长12%至82.3亿美元。

基础设施软件部门:当季收入同比增长196%至58.2亿美元。

3)业绩指引

营收:截至明年2月的2025财年第一财季营收预计146亿美元,同比增长22%,基本符合分析师预期的146.1亿美元。

利润:下一财季调整后EBITDA预计在营收中占比66%,较2024财年第四财季高出一个百分点。

4)全财年数据

营收:2024财年营收同比增长44%至创纪录新高的516亿美元。

AI收入:全财年同比增长220%至122亿美元,驱动半导体业务的收入创新高至301亿美元。

利润:调整后 EBITDA同比增长37%,达到创纪录新高的319亿美元。

博通2024财年总营收、利润和半导体收入齐创新高,看好近几年定制AI芯片需求

在财报声明中,博通公司总裁兼首席执行官Hock Tan表示,在创纪录的2024财年营收中,基础设施软件部门的收入增至215亿美元,得益于成功整合VMware;同创新高的半导体业务收入中有122亿美元来自AI收入,主要得益于领先的人工智能XPU和以太网网络产品组合。

博通首席财务官Kirsten Spears称,2024财年不包括重组的自由现金流强劲,达到219亿美元。基于这一增加的现金流,公司将2025财年的季度普通股股息提高11%至每股0.59美元:

“2025财年的目标是年度普通股股息为每股2.36美元,这将创下了公司历史新高,也是自2011财年开始派发股息以来第十四次连续提升年度股息。”

周四有消息称,苹果自研无线芯片将投放到2025年发布的新品,苹果iPhone和居家无线设备的芯片接近从博通供应切换到自研产品,苹果自研无线芯片内部代码为Proxima,2026年将投放到iPad和Mac。

对此,博通CEO在财报电话会上回应称,该公司与苹果处于持续数年的合作承诺中,预计2027年市场对定制款AI芯片的需求规模为600亿至900亿美元。而且,在AI芯片方面,博通有两家额外的超级(计算)客户,预计新客户将在2027年之前带来收入。

市场看好博通受益于AI基建投资需求,对抗英伟达为超大规模云供应商定制芯片

有分析指出,通过斥资690亿美元收购云计算公司威睿(VMware),博通已经从芯片制造商拓展为“科技集团”,并跻身芯片行业市值最高的公司之一,而且成为“AI基建投资”的受益股。博通软件部门收入规模与半导体业务相差不远,使得其财报指引成为整个科技行业需求的风向标。

博通的最新财报还显示,对人工智能计算的需求正在抵消其他领域的放缓。公司CEO坦言,AI半导体业务的收入将超越其他业务,例如非AI的芯片收入会在2025财年第一财季下滑。

虽然博通周四收跌超1%,但2024年迄今累涨超60%,投资者蜂拥涌入该股,借此押注云供应商们对博通定制人工智能芯片和网络设备的需求旺盛,这些产品都对生成式AI的基建投资有利。

还有分析称,大型科技公司一直在竞相减少依赖英伟达昂贵且供应受限的人工智能芯片,从而帮助博通为超大规模云供应企业(hyperscaler)生产先进的定制AI芯片:

随着企业加倍投资生成式AI的基础设施,对博通网络芯片(networking chips)的需求也在增加,这些芯片有助于传输ChatGPT 等AI应用程序所使用的大量数据。

尽管博通面临来自英伟达以太网类Infiniband产品的激烈竞争,但博通仍然受益于AI数据中心的扩张,因为它是最大的先进网络设备(networking equipment)提供商之一。

数据中心供应商依靠博通的定制芯片设计和网络半导体来构建其AI系统。

此外,博通还销售汽车、智能手机和互联网接入设备的零部件,其进军软件领域的产品包括大型计算机、网络安全和数据中心优化产品等。

如果 Meta 收购 Reddit,可能会给公司带来多种潜在利益:

扩大用户群和数据

Meta 可以获得 Reddit 庞大而多样化的用户群,这将提供宝贵的数据和见解。这将有助于 Meta 提高广告定位能力,改进人工智能模型。

增强内容发现

Reddit 的内容聚合和策划系统可以整合到 Meta 的平台中,从而有可能提高 Facebook、Instagram 和 Meta 其他属性的内容发现和用户参与度。

加强在社交媒体中的地位

收购 Reddit 将使 Meta 巩固其在社交媒体领域的地位,消除潜在的竞争对手,并将其业务范围扩展到不同类型的在线社区。

多元化的收入来源

Reddit 的广告模式和高级订阅产品可为 Meta 提供额外的收入来源,帮助其在现有平台之外实现收入来源多元化。

提高人工智能和机器学习能力

Reddit 的大量用户生成内容和讨论可作为 Meta 人工智能和机器学习计划的宝贵训练数据,从而有可能推动自然语言处理和内容管理方面的进步。

多元化收入来源

Reddit 的广告模式和高级订阅产品可为 Meta 提供额外的收入来源,帮助其在现有平台之外实现收入来源多元化。

提高人工智能和机器学习能力

Reddit 的大量用户生成内容和讨论可作为 Meta 人工智能和机器学习计划的宝贵训练数据,从而有可能推动自然语言处理和内容管理方面的进步。

在线社区的战略定位

此次收购将使 Meta 在基于话题的在线社区领域站稳脚跟,对其现有的社交网络和信息服务形成补充。

虽然存在这些潜在优势,但必须注意的是,鉴于对数据隐私和科技行业市场集中度的担忧,任何此类收购都可能面临监管部门的严格审查和用户的潜在反弹。

If Meta were to acquire Reddit, there could be several potential benefits for the company:

Expanded User Base and Data

Meta could gain access to Reddit's large and diverse user base, which would provide valuable data and insights. This could help Meta enhance its advertising targeting capabilities and improve its AI models.

Enhanced Content Discovery

Reddit's content aggregation and curation system could be integrated into Meta's platforms, potentially improving content discovery and user engagement across Facebook, Instagram, and other Meta properties.

Strengthened Position in Social Media

Acquiring Reddit would allow Meta to consolidate its position in the social media landscape, eliminating a potential competitor and expanding its reach into different types of online communities.

Diversified Revenue Streams

Reddit's advertising model and premium subscription offerings could provide Meta with additional revenue streams, helping to diversify its income sources beyond its current platforms.

Improved AI and Machine Learning Capabilities

Reddit's vast amount of user-generated content and discussions could serve as valuable training data for Meta's AI and machine learning initiatives, potentially leading to advancements in natural language processing and content moderation.

Strategic Positioning in Online Communities

The acquisition would give Meta a strong foothold in the world of topic-based online communities, complementing its existing social networking and messaging services.

While these potential benefits exist, it's important to note that any such acquisition would likely face significant regulatory scrutiny and potential user backlash, given concerns about data privacy and market concentration in the tech industry.

近期股票市场围绕AI的投资焦点,从股价与估值均处历史最高位的半导体全面转向软件股。“AI大牛股”Applovin (APP),以年内股价超700%远超 英伟达 (NVDA) 的劲爆涨幅,以及井喷式增长业绩推动资金围绕AI的狂热投资浪潮从英伟达等半导体巨头转向与AI密切相关的软件股,这也是美国与欧洲股市,以及港股、A股市场AI应用端领军者们股价在近期大幅飙升的核心逻辑。

从赛富时 (CRM)、ServiceNow (NOW)、Palantir (PLTR)以及AppLovin等软件巨头们的AI创收数据以及业绩展望来看,围绕软件股的投资热潮绝非“无脑炒作”,而是市场押注软件公司们在史诗级AI热潮之下未来将有比当前强劲数倍的业绩数据作为核心支柱,软件股有望继续引领AI投资热浪,且业绩增速强劲的那些公司股价曲线有望复刻自2022年10月以来史诗级暴涨1000%的“英伟达式狂飙曲线”。

更多不为人知的AI牛股,免费索取2025年必买股,登陆 https://StockWe.com/

或加客服微信号

AI领域“卖铲人”英伟达连续多个季度无与伦比的业绩,ChatGPT风靡全球,Sora重磅问世,以及“AI代理”掀起AI应用巨浪,或意味着人类社会2024年起逐步迈入AI时代。12月8日晚,在蚂蚁集团20周年年会上,久未公开露面的马云现身蚂蚁园区,他在讲话中重点提到:“20年前,互联网刚刚到来的时候,我们这一代人很幸运,抓住了互联网时代机遇。未来20年,AI时代能带来的改变将超出所有人的想象,因为AI会是一个更加伟大的时代。”

而AI应用软件,无疑是具备划时代意义的生成式AI——即ChatGPT背后核心技术,渗透进人类生活的核心载体,能够实现突破式提升企业经营效率以及个人工作、学习效率。AI应用软件领域包括所有使用人工智能技术,尤其是生成式AI解决实际问题的软件产品,具备自然语言处理、预测分析、高效率解决使用者疑问或者自动化繁琐任务等能力,可以直接为企业或个人提供实际价值,例如提高效率与优化繁琐工作流程。

从目前技术轨迹来看,AI应用软件的发展方向集中于“生成式AI应用软件”(比如ChatGPT、Sora以及Anthropic推出的Claude等火爆全球的AI应用),以及AI功能从聊天框式一问一答转向“自主执行各种繁琐与复杂任务的AI代理”,比如赛富时“Agentforce”,微软 (MSFT) Dynamics 365系列所嵌入的AI Agent。这两大方向既是AI技术进步的标志,也代表未来AI全面革新的主线。其中,AI代理极有可能是2030年前AI应用大趋势,AI代理的出现,意味着AI在2024年开始将从信息辅助工具演变为高度智能化的生产力工具。

不再是噱头! AI开始为软件公司业绩作出贡献

OpenAI宣布从当地时间12月5日开始,举办12场有关最前沿AI应用的网络直播,从已发布的直播内容来看,这些创新活动充分展示AI领域的前沿应用及未来发展方向。通过这些发布会,OpenAI以一系列重磅AI应用向全球证明,AI绝非虚无缥缈的噱头,AI时代不仅已经到来,而且正在快速重塑企业经营效率以及劳动生产率,这也是为什么OpenAI每次发布新内容后,AI应用端领军者们股价都迎来一波强势上攻行情。

从已经进行的直播来看,OpenAI展示了多款具有革新意义的AI应用,在企业与个人用户端都能引起热议,“AI信仰”再次席卷世界。比如能力比肩各领域最顶级专家的推理大模型o1满血版本以及进阶模式;备受全球创作者期待的文本生成视频工具Sora正式亮相;OpenAI“强化微调”也重磅登场——使用极少训练数据即在特定领域轻松地创建顶级专家级别的AI大模型。

其中, Sora的文本生成视频能力,不仅展现其在内容创作领域的卓越潜力,更意味着它具备基于物理世界进行全方位动态化模拟与仿真的能力。这项技术对科研创新进程以及超级工程的前期虚拟建模具有重要推动作用,能够支持庞大复杂的模拟与仿真工程,显著提高研究效率、降低企业成本,并为解决现实世界的众多复杂问题提供了一个高度灵活和可扩展的工具平台。

如果说OpenAI展示的这些AI领域最前沿的AI应用仅仅是雄心勃勃的蓝图,还没有产生可观的营收数据,那么以下这些软件行业领军者们,可谓依靠它们旗下的各种AI应用产生远超市场预期的“AI营收”,标志着AI应用至少在企业应用端即将来到大规模普及时刻;个人应用则处于爆发增长,但是规模还无法与企业级创收相提并论。随着它们的旗舰AI应用后续迭代至与OpenAI最前沿应用几乎齐平的等级,以及AI代理加速推进,AI货币化轮廓愈发清晰且呈现井喷增长。

专注于客户关系管理软件(CRM)领域的云软件巨头赛富时(CRM),凭借AI应用软件带来的营收增量,最新公布的季度业绩数据超出市场预期。在连续多个季度业绩令人极度失望后,截至10月31日的第三财季该公司销售额实现同比增长8.3%,达到94.4亿美元,高于华尔街分析师平均预期的约93.5亿美元;赛富时预计截至1月的下一财季,销售额区间大约为99亿美元至101亿美元,意味着同比增长7%至9%。这家美国老牌软件巨头业绩“焕发新生”般重拾增长曲线,以及管理层对未来的积极展望,无疑大幅增强投资者们对于该公司大肆宣传的AI应用软件战略将提升实际业绩的信心。

赛富时是客户关系管理类云软件的老牌龙头,自今年以来持续加码布局AI应用软件,并且从近几个季度财报能够明显看出赛富时在人工智能算力基础设施上(主要是英伟达AI GPU)的庞大支出,终于开始产生业绩贡献,旗下AI应用软件产品加速渗透至各大企业端客户,并且该公司推出的“AI代理”已经在企业客户群体显示出旺盛需求,这些都是该公司业绩与展望均呈现积极增长态势的核心逻辑。赛富时今年以来股价大涨35%远超标普500指数 (SPX),涨幅几乎集中于今年下半年,目前股价徘徊于历史最高位附近,市值高达3400亿美元。

赛富时执行副总裁迈克·斯宾塞近日接受采访时表示,赛富时已经签署了与该公司AI代理产品——Agentforce相关的“大量”企业端交易。他补充表示,这些交易仍然是初步进行,未来增长预期非常乐观,不过需要一段时间才能体现在公司业绩报告中。

聚焦于“AI+数据分析”的数据软件巨头Palantir (PLTR)堪称“AI大牛股”,今年以来股价屡创历史新高,今年迄今涨幅高达322%。Palantir三季度营收大幅超过分析师预期,并上调当期营收展望,主要因美国联邦政府以及企业对其基于生成式AI的应用软件需求愈发旺盛。PalantirQ3营收7.26亿美元,同比超增长30%,远超预期,净利润几乎翻番创下该公司新高;更重磅的是,Palantir 预计2024年美国商业营收将大幅增长超 50% 。

Palantir的生成式AI平台“AIP”与Palantir现有数据分析软件生态系统全面集成,客户可以通过简单问答的方式调用Palantir核心模块和功能,使企业组织能够有效地将生成式人工智能应用于数据分析,提高洞察力和运营效率。该平台支持一系列人工智能技术驱动的应用,从物料短缺自动化管理、物流和供应链优化到预测性维护和威胁检测等复杂算力场景。

专注于提供云计算平台帮助企业高效优化数字工作流程的软件巨头ServiceNow(NOW)股价近期同样屡创新高,今年以来股价涨幅高达62%,市值已经高达2366亿美元。生成式AI加持之下ServiceNow实现强劲的业绩增速,与该公司几乎所有的软件行业同行一样,ServiceNow正在将生成式人工智能功能融入到其产品中,并提供这些软件工具的更昂贵的订阅版本。

在全球企业纷纷斥巨资布局AI技术的这股狂热浪潮之中,ServiceNow凭借嵌入生成式AI的升级化云计算软件服务,以及通过Now Platform支持开发者基于平台开发自定义模式的类似ChatGPT生成式AI应用,获得众多企业用户青睐,推动该公司自2024年以来的季度业绩实现比近几年平均水平强劲得多的增幅,该公司截至9月的第三季度总营收同比增长22%,达到27.97亿美元。在生成式AI所带来的强劲需求之下,该公司预计第四季度的预订销售额有望同比增长21.5%,高于华尔街预期。

移动广告营销与移动应用技术开发公司AppLovin(APP),今年以来股价涨幅高达惊人的750%远超AI芯片霸主英伟达,乃当之无愧的“超级大牛股”。利用基于生成式AI的广告软件方案,AppLovin能够在海量广告拍卖之间,出色完成供应和需求的高效匹配。该公司重磅推出AI广告引擎模型AXON 2.0,并基于此研发了智能广告软件方案,AppLovin同时面向广告商和应用程序开发者提供“AI+广告营销”服务。

随着覆盖人工智能硬件基础设施以及AI大模型方面的AI算力资源与应用软件端部署逐渐成型,AppLovin开始为全球企业提供基于人工智能技术的“AI+广告营销方案”,涵盖包括用户触达、流量变现、广告创意设计、营销数据检测等功能的广告营销生态。11月7日,AppLovin发布的三季报大超市场预期,单季营收约为11.98亿美元,同比增长39%;净利润则高达4.34亿美元,同比猛增300%,该公司甚至预计年度营业利润率有望翻番。

不同于以上软件巨头们聚焦于具备实际用途的AI应用软件,亚马逊 (AMZN)与微软(MSFT)这两大云计算领军者全面聚焦于布局与生成式AI相关的B端以及C端应用软件开发者生态,旨在全面降低各行各业非IT人士开发AI应用的技术门槛。提供类似AI应用软件开发平台的软件巨头还包括中国云巨头阿里巴巴 (BABA)以及美国“蓝色巨人”IBM(IBM),ServiceNow也具备类似的一站式开发平台。

亚马逊市值已高达2.4万亿美元,超越谷歌,位列全球第四,今年以来股价屡创新高,今年迄今股价涨幅高达50%,对于一家市值超万亿美元的巨头来说这种涨幅很罕见。亚马逊AWS在云计算领域的市占率遥遥领先其他参与者,这也使得AWS推出的AI应用软件开发生态——Amazon Bedrock吸引庞大的企业客户以低技术门槛模式一站式开发各类AI应用。第三季度亚马逊云计算业务部门AWS营收同比增长19%至275亿美元,在Amazon Bedrock与Iaas+SaaS联合推动之下,该云计算部门营收同比增速已经连续5个季度加快。

AI代理——软件公司未来的最强“创收引擎”

企业们对于提高效率和降低运营成本的迫切需求,在近期可谓极大力度推进AI代理的广泛应用。AI代理能够自动化重复性任务、基于无比强大的AI大模型实现大数据分析与汇总,并且提供实时的监控洞察报告以及在极短时间内对极端的复杂情况做出合适决策,从而提升企业经营效率。对于个人学习与工作效率来说,也是基本类似的增效逻辑。AI代理还能够高效率参与全球各领域大型项目从蓝图规划到落地的全阶段,大幅加快项目进度。

软件巨擘赛富时在财报中表示,该公司力争不久后将其人工智能战略转向名为“AI代理”最前沿AI应用工具,这种当前最热门的AI工具核心目的在于在没有人工监督的情况下完成客户支持或销售开发等人工任务,甚至能够参与软件开发工程等大型任务。这家老牌软件巨头于10月正式推出为“Agentforce”的聚焦于AI代理的软件服务产品,初步的产品定价约为每次AI Agent对话2美元。

该公司最新推出的Agentforce是一个全新的人工智能软件综合平台,具备高度可定制属性,旨在提供高度可定制化的独立自主型AI代理,其AI推理能力以及自动化完成复杂且繁琐任务的能力远超Einstein Copilot,能够连接企业数据并在销售、服务、市场营销等多个领域中轻松自动化执行各种任务。Agentforce允许用户创建完全自主的AI代理,这些代理能够独立执行复杂任务,且全程无需持续的人类干预。这些代理能够利用企业数据以及赛富时核心应用软件体系来进行决策,能够处理从简单到极度复杂的多类型任务。

来自花旗的分析师泰勒·拉德克在近日发布的一份报告中,对于赛富时发展前景评论道:“赛富时的AI代理工具开始取代传统的客户关系管理软件(CRM)叙事逻辑。”

根据调研机构MarketsandMarkets的最新预测报告,人工智能代理市场规模预计将从 2024 年的仅仅 51 亿美元大幅扩张至 2030 年的大约 471 亿美元,期间复合年增长预期高达 44.8%。该机构表示,使用 AI 代理,企业可以自动化各种非常复杂的流程并减少人工干预以避免频繁出现的人为错误,AI 代理与企业级内部自动化工具的集成将实现从制定产品销售方案到售后服务的一站式AI处理,大幅提升企业经营效率。

该机构还表示,随着人工智能代理在理解和生成人类语言方面的能力越来越强,它们可以处理与用户之间极度复杂且更细致的情境感知交互,并且具备堪比某领域最顶级专家的强大实力,从而在客户服务、医疗保健和金融投资顾问等行业得到更广泛应用。

Grand View Research最新预测显示,2024 年全球 AI 代理市场规模预计仅为 54 亿美元,预计 2024 年至 2030 年的复合年增长率将高达 45.1%,即2030年有望扩张至503亿美元,意味着如果未来需求更加炸裂,翻十倍非常有可能。该机构指出,一站式自动化需求指数级增加、自然语言处理技术不断进步以及个性化客户体验需求的不断增长是推动这一市场增长的主要因素,叠加亚马逊与微软等巨头们的云端AI应用软件开发平台有望被企业与个人广泛采用,将使得企业部署 AI 代理变得更加容易且经济高效。

软件股集体开启“股价暴走模式”?

财报季所呈现出软件公司创收规模,相比于未来庞大的市场规模,可谓“冰山一角”。聚焦于AI应用软件的软件公司们甚至有可能是这股“AI投资浪潮”至少2028年之前的最大赢家之一,按照IDC预期,2024年至2028年之间,AI应用所带来的创收规模可能远超英伟达、博通 (AVGO)以及SK海力士等半导体巨头们所在的AI基础设施领域的创收规模。

纽约梅隆银行 (BK)首席执行官罗宾·万斯当地时间周三表示,这家美国银行业巨头正加码投资人工智能和数字资产服务,以增强其向客户提供解决方案的能力;万斯引入了新的领导团队,专注于实时数字支付和人工智能等领域增长,同时提高经营效率。

根据一项对 800 名大型企业商业领袖的调查,过去一年来,围绕生成式AI的应用软件已迅速渗透到企业的各类日常经营工作中,从信息技术扩展到人力资源等领域,AI不再是简单的炒作噱头。根据宾夕法尼亚大学沃顿商学院和营销咨询公司 GBK Collective 的报告,约 72% 的企业决策者报告称,他们每周至少使用一次生成式AI,这一数字远高于调查第一年 2023 年的 37% 。

根据知名研究机构IDC《全球人工智能和生成人工智能支出指南》的一项最新预测,该机构预计到 2028 年,全球人工智能 (AI)相关的支出(重点包括人工智能支持的应用、AI 芯片等人工智能基础设施以及相关的 IT 和商业服务)较当前将至少翻番,预计将达到约 6320 亿美元。

IDC预计全球人工智能支出将在2024-2028年的预测期内实现29.0%的复合年增长率(CAGR)。IDC重点指出,AI应用软件或者AI应用程序未来几年将是最大规模的人工智能技术支出类别,在预测报告中占整个人工智能预测市场的一半以上。

华尔街对于赛富时、AppLovin、ServiceNow以及亚马逊等软件巨头的股价涨势预期也在不断上调。JMP Securities将该机构对于股价屡创新高的赛富时目标价大幅上调至425美元,意味着股价处于历史最高位的老牌软件巨头中短期内还能涨27%;Oppenheimer予以AppLovin 480美元目标价,意味着今年涨幅超700%的AppLovin未来几个月有望继续暴涨超50%。

展望2025年以后,华尔街似乎更加看好软件股在AI应用软件,尤其是AI代理催化之下的投资前景。华尔街金融巨头美国银行在近期发布的一份研报中指出,随着AI应用向B端以及C端全面普及,市场焦点也从英伟达等半导体巨头转移到到AI投资热潮的第二阶段,即聚焦于生成式AI以及AI代理的软件股,以及网络端设备、电力供应设备以及液冷设施等数据中心基础设施提供商。

“不要低估AI在这个阶段的短期颠覆潜力,整个AI投资领域,特别是软件股,市场不太可能完全定价。随着软件“AI时刻”到来,AI货币化预计将在2025年开始,并在2026年随着企业采用加速而变得具有意义。”美国银行在报告中写道。

美国银行指出:“随着企业AI渗透规模在2025年开启并在2026年加速,未来几年市场关注点将转移到AI受益者的第二阶段,特别是软件公司。预计AI代理引领的新浪潮将催化加速开发和部署AI驱动的应用,以及工业和商业机器人,这可能会比投资者预期的更早地改变全球生产率。”

周三,科技股引领市场上涨,投资者消化了符合经济学家预期的又一份粘性通胀数据,同时市场普遍预期美联储可能在下周宣布降息。

截至收盘,道指跌幅为0.22%;纳指涨幅为1.77%;标普500涨幅为0.82%。

七大巨头中的五家——苹果、谷歌、亚马逊、Meta 和特斯拉,在今日的交易中纷纷突破历史新高,进一步巩固了它们在全球股市的领先地位,并为2024年的市场走势注入了强劲动力。

特斯拉涨约6%创新高,连涨六个交易日创下三年多来首次收盘纪录。马斯克成为身家超4000亿全球第一人。

目前多家华尔街大行纷纷上调目标价,上周美银将特斯拉目标价上调14%,长期看空特斯拉的分析师Craig Irwin将评级上调至买入、目标价上调347%;本周,摩根士丹利将目标价上调29%,高盛上调38%。

谷歌在今天的反弹中领先,涨幅为4.63%,而苹果则稍显逊色,表现相对平淡。截至目前,这些科技巨头的平均回报率已经达到了67.1%,尽管与2023年创下的111.7%的历史最高平均回报率相比仍有一定差距。

美股投资网的分析指出,在投资者逐步消化通胀数据持续上行以及美联储明年降息幅度可能不及预期的背景下,市场出现这样的走势并不令人意外。

如果利率在较高水平上维持的时间超过市场预期,那么那些能够从高利率环境中获益的公司可能会在这种市场环境下表现出色。而上述“七巨头”科技股正是符合这一特征的公司群体,它们的强劲表现也进一步推动了市场的上行。

Adobe业绩指引不及预期

Adobe在发布令人失望的年度销售前景后,在盘后交易中下跌超9%,该股今年已下跌 7.8%,落后于软件同行和行业基准。市场担心OpenAI 或 Runway AI 等公司基于人工智能的创意工具可能会抢走 Adobe 的市场份额。

财务数据概览:

在2024财年第四财季,Adobe实现营收56.1亿美元,同比增长11%,这一数字高于分析师预期的55.4亿美元。

在运营利润方面,GAAP运营利润为19.6亿美元,非GAAP运营利润则达到26.0亿美元。净利润方面,GAAP净利润为16.8亿美元,非GAAP净利润为21.3亿美元。每股收益方面,调整后每股摊薄收益为4.81美元,同样高于分析师预期的4.67美元。

然而,在展望2025财年时,Adobe的业绩指引却未能满足分析师的预期。公司预计2025财年营收将达到234亿美元,低于分析师预期的238亿美元。同时,每股收益预计在20.20美元至20.50美元之间,也低于分析师预期的20.52美元。

业务动态与战略:

Adobe以其为创意专业人士开发的软件而闻名遐迩,目前正积极为其应用程序增加生成式AI功能。例如,在Photoshop等产品中,Adobe已嵌入其专有模型Firefly。然而,有分析指出,Adobe在AI视频产品的推出速度上明显落后于OpenAI的Sora服务。

在10月举行的年度用户大会上,Adobe推出了一款用于创建视频的AI工具,并已将其集成到编辑应用Premiere中。目前,该功能正在逐步向公众开放。Adobe的创意业务负责人David Wadhwani透露,公司即将推出一项“新的高价Firefly服务”,其中将包含视频模型功能。

面对业绩指引不及预期的挑战,Adobe董事会主席兼CEO Shantanu Narayen表示:“Adobe在2024财年创造了创纪录的收入,这充分体现了Creative Cloud、Document Cloud和Experience Cloud的强劲需求,以及这些产品在推动AI经济中的关键作用。我们拥有高度差异化的技术平台、快速的创新步伐、多元化的市场策略以及云服务的整合优势,这些都将为我们在未来一年中提供良好的发展前景。”

尽管Adobe在多个方面表现出色,但投资者对其未来增长前景的担忧仍将持续存在。Adobe需要继续加强其在人工智能领域的投入和创新,以应对来自竞争对手的挑战,并巩固其市场地位。

11月CPI符合预期

最新的通胀数据显示,11月消费者价格指数(CPI)同比上涨2.7%,略高于10月的2.6%,符合经济学家的普遍预期,这也为美联储在12月再度降息奠定了基础。

根据美国劳工统计局的数据,“核心”CPI(剔除食品和能源的价格波动影响)环比上涨0.3%,与10月持平,同比涨幅连续第四个月维持在3.3%。

美股投资网分析认为,市场越来越确信美联储将在今年年底前再次降息。降息概率从前一天的约89%大幅升至94.5%。

然而,这一乐观预期也凸显了一个事实:近几个月来,通胀水平并未显著下降,离美联储设定的2%目标仍有一定距离。

使用美股大数据AI量化金融终端

https://StockWe.com/

周二,美股全线下跌,投资者在密切关注消费者通胀报告之际保持谨慎。这份即将公布的报告被视为美联储利率证策走向的关键指标。

截至收盘,道指跌幅为0.35%;纳指跌幅为0.25%;标普500跌幅为0.30%。

尽管市场整体表现低迷,但主要指数距离历史高点并不遥远。投资者普遍将目光投向周三即将发布的消费者价格指数(CPI) 。市场寄希望于11月的通胀数据能够进一步证明经济正实现“软着陆”,从而为12月美联储降息的普遍预期提供支持。

英特尔股价今天下跌了3.12%,接近10年来的最低点。

这一下跌与台积电创始人张忠谋的言论有关。他批评英特尔在芯片制造领域的战略和执行,认为英特尔未能有效应对市场竞争。张忠谋表示,英特尔应将重心放在提升其在AI芯片设计方面的地位,而不是过度追求成为第三方芯片制造的主力参与者。

英特尔在半导体行业具有独特优势,不仅负责芯片设计,还拥有强大的制造能力,生产大量自家芯片。相比之下,许多其他芯片设计公司选择将生产外包给第三方,而在晶圆制造领域,台积电无可匹敌。尽管英特尔持续投资扩展和改善其制造能力,但到目前为止,该领域的进展并不显著。

谷歌Willow芯片颠覆传统计算

今天,谷歌(GOOG)股价强势上涨超过5%,这得益于公司前一天发布的一款名为Willow的全新量子计算芯片。这款芯片被谷歌誉为量子计算领域的“突破性进展”,为解决目前行业面临的核心瓶颈提供了全新的思路。

这一消息也推动了相关量子计算公司的股价上涨

根据谷歌的官方博客介绍,Willow芯片支持的量子计算机能够在短短5分钟内完成一项数学运算,而如果使用传统超级计算机,这一过程需要超过整个宇宙的历史时长——10亿亿年——比宇宙年龄还长!

消息一出,连马斯克都惊叹一声“Wow” !

OpenAI的首席执行官Sam Altman都特意点赞转发大大的祝贺,可见Willow的成果有多大。

这种巨大的效率提升,正是量子计算备受关注的原因所在。与传统计算机使用0和1组成的比特(bit)不同,量子计算机采用量子位(qubit),这种基于量子力学的概念允许量子位同时存在于0和1的叠加态,从而大幅提高计算能力。

然而,量子位极易受干扰,误差率也随量子位数量增加而显著提升。这是行业内公认的技术难点,而谷歌称,Willow芯片在测试中成功降低了误差率,同时显著提高了量子位的数量,这让量子计算距离实际应用又近了一步。

当然,谷歌并非这一领域的孤军奋战者。从IBM早在上世纪80年代的探索,到英特尔、微软、亚马逊、霍尼韦尔等巨头的投入,量子计算的赛道早已成为科技巨头必争之地。

值得注意的是,尽管行业前景令人期待,但离真正的“全面容错”量子计算机——即能够广泛应用于实际场景的量子计算设备——可能还有较长的路要走。根据麦肯锡的调查,72%的业内人士认为,这一目标或许要到2035年后才能实现。

证府对量子计算的支持力度也在不断加码。美国自2018年起通过《国家量子倡议法案》投入巨资推动相关研究,而在拜登证府时期,《芯片与科学法案》进一步授权为联邦量子计算项目提供更多资金支持。

对投资者来说,量子计算的真正价值还需要时间去兑现,但这并不妨碍市场对其潜力的想象空间。无论是用于药物研发、新能源探索,还是网络安全防护,量子计算都展示了巨大的应用潜力。甚至苹果已经未雨绸缪,为未来量子计算时代的网络威胁推出了增强版的iMessage安全协议。这一举措不仅是对未来技术冲击的预警,更是对量子计算商业化进程的高度敏感。

+使用美股大数据AI量化金融终端

https://StockWe.com/

或联系客服

美股投资网是一家专门研究美股的金融科技公司,成立于美国硅谷,由前纽约证券交易所分析师Ken创立,联合多位摩根斯坦利分析师,谷歌 Meta工程师利用AI和大数据,配合十多年美股实战经验和业内量化模型,建立了一个股市数据库 https://StockWe.com/以追踪华尔街机构期权异动,暗池主力大单和每天突发新闻,挖掘潜力大牛股,发送美股实时行情、投资策略、交易技巧、公司研究报告、量化交易。

标普500和纳指在周一从历史最高点回落,科技股表现疲弱,投资者关注本周即将发布的重要通胀数据。

截至收盘,道指下跌 0.5%,标普500 下跌 0.6%,而科技股为主的纳指也下跌 0.6%,此前两者均创下新高。

英伟达表现不佳是拖累今天美股跌离最高的一大原因。

消息面上有重大利空消息。中过.市场监管总局对英伟达涉嫌违反反垄断法展开了立案调查,这一消息使得英伟达成为中美芯片战的新焦点。

拜登证府于 12 月 2 日宣布了针对半导体制造商的最后一轮限制措施。这一消息也可能是对贸易紧张局势加剧的回应,尤其是在特朗普候任总统承诺将于明年1月上任,并计划对外国商品征收更高关税的背景下。

对此,英伟达在声明中表示,愿意配合监管机构调查,并强调其依靠自身实力取得市场地位,反映了其在AI芯片领域的技术优势和对客户的价值。

英伟达的整体业绩影响较小

从整体业务角度来看,英伟达的业绩可能不会受到此事件的重大影响。

尽管中国市场的订单可能会有所减少,但英伟达的收入主要来源于美国及其他地区的科技公司。尤其是在AI芯片领域,英伟达在美国市场的需求依然强劲,来自美国科技巨头的订单已经远远超出了其生产能力,甚至特斯拉CEO马斯克也需要加价才能排队购买英伟达的显卡,这凸显了其在高端市场的主导地位。因此,即便失去中国市场的一部分订单,整体业绩的影响仍较为有限,远不至于像ASML那样面临重大损失。

潜在风险:中美关系的进一步恶化

然而,值得关注的是,如果中美关系持续升温,尤其是随着2024年中美贸易局势可能进一步恶化,整个芯片行业,特别是那些高度依赖中国市场的公司,可能面临更大的压力。

虽然英伟达的主要收入来源并不依赖于中国市场,但如果贸易限制、反垄断调查等因素继续加剧,可能导致整个行业的供应链不稳定,从而影响到芯片生产和分销的正常运营,进而对市场产生更广泛的负面影响。

AMD收跌5.6%。

主要受到美银分析师发布的最新研报影响。该研报将AMD的股票评级下调,分析师认为AMD的产品线依然落后于英伟达,难以在市场上占据更大的份额。特别是在AI芯片领域,亚马逊、谷歌等科技巨头更倾向于购买英伟达的显卡,而非AMD的产品。这反映出,尽管AMD近年来在某些领域有所进步,但在高端AI芯片市场,英伟达依然占据主导地位。

美银分析师预计,AMD明年仍将面临市场瓶颈,尽管其预计增长率为54%,但这个增幅低于华尔街的预期,这进一步加剧了市场对AMD前景的不信任。因此,美银将其2025年和2026年的盈利预期分别下调了6%和8%,并将目标股价从180美元下调至155美元。

然而,分析师也指出,英伟达显卡的供应瓶颈和价格过高,可能为AMD创造更多机会。如果AMD能够利用这些机会,并在企业PC市场争夺更多份额,尤其是与高通等竞争对手展开更激烈的竞争,它或许能找到增长的突破口。尽管如此,AMD当前的竞争地位和市场份额仍然相对有限。

值得注意的是,目前AMD的股价已经接近8月份的低点,这意味着股价已经经历了较为明显的调整。在这种情况下,美银分析师的空头评级显得有些滞后。其悲观看法并没有及时反映出市场调整后的现状,尤其是考虑到股价已经下跌到了相对低位。这使得分析师的评级看起来有些“马后炮”,可能无法给投资者提供有效的参考。

华尔街上调标普500目标至新高

奥本海默首席投资策略师约翰·斯托尔茨弗斯(John Stoltzfus)在最新报告中提出,到2025年底,标普500指数有望达到7100点。这一目标不仅是华尔街当前最乐观的预测,也高出市场主流目标范围(6400至7007点),较上周五收盘点位有约17%的上涨空间。如此大胆的预测不仅反映了斯托尔茨弗斯对经济和市场的乐观态度,也突显了他对证策环境和经济结构的信心。

基于多重支撑的乐观预测

斯托尔茨弗斯的预测背后有清晰的逻辑支撑。他认为,美国经济展现出的韧性和现行货币证策的有效性是主要驱动力。此外,过去几年中消费者信心的稳定、就业市场的强劲表现、以及企业活动的持续活跃都为股市未来奠定了扎实的基础。这些因素共同作用,使他相信,标普500将在未来两年实现估值水平的进一步提升。

斯托尔茨弗斯特别强调,标普500的市盈率(P/E)将成为推动指数上涨的关键。他预计2025年标普500的每股收益(EPS)将达到275美元,比2024年增长约10%。虽然这一增幅并不显得激进,但他预测市场的12个月预期市盈率将从五年平均的20倍上升至25.8倍。这一估值水平显著高于历史平均,也为他设定7100点目标提供了足够底气。

市场韧性与板块扩展成为亮点

斯托尔茨弗斯指出,股市表现已逐步从“七巨头”科技股扩展至标普500的其他成分股。这种更广泛的增长模式增强了牛市韧性,也让市场的上涨趋势不再过于集中于少数公司。他认为,这种扩展性为当前牛市提供了“强有力的双腿”,能够跨越“担忧之墙”,延续至2025年。

与他观点一致的还有富国银行策略师克里斯托弗·哈维(Christopher Harvey),他同样认为,美国经济强劲增长将推动股市进一步上涨,并提出“周期性行业机会”将成为未来市场的重要驱动因素。哈维预计,GDP的上调将为这些板块注入新的活力。

AI的深远影响

AI是斯托尔茨弗斯乐观预测中的另一个关键支撑。他认为,AI的应用不仅局限于科技行业,而是能够推动所有11个行业实现效率提升。他形象地将AI比喻为“虚拟铲子和钻头”,能够在数据洪流中快速挖掘出有效解决方案,为企业带来效率革命。

斯托尔茨弗斯总结道:“AI或许无法带来完美的经济环境,但它确实可以为社会和企业提供解决当前难题的高效工具,帮助各行业实现突破性进展。”

总结与启示

尽管斯托尔茨弗斯的7100点目标显得激进,但从证策、经济、市场结构和技术趋势的角度来看,这一预测并非毫无依据。他的乐观基于对市场韧性、板块广泛扩展趋势以及AI带来的效率革命的综合判断。与此同时,他也提醒投资者注意市场可能面临的短期波动性风险。

这一预测是否会成真仍需时间验证,但斯托尔茨弗斯的信心为投资者提供了一个有力的未来参考方向。

中概股今天大涨的原因是:中国将实施更加积极的财政政策和适度宽松的货币政策,充实完善政策工具箱,加强超常规逆周期调节。要大力提振消费、提高投资效益,全方位扩大国内需求。要以科技创新引领新质生产力发展,建设现代化产业体系。消息一出,中概股及ETF美股盘初飙升,房多多涨逾74%,哔哩哔哩涨逾16%,贝壳涨逾13%,蔚来、小鹏汽车涨逾11%;3倍做多富时中国ETF涨逾22%,中国海外互联网ETF涨逾9%,中国大盘股ETF涨逾7%。

在美国,富人避税几乎已经成为公开的秘密,尤其是那些身家数十亿的企业领袖。通过巧妙的税务筹划,很多富豪能够避免向证府缴纳巨额税款,甚至能够为家族积累更多财富。

英伟达CEO黄仁勋,正是利用了一系列精妙的税务工具和策略,成功规避了巨额的遗产税,至今已为自己家族节省了约80亿美元的税款。而这一切背后,正是美国税收制度中的一些微妙漏洞和复杂的税务规划。这不仅让人震惊,也引发了对美国税收公平性的深刻反思。

美国遗产税现状

美国的遗产税设有高达40%的税率,但只有超过一定数额的遗产才会被征收。2023年,免税额度为2730万美元,超过这一数额的遗产才需要缴纳遗产税。然而,尽管美国最富有阶层的财富暴增,但遗产税的征收却并没有跟上财富的增长。

自2000年以来,遗产税收入几乎没有增长,尽管最富有的阶层财富已经增长了约四倍。如果遗产税收入能够追赶上富人财富的增速,美国证府每年本应增加1200亿美元的税收,这笔资金足够大幅增加对癌症、阿尔茨海默病等重大疾病的研究经费,也足以提升美国司法部的预算。

然而,事实是,美国最富有的阶层早已通过精妙的避税手段,成功避开了这笔本应缴纳的税款。黄仁勋的案例,便是其中最具代表性的一例。

黄仁勋的避税手段

黄仁勋的财富主要来自于Nvidia的股票,而这也是他避税的突破口之一。为了避免遗产税和资本利得税,他巧妙地运用了几种高端的财务工具,甚至让整个操作看起来像是税务规划的艺术品。

1. 不可撤销信托:将财富转移,避开遗产税

黄仁勋和妻子Lori在Nvidia股价暴涨之后,决定将700万美元的Nvidia股票(当时市值)转移到一种叫做“不可撤销信托”(irrevocable trust)的结构中。不可撤销信托的核心特点是,一旦资产被转移至信托,设立者便无法再对其进行控制。换句话说,黄仁勋将Nvidia的股票从自己名下转移至信托,由家族继承人来受益。这样,这些股票就不再算作黄仁勋的遗产,从而避开了高达40%的遗产税。

更巧妙的是,黄仁勋设立的信托工具名为“故意有缺陷的赠与人信托”(intentionally defective grantor trust),这是一种特殊的信托类型,旨在规避遗产税、赠与税,甚至资本利得税。由于Nvidia股票的市值暴涨,这些股票如今的价值已突破30亿美元,而黄仁勋仅需支付几万美元的税款——这与常规情况下需要缴纳数十亿美元的税款形成了鲜明对比。

2007年,黄仁勋与妻子洛丽及他们孩子的合影

2. GRATs信托:增值部分免税

除了不可撤销信托,黄仁勋和妻子Lori还通过设立“赠与人保留年金信托”(GRATs)进一步优化了税务结构。GRATs信托是一种设计巧妙的财务工具,它的工作原理是:受益人在信托期结束时能够获得等值的本金和利息部分,而增值部分则无需缴税。黄仁勋夫妇通过这种方式,将当时价值1亿美元的300多万股Nvidia股票转移到四个GRATs信托中。如今,这些股票的市值已超过150亿美元,而他们通过这种方式避免了约60亿美元的遗产税。

这种操作之所以如此精妙,是因为在股票增值时,增值部分不被视为遗产,从而避开了税收。它巧妙地利用了股票市场的长期增值潜力,将遗产税的负担大大降低。

3. 慈善捐赠:利用基金会再度避税

黄仁勋并未止步于信托工具,他还通过设立“Jen Hsun & Lori Huang Foundation”基金会,将部分Nvidia股票捐赠给基金会。根据美国税法,向慈善机构捐赠的资产可以在税前扣除,从而减少应缴税款。黄仁勋夫妇将3.3亿美元的Nvidia股票捐赠给基金会,并通过该基金会将84%的资金转移到由自己控制的“捐赠人建议基金”(donor-advised fund)中。虽然基金会每年必须将至少5%的资产捐赠给慈善机构,但他们并不急于捐出所有资金,而是将大部分资金继续保留在捐赠人建议基金中。

通过这种方法,黄仁勋家族不仅减少了约8亿美元的税款,还通过将资金转移到捐赠人建议基金中,成功将财富控制权传给了继承人,而无需缴纳遗产税。这种巧妙的操作为黄仁勋家族提供了更加灵活的财富传承方式,同时也有效地避税。

美国税收公平性

黄仁勋的税务策略充分展示了美国富人如何利用复杂的税务工具避开遗产税。然而,这样的操作也暴露了美国税制中的一些不公之处。尽管美国的税法设计了遗产税和赠与税等旨在调节财富分配的机制,但对于大部分富豪来说,精湛的财务规划能够让他们通过各种合法手段,将自己的财富留给子孙后代,而不必承担巨额税务负担。这无疑为高收入人群提供了特权,普通纳税人却难以享受到同等的税收优惠。

此外,富豪们通过设立信托、慈善基金等方式,不仅避免了遗产税和赠与税,还能够在一定程度上控制自己的财富,使其在家庭内部得以传承。相比之下,大多数普通家庭在面临税收压力时,几乎没有能力使用这些复杂的税务工具。这种不平等的税务结构,造成了财富的不均衡分配,也让社会对税收公平性的质疑愈加强烈。

税收改革的呼声

黄仁勋的避税案例并不是孤立的,越来越多的富豪通过各种手段规避遗产税和其他税种,而这也引发了关于税制改革的广泛讨论。要想改变这种现状,美国的税收体系可能需要更加严格地审视和调整,以减少富人通过税务规划逃避税收的空间。此外,如何提高税务透明度和加强税务征管,可能是解决这一问题的关键。

虽然税务规划本身并不违法,但它却揭示了美国税制中的一些漏洞。这不仅是黄仁勋个人财富规划的成功,更是对美国税收证策公平性的深刻反思。如何平衡财富积累与税收公平,如何通过改革促进社会更为均衡的发展,将是未来美国税制面临的重要课题。

+使用美股大数据AI量化金融终端

https://StockWe.com/

或联系客服

美股投资网是一家专门研究美股的金融科技公司,成立于美国硅谷,由前纽约证券交易所分析师Ken创立,联合多位摩根斯坦利分析师,谷歌 Meta工程师利用AI和大数据,配合十多年美股实战经验和业内量化模型,建立了一个股市数据库 https://StockWe.com/

以追踪华尔街机构期权异动,暗池主力大单和每天突发新闻,挖掘潜力大牛股,发送美股实时行情、投资策略、交易技巧、公司研究报告、量化交易。

股票交易界有一句广为流传的话:“判断一位交易员是否专业,首要标准不是他能赚多少钱,而是他控制风险的能力。” 这揭示了职业交易员和普通投资者的区别所在。对于职业投资者来说,短期内某项资产的涨跌并不会成为他们关注的重点,他们更注重的是如何管理整个投资组合。

做组合管理时,关键不仅是让净值持续增长,还要在不利的市场环境中,尽可能保护净值不出现大幅回撤。换句话说,优秀的交易不仅要在行情好时获利,更要在市场不利时稳住阵脚,避免亏损扩大。

风险控制作为职业交易员的核心技能,一直是他们日常操作中不可或缺的部分。许多顶尖交易员都会强调,将风险控制融入交易决策是避免大规模亏损的关键。即使短期内没有实现可观收益,稳健的风险管理能够确保资本安全,从而在长期市场中站稳脚跟。