随着美联储3月议息会议临近,金融市场屏息以待。在多重不确定性交织的背景下,政策制定者正面临前所未有的复杂局面——既要评估顽固通胀的演变趋势,又要应对特朗普新政带来的政策冲击波。市场普遍预期,联邦公开市场委员会(FOMC)将连续第二次维持基准利率在4.25%-4.50%区间不变,这场"政策静默"或将持续至夏季。

政策僵局:等待数据的迷雾散去

自2022年激进加息周期按下暂停键后,美联储始终在通胀回落与经济韧性之间寻找平衡。尽管2月CPI意外降温带来短暂喘息,但近期能源价格反弹与服务通胀粘性仍令决策层心存警惕。主席鲍威尔在近期演讲中多次强调"耐心"立场,称货币政策需要更多时间显现效果。这种审慎态度在最新经济预测摘要(SEP)中显露无遗——多数官员将今年降息预期从两次下调至一次,长期中性利率预测则上修至2.6%。

特朗普变量:关税幽灵扰动政策天平

不同于以往周期,本次议息会议的特殊性在于美国政治周期的强力介入。特朗普政府重启的关税威胁犹如达摩克利斯之剑,令美联储陷入两难困境:若大规模关税落地推高进口成本,可能重燃通胀压力,迫使央行维持高利率更久;反之,若贸易摩擦加剧导致经济失速,又需提前启动降息护航就业市场。德意志银行首席经济学家马修·卢泽蒂指出,这种政策不确定性已导致FOMC内部难以形成明确共识。

经济韧性VS衰退阴云

美股投资网认为,当前美国经济呈现冰火两重天景象:劳动力市场持续紧俏,3月非农新增就业30.3万人远超预期,时薪增速稳定在4.1%;但消费者信心指数却意外跌至半年新低,零售销售增长明显放缓。这种分化令衰退概率预测出现分歧——高盛将未来12个月经济衰退概率从15%上调至20%,而摩根士丹利仍坚持"软着陆"基准情景。值得注意的是,美联储最新GDPNow模型显示,一季度经济增长预期已从2.5%上调至3.1%,暂时缓解了硬着陆担忧。

市场博弈:降息时点再定价

利率期货市场显示,交易员将首次降息时点押注从6月推迟至9月,全年降息幅度预期收窄至40个基点。这种预期修正推动10年期美债收益率重新站上4.3%关口,美元指数则徘徊在104关键位附近。不过,期权市场出现异动——大量资金开始布局美联储"反向操作"风险,即经济超预期走弱迫使央行在7月紧急降息的对冲头寸。

前瞻指引:静默期的战略选择

考虑到4月会议后将进入大选敏感期,本次议息会议可能成为美联储年内最后的关键沟通窗口。分析人士预计,政策声明或将删除"加息可能性"表述,转而强调"需更多证据确认通胀达标"。鲍威尔在新闻发布会上面临的尖锐提问将集中在两方面:如何评估特朗普政策对货币政策传导的影响,以及美联储是否准备好应对可能出现的"滞胀"情景。

在这场充满不确定性的货币政策博弈中,美联储正试图在数据依赖框架与美国政治周期扰动间寻找新平衡。对于投资者而言,或许更需要关注的是点阵图之外的变化——当货币政策工具箱遭遇美国政治冲击波,传统利率路径模型是否仍然有效?这个问题的答案,或将重新定义现代央行政策的边界。

摩根斯坦利观点

大摩指出,近期经济数据显示增长有所放缓,通胀压力出现缓解迹象。然而,短期数据波动远不足以改变美联储的政策航向,未来数据对美联储的政策判断更为关键。大摩认为,在当前政策高度不确定的背景下,美联储3月会议大概率将选择按兵不动,继续以数据为导向,谨慎应对高度不确定的经济环境。

免费使用AI量化金融分析工具 美股大数据

浏览器打开官网订阅

https://stockwe.com/StockData

华盛顿(美联社)一群共和党众议员周五提出立法提案,试图阻止中国学生赴美留学。随着美国部分议员以国家安全为由将矛头指向中国。西弗吉尼亚州共和党众议员赖利·摩尔(Riley Moore)提出了这项可能禁止中国公民获得赴美留学或参与交流访问学者项目签证的法案,另有五名共和党议员联署支持。

摩尔在声明中称,通过向中国公民发放此类签证,美国已"邀邀请中国人探我们军事机密、窃取知识产权并威胁国家安全'"。"是时候关上阀门,立即禁止所有向中国公民发放的学生签证了。"该法案通过可能性极低,并已引发多个机构和学者批评,担心针对中国学生的敌对政策和言论可能损害美国利益。

国际教育工作者协会NAFSA执行董事兼CEO范塔·奥(Fanta Aw)在声明中表示:"任何政策都不应仅以国籍为由针对个人。""让国际学生——美国审查最严格、追踪最密切的非移民群体——成为排外情绪的替罪羊是误入歧途,与我们的国家利益背道而驰。"

中国驻美使馆发言人刘鹏宇表示,中方"对此表示严重关切并坚决反对"。他说教育交流合作始终是中美关系稳定发展的基石。亚裔学者论坛称此类立法将损害亚裔科学家、学者和研究者的培养渠道,削弱美国在科学与创新领域的领导地位。

尽管法案通过几率渺茫,耶鲁大学法学院蔡中曾中国中心研究学者程阳阳表示,该法案"应被视为更广泛压制学术自由、损害美国高等教育行动的一部分,目的是控制教学内容、研究项目方向以及课堂和实验室的准入资格"。

根据国际教育协会年度报告,2023-24学年有超过27.7万名中国学生在美高校就读,占国际学生总数的四分之一。但近年来在美中国学生数量持续下降,去年印度取代中国成为最大国际学生来源国。

2023年佛罗里达州通过法律禁止州立大学聘用来自中国等七国的学生担任研究生助理和博士后职位,该法律正面临司法挑战。在共和党议员国家安全压力下,多所美国高校已终止与中国院校的学术合作。

中国社交媒体对这项新法案反应不一:部分刚获得美国高校录取的网友表示担忧;一些人则嘲讽其为"Z治作秀";还有网友称这是"新版排Hua法案"。

美股VIP社群,免费使用AI量化金融分析工具 美股大数据

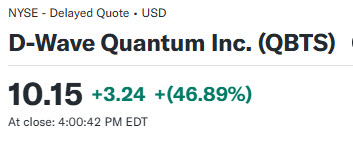

美股 QBTS 量子计算公司今天继续暴涨46%,到10美元大关,原因是公司前天12日宣布,其退火量子计算机在解决复杂磁性材料模拟问题时,性能超越了世界上最强大的传统超级计算机之一,标志着量子计算在现实世界问题上的巨大突破。

受D-Wave突破性研究的带动,整个量子计算概念股集体走强。IonQ一度涨15%,Rigetti Computing一度涨26%,根据美股大数据 StockWe.com 美股板块追踪,量子计算机今天涨幅遥遥领先于其他板块

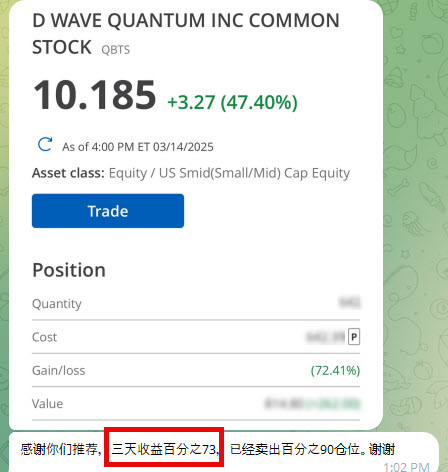

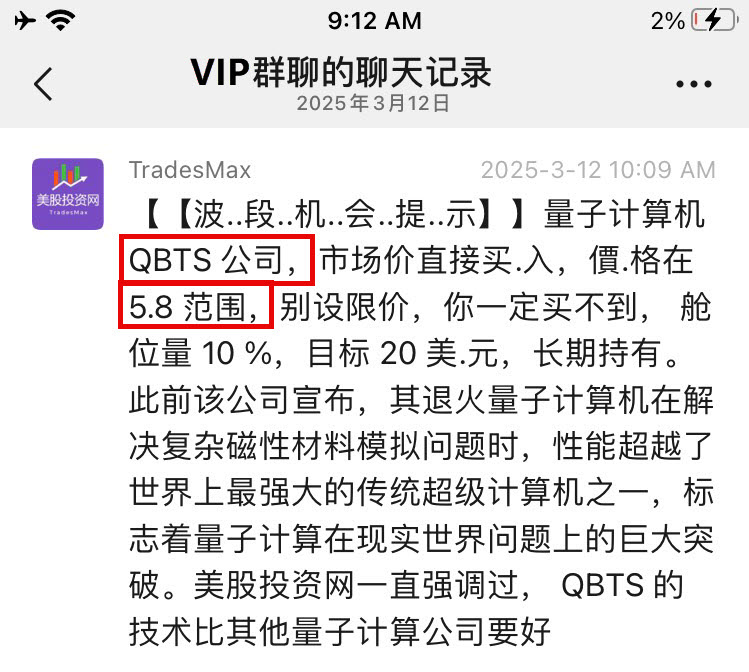

而我们VIP社群就在两天前,以5美元的价格,布局了QBTS,截图曝光

VIP 们两天收获 73%的 Return

QBTS 【财报后大涨15%】第四季度预订额同比增长 502%,达到 1,830 万美元。2024 年第四季度调整后每股收益(0.08)美元,低于预期的(0.07),销售额 230.9 万美元,低于预期,下周有,英伟达GTC大会即将开幕,而首个“量子日”也将在3月20日举行,该活动将聚焦量子运算的现状与未来发展,届时黄仁勋将与D-Wave CEO 、IonQ 执行主席、Rigetti CEO等共同参加小组讨论。

我们美股投资网为什么我们一次又一次的踩中风口呢? 这离不开我们每天对海量的新闻和信息进行AI量化分析,挖掘出最最具有价值的,最能影响股价的新闻,我们的科学家团队对海量的文字数据,充分捕捉复杂的市场因果关系。

此前就预测过,美股暴跌后必定大反弹

英伟达 (NVDA) 今天强劲反弹5%

美东时间3月18日,首席执行官黄仁勋预计将在公司年度GTC会议上透露有关该芯片制造商下一代AI图形处理器Rubin的详细信息。该芯片的亮相正值美股科技股持续下跌之际,市场关注GTC大会能否像过去一样提振市场情绪。

英伟达AI GPU即将接受市场检验

Rubin是英伟达下一代芯片的名字,该公司正试图巩固其近年来作为AI硬件领导者所取得的成就。“Vera”将指代英伟达的下一代中央处理器,“Rubin”将指英伟达的新GPU。

此次取得计算优势的Advantage2原型机,已通过D-Wave的Leap实时量子云服务向客户开放。企业和研究机构现在可以直接使用D-Wave的量子计算能力,进行材料科学、物理模拟等实际应用研究。

美股VIP社群,免费使用AI量化金融分析工具 美股大数据

浏览器打开官网订阅

https://StockWe.com/vip

黄金价格涨超每盎司3000美元,市值增加了7万亿美元,现在总市值是20万亿美元。

首先,黄金为什么上涨?通常在经济不稳定、通货膨胀或者地缘政治风险高的时候,黄金作为避险资产会上涨。最近有没有这些因素?比如中东局势紧张,或者美联储降息预期?可能投资者转向黄金避险,导致需求增加,价格上升。

然后比特币下跌,这有点矛盾,因为比特币有时也被视为避险资产或者对冲通胀的工具。但为什么这次不一样?可能市场对加密货币的信心不足,或者有监管方面的消息,比如某个国家加强监管,或者大型机构抛售。另外,比特币的流动性可能不如黄金,波动性更大,所以在大规模资金流动时反应更剧烈。

提到黄金市值增加7万亿,这可能意味着大量资金流入,而比特币市场相对较小,可能资金被黄金吸走,导致比特币下跌。或者,投资者在预期经济危机时更信任传统避险资产,而不是新兴的加密货币。

另外,宏观经济因素需要考虑,比如美元走势。黄金以美元计价,如果美元走弱,黄金价格上涨。但美元最近是强还是弱?如果美元走强,黄金可能受压,但实际情况是金价上涨,可能说明其他因素更强,比如避险需求。

美股多策略对冲基金正面临自疫情初期以来的最大挑战,市场抛售迫使它们以极快的速度平仓过度拥挤的交易。

据知情人士透露,全球最大的多策略对冲基金 Citadel 和 Millennium Management 在 2 月份遭遇亏损,并在 3 月的第一周继续下跌。一些管理这些基金数十亿美元的交易团队已经被“强制平仓”,意味着他们被迫清算或缩减持仓,因为唐纳德·特朗普总统的贸易战和顽固的通胀重创了股市。

Ken Griffin 旗下的 Citadel 在 3 月初与其他顶级对冲基金一起下跌,这些基金还包括 Point72 Asset Management 和 Balyasny Asset Management。据投资者透露,Citadel 在 2 月份下跌了 1.7%,创下自 2021 年 5 月以来的最大月度跌幅,并在 3 月 6 日之前的本月又下跌了 1.7%。

尽管出现亏损,Griffin 仍鼓励他的团队利用市场回调的机会。“让我们进攻吧,”他在本周给联席首席投资官 Pablo Salame 及其他高级管理人员的一封电子邮件中表示,据知情人士透露。

Millennium 在 2 月份下跌了 1.3%,并在 3 月的前六天继续下跌约 1.4%。该公司专注于指数再平衡的两个交易团队今年损失约 9 亿美元。

Balyasny 在截至 2 月份的今年收益 3.5%,但部分回吐了这些涨幅。据知情人士透露,DE Shaw & Co. 的第二大基金 Oculus 主要进行宏观交易,去年飙升 36%,但截至 3 月 7 日已下跌 4.4%,其中 3 月的第一周就损失 1.6%。其旗舰基金 Composite 目前在 3 月份基本持平,今年以来累计上涨约 1.4%。

市场动荡颠覆了多个对冲基金策略,包括股票和大宗商品交易。尽管这些基金能够迅速解雇表现不佳的交易员并清算头寸,从而帮助公司管理风险并保持稳定回报,但当它们同时进行这些操作时,会加剧市场抛售。

“感觉就像一群大象正试图挤过紧急出口,”Dynamic Beta Investments 创始人 Andrew Beer 表示,该公司专门研究如何复制对冲基金的回报。

英格兰银行(Bank of England)行长 Andrew Bailey 上个月警告称,多管理人对冲基金(又称“分舱交易”基金)正在对金融稳定构成威胁。

Bailey 在 2 月 11 日表示,在压力环境下,迫使交易团队迅速去杠杆化“可能会放大市场波动”,“在某些情况下,多管理人基金为保护自身而采取的措施,可能会给整个金融体系带来风险。”

疯狂的星期一(Manic Monday)

美国股市的抛售,尤其是科技板块的暴跌,使对冲基金遭受了严重损失。周一,科技股遭遇自 2022 年以来最大单日跌幅,纳斯达克 100 指数(Nasdaq 100)市值蒸发超过 1 万亿美元,原因是投资者因日益加剧的经济衰退担忧而抛售长期以来的市场领涨股。

“周一尤其具有挑战性,” Syz Capital 的管理合伙人 Richard Byworth 说道。

他补充道,去杠杆化(deleveraging)主要冲击了专注于医疗保健和科技领域的股票对冲基金分舱(hedge fund pods),以及**指数套利(index arbitrage)和股票再平衡(equity rebalancing)**等策略。

知情人士透露,管理超过 750 亿美元、拥有 340 多个交易团队的 Millennium,正在清算一支由资深投资组合经理 Jonathan Philpot 负责的 10 亿美元金融行业交易组合,以及一支由 Justin Grant 领导的能源行业交易团队。此外,该公司还在 Glen Scheinberg 和 Pratik Madhvani 领导的团队中遭受了损失。

与此同时,Balyasny 也强制平仓了至少两位投资组合经理的头寸。

所有这些公司均拒绝置评,Philpot 和 Grant 也未回复记者的置评请求。

多策略基金(Multistrats)

多策略对冲基金因投资者追求更稳定的回报而大受欢迎。

这些基金很少亏损,并在 2024 年实现了两位数的收益,这一年总体上对对冲基金行业来说是相对乐观的一年。

此类基金通过费用转嫁(passthrough fees),将部分运营成本分摊给客户,从而投资于尖端技术,并争夺顶尖人才。

[阅读更多:对冲基金如何通过“无上限”费用获取客户收益]

然而,这些基金对杠杆(leverage)的依赖以及交易集中度过高(trade crowding),让监管机构和投资者感到担忧。

因为如果基金大规模撤出这些交易,可能会引发超额损失(outsize losses)。

一只由高盛集团(Goldman Sachs Group Inc.)发行的交易所交易基金(ETF),专门追踪对冲基金的多头押注(long bets),今年迄今已下跌 6.1%,相比之下,标普 500 指数(S&P 500)下跌 5.3%。

Dynamic Beta Investments 创始人 Andrew Beer 评价道:

“杠杆+交易集中度+动荡市场,始终是一个致命的组合。”

“当前市场正是多策略基金测试风险管理系统的完美环境。”

美股市场流动性在抛售中下降。

标普500指数期货的流动性已降至400万美元以下,这是近两年来的第二低水平。根据高盛的数据(如图所示),标普500 E-mini期货的账面价值深度(Top-of-Book Depth)在过去几周内骤降约80%。市场深度的剧烈下滑意味着即使是中等规模的交易也可能导致价格剧烈波动,从而增加市场的系统性风险。

低流动性对市场意味着什么?

流动性就像市场的“润滑剂”,它决定了投资者能否顺利买卖资产。当流动性下降时,市场就变得“卡顿”,交易变得更难、更贵,同时价格波动也会加剧。具体来说,低流动性会带来以下几个问题:

1. 买卖价差变大,交易成本上升

在流动性好的市场里,买入价和卖出价的差距很小(也就是买卖价差 Bid-Ask Spread 很窄),投资者可以以接近市场的合理价格进行交易。但当流动性下降时,买卖价差会扩大,想要成交,投资者可能要接受更不划算的价格。同时,市场深度不够的话,交易可能会导致滑点(Slippage),也就是下单的价格和最终成交的价格有偏差,增加了交易成本。

2. 市场深度下降,价格波动加剧

市场深度下降意味着买盘和卖盘的承接能力变弱。在流动性充足的时候,即便有人一次性买卖几百万美元的标普500期货,也不会让市场价格大幅波动。但现在市场深度下降,即便是相对小的交易,也可能造成价格剧烈波动。这样一来,市场容易出现突然的大涨或大跌,投资者很难预测市场动向,增加了投资的不确定性。

3. 大资金进出受限,机构交易模式改变

低流动性环境下,机构投资者(比如对冲基金、量化基金等)想要执行大额交易就变得非常困难。如果一次性买入或卖出大量资产,市场可能会瞬间被推高或砸低,导致交易成本大幅上升。为了减少这种影响,机构可能会减少交易量,或者改变交易策略,导致市场流动性进一步降低,形成“流动性-波动性”恶性循环。

特斯拉TSLA今天大跌的原因是消息面上,摩根大通将特斯拉的目标价从135美元下调至120美元,并预计特斯拉今年将交付约178万辆汽车,比2024年下降约1%。

特斯拉CEO马斯克的政治活动已经引发了消费者对该品牌的反感,比如在美国和世界各地的特斯拉门店举行抗议,抵制销售,以及在二手市场上丢弃已经购买的特斯拉汽车。

另外,古根海姆分析师Ronald Jewsikow重申了对特斯拉的“卖出”评级,并将目标价从175美元下调至170美元。他建议投资者继续抛售该股。

昨天特斯拉大反弹7%,但根据美股大数据 https://stockwe.com/StockData 追踪,机构在暗池和大单通道卖出了价值68亿美元的特斯拉股票。

英特尔今天大涨的原因是,英特尔(INTC)任命陈立武为新任CEO,这一决定在华尔街引发了广泛关注,并为这家芯片制造商的未来注入了一剂强心针。陈立武在半导体行业的丰富经验和卓越成就,让市场对其领导能力充满期待。然而,英特尔目前面临的挑战依然严峻,市场对其未来表现持谨慎态度。

在陈立武被任命为新任CEO的消息公布后,英特尔股价在盘初上涨了超16%,然而,包括竞争对手AMD(AMD)和英伟达(NVDA)在内的其他半导体公司则遭遇抛售。

对此,KeyBanc资本市场分析师John Vinh对陈立武的任命表示鼓舞他指出,陈立武在Cadence设计系统公司(CDNS)任职12年期间,创造了显著的股东价值,并且作为英特尔董事会成员,对英特尔的业务有着深入的了解。

Vinh表示:“尽管英特尔目前面临诸多挑战,但我们对陈立武的任命感到鼓舞。我们期待听到更多关于他如何扭转英特尔局面的战略。”他维持对英特尔的“行业权重”评级,并将目标价定为20美元。

摩根士丹利分析师Joseph Moore也有类似的看法。他称赞陈立武拥有“非常强大的”行业知识,在业界享有很高的声誉。尽管陈立武在英特尔等公司的经验有限,但Moore认为他的上任将为公司带来新的活力和变革。该分析师维持对英特尔的“持股观望”评级和25美元的目标价。

他写道:“如果公司继续将世界级代工厂的发展放在首位,我们尤其希望看到公司在该领域获得更多经验。我们的感觉是,鉴于陈立武在评论中对这两方面的承诺,这降低了剥离代工厂或产品的可能性。然而,阻力仍然很大,因为服务器路线图的延误、缺乏近期的AI产品、竞争激烈的客户端CPU市场以及代工业务过去12个月亏损超过100亿美元,这些都使公司面临近期增长和盈利的挑战,没有快速解决方案。但围绕CEO决策的快速果断行动是一个良好的开端。”

在陈立武被任命后,美国银行分析师Vivek Arya将英特尔的评级上调至“中性”,并表示目前英特尔面临“扭亏为盈的更好机会”。

他认为,在陈立武的领导下,英特尔有更大的机会进行重组并扭转局面。英特尔在企业PC/服务器CPU领域的强大影响力和品牌地位增加了成功的可能性。

Arya写道:“市场状况的改善也可能为英特尔逐步剥离其Altera和汽车资产铺平道路,从而降低资产负债表的杠杆率。英特尔的实质性转变仍在进行中,但如果执行得当,可能会给同行AMD带来逆风,因为迄今为止,AMD在PC/服务器CPU领域的份额一直在稳步增长。”

美国市场流动性在抛售中下降:标准普尔 500 指数期货的流动性已降至 400 万美元以下,为两年来的第二低水平。

在过去几周里,标准普尔 500 指数期货的账面价值深度下降了约 80%。

低流动性通常会加剧市场的双向波动。

这使得投资者更难以理想的价格执行买卖订单,尤其是大额订单。

所有迹象都表明,未来的波动会更大。

美国最新通胀数据全面低于市场预期。数据显示,2月份消费者价格指数(CPI)同比上涨2.8%,低于1月的3%增幅,创下去年11月以来的新低。而核心CPI同比增速也降至3.1%,这是自2021年以来的最低水平。这一通胀放缓的迹象,使市场对美联储可能加速降息的预期迅速升温。

随着物价压力缓解,市场对货币政策的押注开始倾向于宽松。芝加哥商品交易所(CME)“美联储观察”工具显示,交易员目前普遍预计美联储将在年底前降息三次。

这一预期的升温,直接推动资金回流科技股,尤其是此前因估值高企和加息压力而承压的“科技七巨头”。截至周三美东时间上午10:30,七大科技巨头的总市值单日回升2580亿美元,显示出投资者在风险偏好回暖后重新加码成长型资产。

不过,华尔街的分歧依然存在。部分分析师认为,通胀回落或许只是短暂的“风平浪静”,未必意味着美联储会迅速改变政策路径。特别是关税政策的不确定性,可能成为未来通胀走势的变数,使得政策制定者在调整货币政策时更加谨慎。

事实上,通胀压力虽然在整体上有所缓解,但消费端的某些领域仍然表现强劲,尤其是食品价格。近期,食品价格的上涨引起了美国人民担忧,其中鸡蛋价格尤为突出。受禽流感导致的供应紧张影响,鸡蛋价格飙升。数据显示,上个月一打A级大号鸡蛋的平均价格达到了5.90美元,较去年同期的3.00美元翻近一倍,创下历史新高。整体食品价格较去年同期上涨2.6%,反映出物价水平仍具有一定的粘性。

值得注意的是,标普500指数早盘时一度几乎抹去了1.3%的涨幅,随后才重新走高,反映出投资者情绪依然谨慎。

截至收盘,道指跌幅为0.20%;纳指涨幅为1.22%;标普500涨幅为0.49%。

科技7巨头仅苹果跌。英伟达涨6.43%,Meta涨2.29%,谷歌A涨1.87%,亚马逊涨1.17%,微软涨0.74%,苹果收跌1.75%。

美国总统特朗普带头购买特斯拉新车,加上摩根士丹利发布“逢低买入”的特斯拉提倡后,特斯拉股价延续周二涨势,今日开盘后就一路猛冲超9%,最终收涨7.59%。

从 AI量化美股分析工具——美股大数据 StockWe.com 上的机构主力资金买卖数据来看,在特斯拉周一暴跌超15%的情况下,机构资金其实悄悄进场了!

数据显示,当天暗池买入规模达到 4.58亿美元,而大单买入资金更是高达 7.23亿美元,换句话说,虽然市场一片恐慌,很多散户在割肉抛售,但大资金却在趁机捡便宜,和当天股价崩盘的表面现象完全不一样。

英特尔新CEO能否扭转颓势

今天英特尔收涨4.55%,原因是有报道称,其竞争对手台积电正与英伟达、AMD等芯片巨头商谈接管英特尔的代工业务,这一潜在交易引发投资者憧憬,认为英特尔或许能甩掉沉重包袱。

据悉,该财团还包括博通,目标是接手英特尔持续亏损的代工部门,而这项业务去年净亏损高达116亿美元,拖累公司全年亏损188亿美元,使英特尔在竞争激烈的半导体行业中愈发吃力。

此外据英特尔公司周三发布的声明,英特尔公司任命陈立武(Lip Bu Tan)将接替基尔辛格出任首席执行官,并于3月18日正式履职。

这一消息公布后,英特尔股价盘后大涨超11%,

现年65岁的陈立武,此前曾在英特尔董事会任职,他的回归被视为一次战略调整,试图重新带领英特尔走出泥潭。过去一年,英特尔股价累计跌幅超过54%,市值缩水至895亿美元,长期低迷的股价背后,是投资者对其业务模式的深刻质疑。

基尔辛格原本被寄予厚望,他在2021年上任时,提出让英特尔转型为全球领先的芯片代工厂,挑战台积电和三星的霸主地位。然而,这一计划推进缓慢,公司在芯片制造工艺上始终落后,市场份额不断被蚕食。2024年8月,一份惨不忍睹的财报更是成为压倒他的最后一根稻草,被分析师称为 “英特尔史上最糟糕的一季”,彻底让华尔街对他的转型计划失去耐心。在接连多个季度表现低迷后,董事会最终决定更换掌舵人。

然而,英特尔真正的挑战远不止于领导层的更替。曾几何时,执掌英特尔是全球科技行业最令人向往的职位,如今却成为半导体行业最艰巨的任务。面对台积电的持续领先、三星的追赶,以及自身制程技术的瓶颈,英特尔已经没有太多试错空间。

陈立武的上任,意味着公司需要做出真正的战略调整,而不是简单地更换领导者。英特尔究竟能否借此机会扭转颓势,重新确立在全球半导体行业的地位,还是继续被竞争对手甩在身后,成为一个逐渐边缘化的玩家,仍然悬而未决。股价的暴涨,或许只是市场对变革的一丝期待。

股市要跌多惨,CEO才肯开口?

在特朗普Z府的经济政策上,商界领袖们的私下态度,与他们在公开场合的表态存在巨大反差。这种分裂本周在华盛顿表现得尤为明显。

周二一早,几十位企业高管齐聚耶鲁CEO圆桌会议,当时正值白宫附近传出特朗普Z府可能将对加拿大的钢铁和铝关税提高一倍的消息。会议室里顿时响起一片叹息声,甚至夹杂着难以置信的笑声。

会议组织者、耶鲁管理学院教授 Jeffrey Sonnenfeld 直言:“整个会场的反应可以用‘厌恶’来形容,大家对特朗普的经济政策几乎是全面否定的,尤其是针对加拿大的关税计划。”该会议是邀请制,参会者包括摩根大通、戴尔创始人以及辉瑞 CEO 等重量级人物。

然而,仅仅几个小时后,许多出席耶鲁会议的 CEO 又出现在 “商业圆桌会议” 上,与特朗普进行面对面的问答交流。据知情人士透露,在这个场合里,气氛却显得友好而克制,没有任何企业高管直接向总统质疑他的关税政策,台面上的态度与耶鲁会议上的强烈反对形成了鲜明对比。

为什么企业高管对特朗普政策保持沉默?

部分商界领袖认为,企业需要稳定的政策环境,频繁的政策大幅度摇摆可能会对长期投资决策造成冲击。

例如,雪佛龙 CEO 迈克·沃斯(Mike Wirth)在休斯顿的能源会议上表示:“从一个极端跳到另一个极端,并不是合理的政策路径。我们的资本投资是面向几十年的,所以我们需要一致性和可持续性的政策。”

也有一些 CEO谨慎地讨论关税对行业的直接影响。例如,美铝(AA)CEO 曾警告钢铁关税将导致美国数千个工作岗位流失,塔吉特(TGT)CEO 也曾指出对墨西哥商品加征关税会迅速推高食品价格。在芝加哥经济俱乐部的活动上,沃尔玛 CEO 道格·麦克米伦(Doug McMillon)甚至提到,一些消费者已经开始出现经济压力的迹象。

然而,尽管股市已进入调整区间,企业开始囤货并重新调整供应链,商界领袖们在公开场合仍极少直接批评特朗普的贸易策略。相比特朗普第一任期时企业高管们曾就移民、气候政策等议题频繁发声,如今他们的态度明显低调。

股市跌到什么程度,企业高管才愿意公开发声?

在耶鲁 CEO 会议上,一项即兴投票结果显示,大多数高管只有在市场进一步恶化时才会公开批评总统。当被问及股市要跌多少才会让他们集体发声时,44%的CEO认为股市需要下跌 20%才会让他们站出来,而 22%认为要跌 30%他们才会公开表态。

近四分之一的CEO认为,无论市场情况如何,企业不应该在公共领域对Z府政策进行批评。但在涉及国家安全等话题时,企业高管的批评意愿相对更高。

一天前,包括 IBM、高通、惠普等科技巨头的 CEO 曾在白宫罗斯福厅与特朗普及高级顾问会面。据知情人士透露,在非公开场合,一些 CEO私下表达了对关税的担忧,认为这可能会对科技行业造成冲击。但为何他们不愿在公开场合发声?

其中一个关键原因,是许多企业仍然受益于特朗普的经济政策。例如,他承诺放松监管、降低企业税,使得不少商界领袖对他的政策仍抱有一定期待。他们原本以为关税政策只是特朗普的谈判筹码,不会真正持久执行,但如今关税大棒仍然悬在头上。

更现实的考量是,很多CEO 认为私下沟通比公开对抗更有效。他们担心,如果公开批评特朗普,不仅不会让他改变主意,反而可能激怒他,使他在关税问题上更加强硬。

前美敦力(MDT)CEO 比尔·乔治(Bill George)直言:“我很惊讶,现在的企业高管如此害怕公开表态,这种情况在过去从未出现过。他们担心自己站出来批评后,会被总统点名攻击,甚至影响企业的业务发展。”

前白宫办公厅主任赖因斯·普利巴斯(Reince Priebus)指出,特朗普更倾向于听取一群人的意见,而不是某个个体的反对声音。普利巴斯最近刚被 Centerview Partners 投资银行聘为高级顾问,专门帮助客户应对特朗普Z府的政策变动。

这种沉默与特朗普第一任期时的情况形成鲜明对比。那时,企业高管们经常站出来对特朗普的移民政策、种族言论等表达反对。例如,2017年夏洛茨维尔事件发生后,默克 CEO 肯尼斯·弗雷泽(Kenneth Frazier)带头退出白宫顾问委员会,随后一连串企业高管也纷纷跟进。马斯克也因特朗普退出《巴黎气候协定》愤然辞去总统顾问职务。

但如今,情况发生了根本性变化。“过去企业高管可能会选择忽视华盛顿发生的事,但现在,他们不得不主动应对。” 普利巴斯说。

企业对经济前景的信心正在下降

自特朗普 2 月初宣布部分关税措施并推迟其他关税以来,企业的经济信心明显下降。根据国际注册专业会计师协会(AICPA)上个月对 300 多名企业高管的调查,仅 47% 的 CEO 对美国经济持乐观态度,相比去年第四季度的 67% 下降了整整 20 个百分点。

白宫发言人库什·德赛(Kush Desai)仍然强调,企业对特朗普的经济政策持积极态度,并承诺会继续推动就业、工资和投资增长。

然而,比尔·乔治透露,许多 CEO 私下对他表示,在华盛顿政策环境如此不确定的情况下,做长期投资决策几乎是不可能的。“他们真正担心的是,如果特朗普或其团队开始针对某家企业,可能会直接影响企业经营。为了规避风险,一些公司甚至考虑通过法律和政策上的妥协来赢得Z府的青睐。”

“现在的氛围完全变了。” 他说,“企业高管在公开场合说的,和他们私下的想法,完全是两回事。”

美股投资网整理了一份最近回调超过40%的热门股列表,趁美股大反弹迎来绝佳的捞底机会,部分优质公司我们已经这两天建仓了!

美股VIP社群,免费使用AI量化金融分析工具 美股大数据