Uber CEO达拉·科斯罗萨西(Dara Khosrowshahi)预计,飞行汽车将在未来10年出现在美国的天空。

“今后将有人在得州达拉斯飞来飞去。”他在慕尼黑出席DLD科技大会时说,这也是他去年执掌Uber帅印后首次在欧洲公开亮相,“我认为这会在10年内实现。”

这位Uber CEO表示,拥挤的城市交通是该公司正在努力解决的问题之一,例如,不断增加电动汽车便是方案之一。但全自动出租车仍然要等到10至15年,因为3D地图仍然需要完善,而传感器的价格依然太高。

Uber计划今年向更多德国城市扩张,而且还为伦敦制定了新的计划。科斯罗萨西表示,只要伦敦允许该公司重新开展业务,Uber就致力于在伦敦使用混动或电动车队。而在提到Uber Eats外卖服务时,科斯罗萨西表示,这项业务“肯定在爆发”,他预计该业务将在今年成为全球最大外卖公司。

美国视频流媒体服务提供商Netflix(NFLX) 2017年第四季新增流播放服务用户833万,较华尔街预估高出200万,公司持续加大对业务的投入,力争成为全球互联网电视的主导企业。

Netflix的业绩令投资者感到鼓舞,股价周一盘后交易中上涨7.8%至纪录高点245.16美元,公司市值首次超越1,000亿美元。1月以来科技企业推动美国股市创纪录的涨势,Netflix股价截至上周五上涨15%,2017年上涨了53%。

美国有逾半数的宽带家庭用户都是Netflix的签约用户。客户群遍布190个国家,投资者预期数十亿美元的投资可开始产生稳定的回报。公司的季度业绩报告显示,公司所提供的流媒体服务愈发受到用户青睐。

10-12月期间,Netflix从国际市场获得636万订阅用户,根据FactSet数据,这超过了华尔街所预期的510万。当时其热门电视剧“Stranger Things”和“The Crown”新季上线,动作电影“Bright.”也上架。

再加上该公司在美国用户增长198万,上年结束时,Netflix的全球流媒体订阅用户达到1.1758亿。

Netflix从邮购DVD转型,成为电影频道HBO的在线竞争对手。随着该公司发展壮大,Netflix开始授权其自有原创节目,以确保当电影片厂供应协议结束时仍有新节目上线。

事实上在好莱坞争夺观众之际,华特迪士尼(111.1, 0.51, 0.46%)(Walt Disney)也在大力进军线上流媒体,2019年将把首播新剧和电影从网飞撤下。

Netflix计划今年在电视节目和电影方面斥资80亿美元,以接招迪士尼、亚马逊(1327.31, 32.73, 2.53%)(Amazon.com)、和电影制片厂旗下的Hulu及当地在线视频竞争者。

NVIDIA对游戏玩家来说,特别是对那些想要自己攒机的小伙伴来说,挖矿和比特币可不是很受欢迎的,因为受挖矿影响,英伟达 NVDA和AMD两家的显卡的价格都涨到了令人发指的地步。相比之下,买一台品牌机要比DIY实惠得多。你或许没有兴趣自己组装一台矿机,但是如果你有一台游戏PC的话,你想不想知道它每月能赚多少钱呢?

挖矿需要一些知识背景的,首先你需要了解Linux系统和一些终端指令。但是外媒发现,用一个叫做“NiceHash”软件就可以轻松实现在Windows上挖矿,不需要输入命令行也不要大量的配置文件(如果你执意要通过这种方法挖矿的话,也是可以的)。只需要点击安装,经过自动配置检测,然后你的CPU和GPU就可以为你挖矿了,这款软件甚至可以为你生成一个比特币钱包地址。

挖矿指南

接下来就是利润问题了,这里用NiceHash利润计算器计算,假设每度电用0.1美元,比特币价值根据19号的11655美元计算,以下就是不同GPU的一个月盈利能力排名。

两款CPU的盈利能力

总价一下,如果用这款软件挖矿的话,就不能进行日常使用了。当然你也可以用笔记本挖矿,但是不建议CPU和显卡同时使用,笔记本散热毕竟跟不上。如果你有一块闲置的显卡的话,与其让它吃灰,不如用它挖点矿赚些零花钱。最后提醒一下,挖矿是会减少显卡寿命的。NVDA

盈透证券开户指南

|

盈透证券交易费用 |

||

|

交易量(每月) |

每股IB佣金 |

每笔定单最高佣金 |

|

<=300,000股 |

0.0035美元 |

交易额的0.5% |

|

300,001-3,000,000股 |

0.002美元 |

交易额的0.5% |

|

3,000,001-20,000,000股 |

0.0015美元 |

交易额的0.5% |

|

20,000,001-100,000,000股 |

0.001美元 |

交易额的0.5% |

|

>100,000,000股 |

0.0005美元 |

交易额的0.5% |

假如有一只股票是1美金1股,你买了10000股,10000x0.0035=35美金,比起第一证券高出10倍,第一证券 Firstrade 每笔2.95美金,不管你买多少股,十分划算,限时开户优惠链接

期权费用

在你每月期权交易量低于1万个合约前提下:

每个合约0.7美金(期权利金低于0.1美金)

每个合约0.5美金(期权利金在0.05与0.1美金之间)

每个合约0.25美金(期权利金低于0.05美金)

在你每月期权交易量在1万至5万个合约前提下:

每个合约0.5美金(期权利金在0.05美金以上)

每个合约0.25美金(期权利金低于0.05美金)

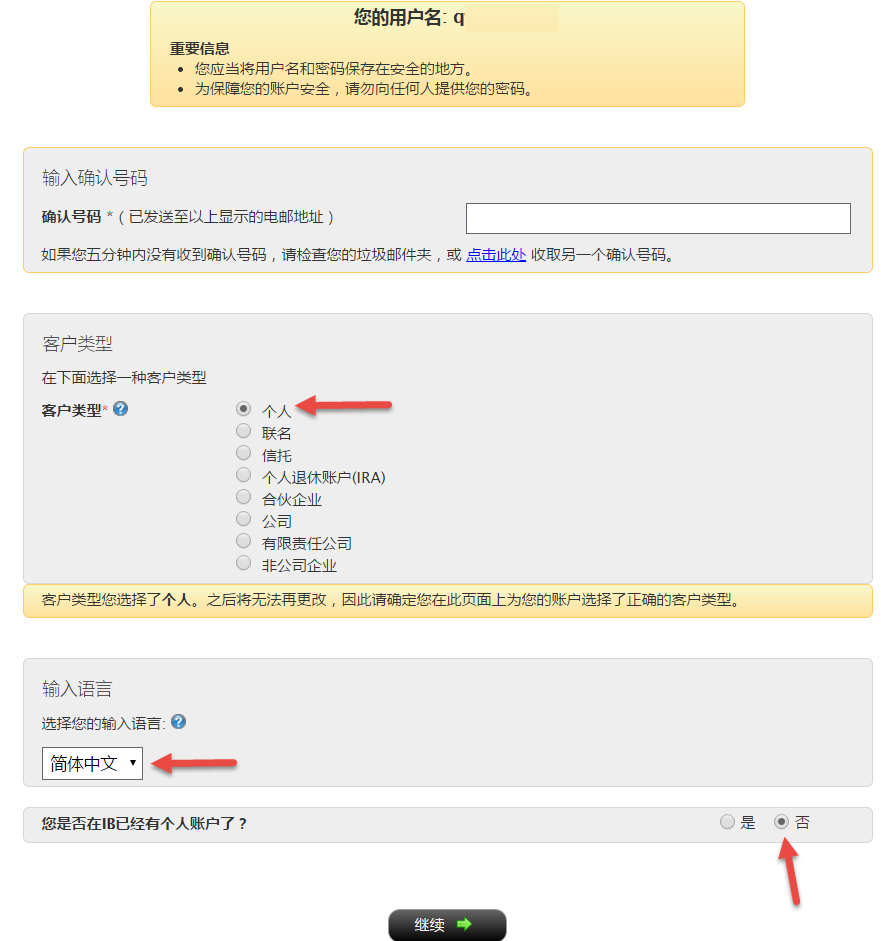

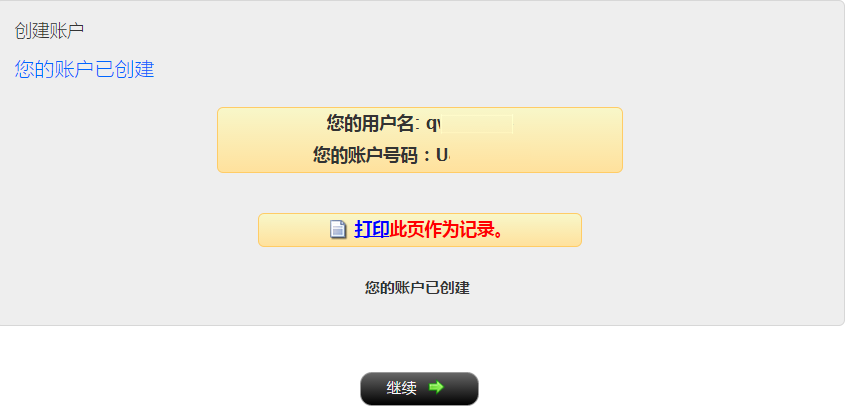

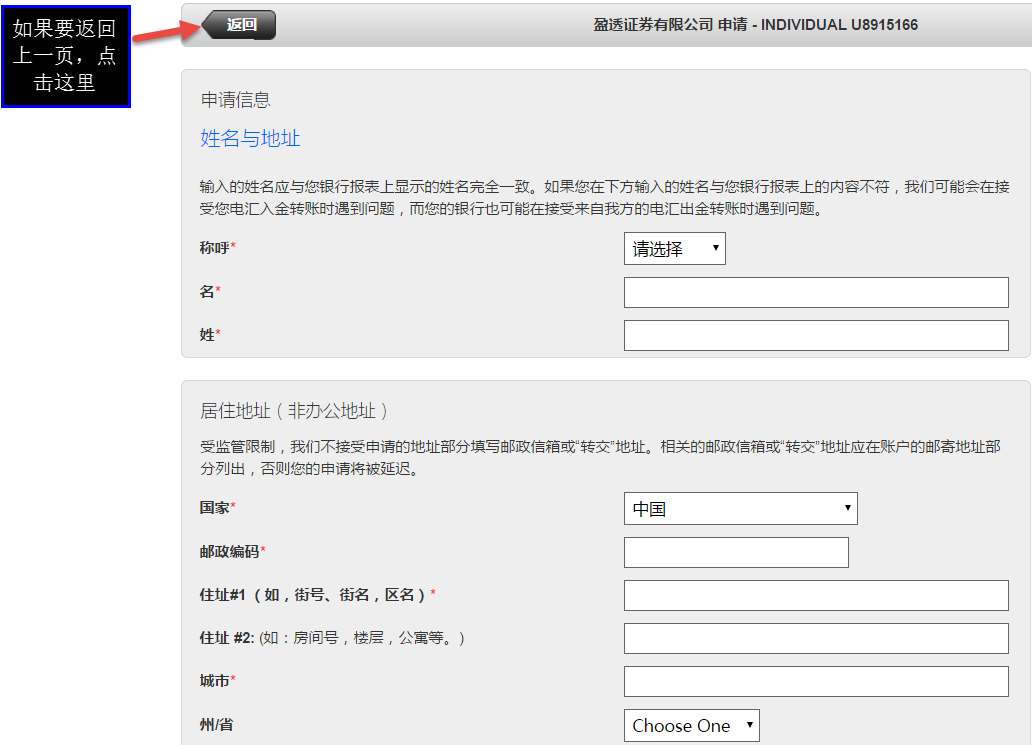

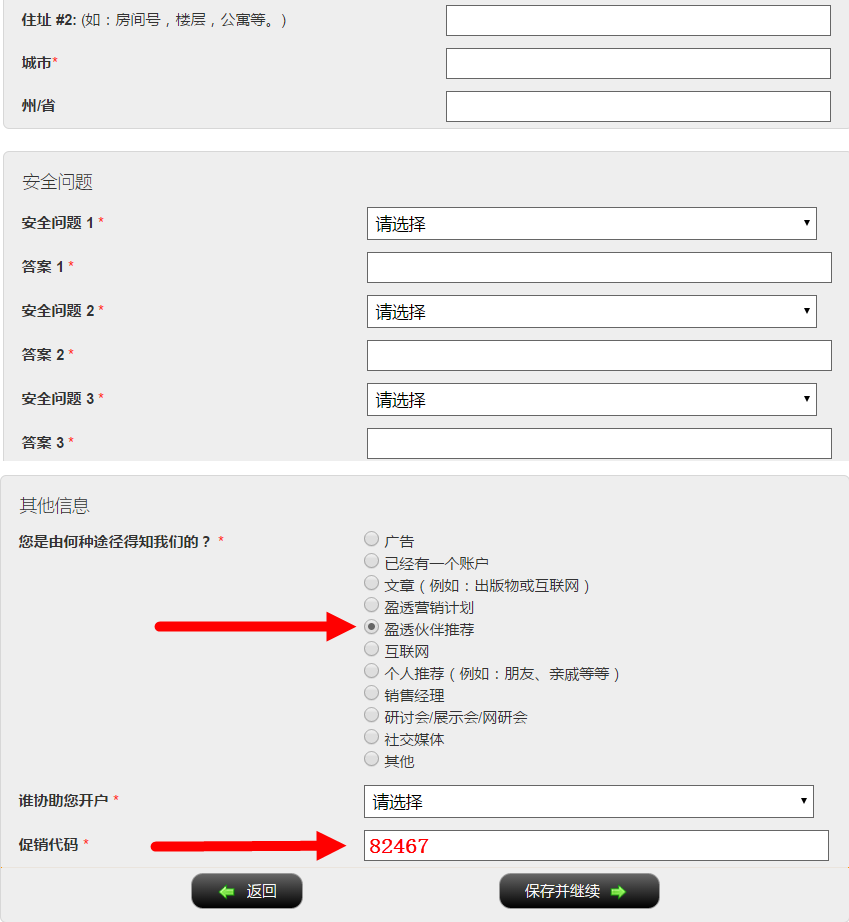

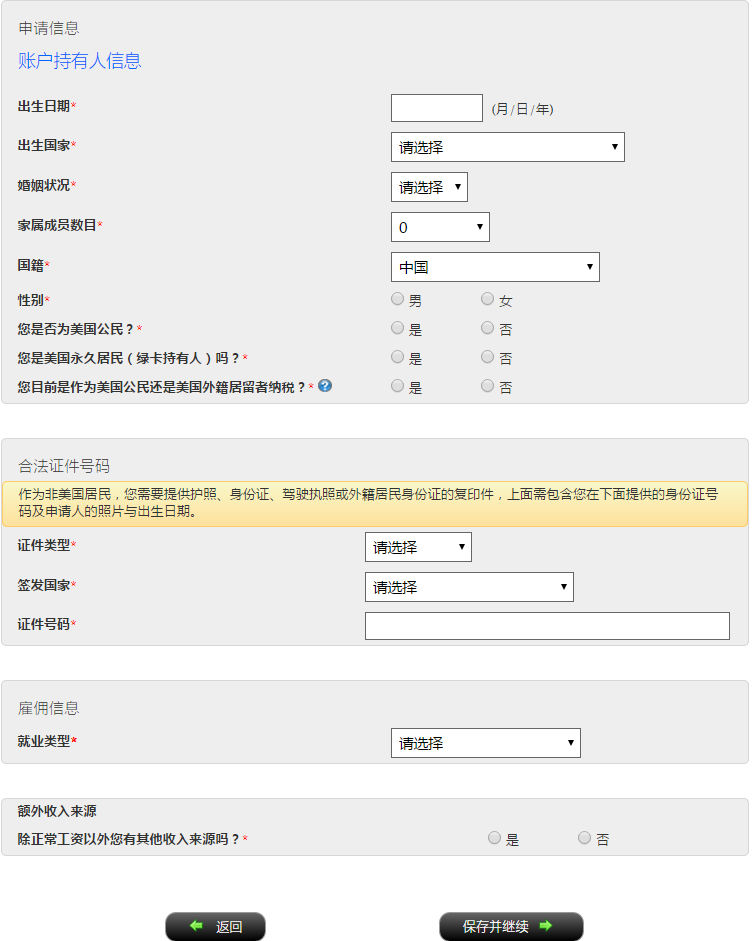

IB盈透开户流程攻略:

1、盈透证券官网上填表 www.interactivebrokers.com,填表申请成功后,将获得盈透相关资料和美股交易技巧文档,微信客服 meigu88;

中英文图片对照流程:

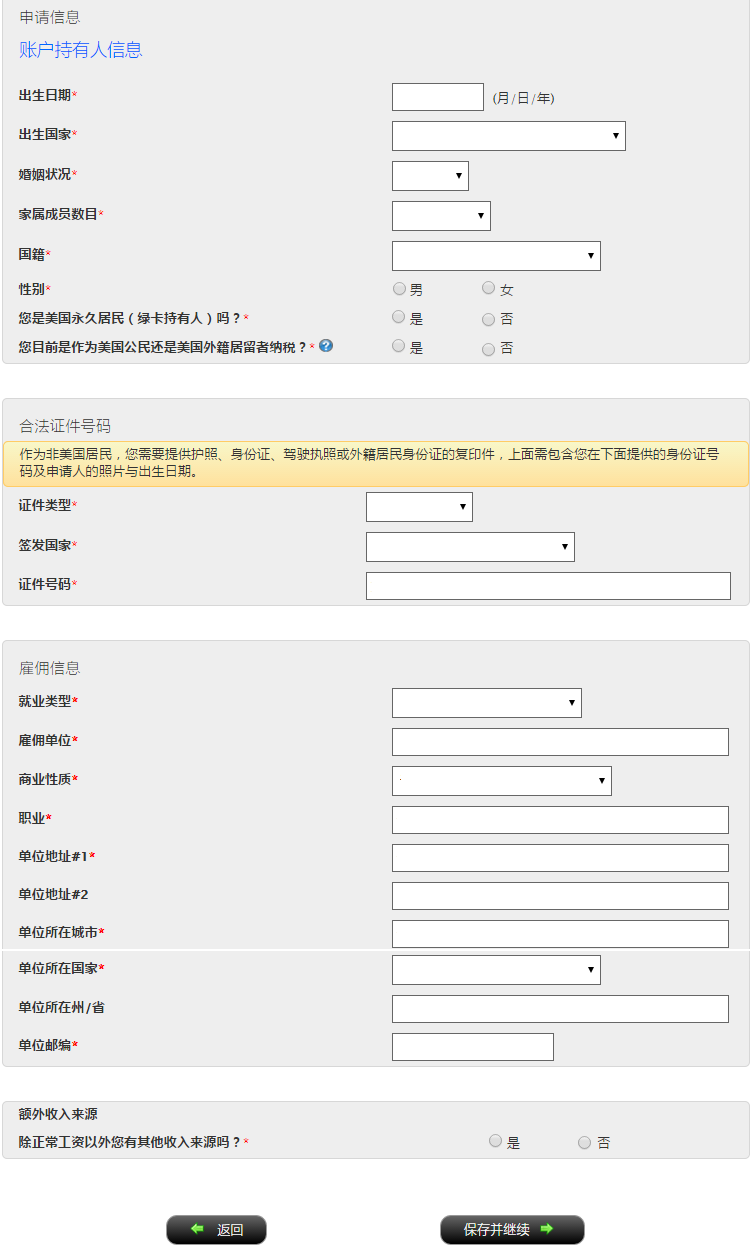

第二步:

第三步:

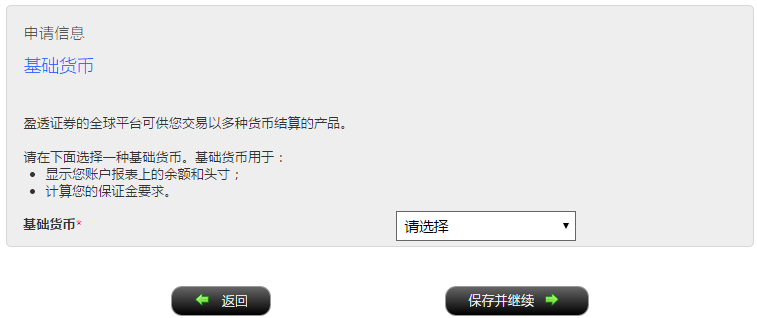

第四步:

第五步:

第六步:

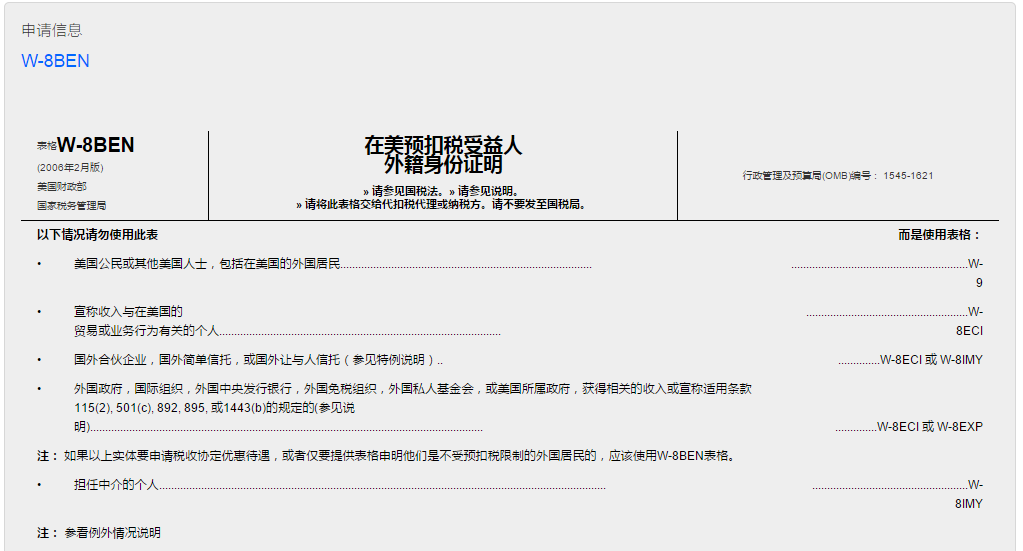

第七步:

第八步:

第九步:

第十步:

第十一步:

第十二步:

第十三步:非美国居民因美国税务预扣目的来声明外国人身份所用的表格。

第十四步:

往后几步,有任何疑问,可以点击转换到中文界面

a、上传合格有效的地址证明、身份证明(可为身份证,也可是护照等)扫描件;

b、等待审批,有时需要答复开户组问题,确认资料;

c、批准后即可打钱到盈透账户的指定银行账户;

d、钱到后次日即可交易,不必等到安全卡寄到;

e、钱到后2周自动激活安全卡(默认卡将在这2周内寄到;如果没收到卡,需要联系客服咨询,也许漏发了,也许耽搁了)

你也可以Email给我们美股投资网 该Email地址已收到反垃圾邮件插件保护。要显示它您需要在浏览器中启用JavaScript。 ,或 加微信 meigu88 我们将送出《IB盈透证券TWS平台中文使用手册》和《IB盈透证券问答备查大全》这两个PDF电子文档给你,该文档能帮助你更快了解和熟悉盈透证券的交易平台TWS,同时,我也会不定期向你发送IB盈透证券相关的资讯。

京东(46.02, 0.12, 0.26%)旗下京东新通路事业部亲自入局无人货架,并开始在全国各地开始进行业务的拓展。

这个无人货架的项目,是由京东新通路事业部负责的。

京东新通路事业部依托京东的商品和供应链,将中小门店纳入品牌商的销售终端体系。为品牌商提供仓储配送支持、地勤服务、门店营销、数据分享等“一站式”解决方案。

这个京东新通路事业部的职能看起来和阿里(BABA)所提出的新零售的目标高度契合,而其正在负责的京东便利店也和阿里的“天猫小店”很类似,阿里和京东都在阿里和京东都在拉拢社区小店,协助对方改造成“天猫小店”或者“京东便利店”。

除此之外,在京东位于北京亦庄总部大楼一层,京东还开了一家无人便利店和无人超市,也是由京东新通路事业部负责搭建、运营。采用的智能摄像头、店内热力图分析、图像识别、面部识别等技术则是京东自己研发的。

在成本方面,京东便利店无人货架的成本约为500元/台,可选择申购货架获自制货架两种形式,不过自行制作货架要严格依照京东的标准。

在货品方面,也由京东直供产品,并且依靠京东掌柜宝提供货源服务。

此外,还有京东团队提供货品陈列及运营支持,还可依靠手机系统实现智慧管理。

除京东便利店以外,京东到家曾于2017年9月布局无人货架。京东到家的相关负责人表示:“我们对这个领域很感兴趣,也有一些尝试

OPEC与非OPEC产油国周末举行的联合部长级石油减产监督委员会(JMMC)会议结束。沙特等国能源部长称,产油国应当在2018年坚持执行减产协议。沙特还敦促产油国将联合行动扩大到2018年之后。

沙特能源部长法利赫(Khalid Al-Falih)表示,OPEC与非OPEC产油国同意在减产协议上合作至超过2018年。但他同时表示,这可能意味着一种新的合作形式,而不是继续执行减产。

我们不应该限制我们的努力,不应当将减产努力局限于2018年,必须将眼光放到周期更长的框架上。我们要谈论一个时间更长的合作框架。我说的是在2018年之后扩大我们的合作框架。这并不一定意味着我们一定要签署和2016年底一样的产量削减协议,或者制定生产目标。我们需要延长合作,但不一定就是减产。

法利赫还称,尚未就此敲定确切的合作机制。

这是沙特第一次公开提出在2018年之后在产油国之间开展新的协调合作的可能性。

去年11月底,OPEC和俄罗斯等产油国在维也纳发表声明,将原油减产协议延长至2018年全年。按照俄罗斯能源部长Novak的数据,OPEC与非OPEC产油国12月的减产协议执行率为129%,创签订协议以来最高水平。

Chase 银行在2000年与投资银行摩根大通集团JP Morgan 合并,2016年总资产24909.72亿美元,总存款13751.79亿美元,佔美国存款总额10.51%的比例居第二,商业银行部旗下分行5410家。2011年10月,摩根大通 JPM 的资产规模超越美国银行成为美国最大的金融服务机构

刚到美国的华人,很多都喜欢去Chase 银行在开户,因为店面实在很多,存钱提钱方便。

美国的银行开户都会有两种最常见的帐户类型,checking account(支票账户)和savings account(储蓄账户)。Checking account支票账户是负责你的支票支出和刷卡消费的、savings account储蓄账户是活期储蓄。这两个账户是统一管理的,你可以随意把钱在这两个账户之间转移,没有手续费,称为内部转帐。

一般来说大家的做法是把自己存款的主要部分放在saving account里,而只在check account里面放一小部分钱主要用于日常消费支付,一旦自己从check account里提了一部分款,随时可以通过登陆网络银行从saving account里面转帐过来补充。

2分钟网上就可以完成开户 Chase 信用卡,加油站消费优惠5%,其余1.5%日常消费 www.chase.com

在开户的时候银行会开给你个人支票一般是一本或两本支票簿(check book),每本一般有25张空白支票。支票簿用完了可以再向银行索取,但要交一定工本费,个人支票是和你的checking account挂钩的。

申请账户的时候一般也同时申请了同check account相挂钩的ATM卡,有时也称为debit card。这张卡的用法和国内的ATM卡没有什么不同。平时提款现金、刷卡消费等都可以使用这些银行的借记卡(debit card),debit card 刷卡也是直接和个人的echecking account 关联的。提款或者支付的另一种常见方式是给别人开支票,给别人开支票是通常美国人之间现金往来最常见的做法,支票账户相对于现金的好处就是更安全。收到支票的人,可以把支票存到他自己的银行账户里面去,相当于转账。

苹果和谷歌的硅谷通勤班车共遭遇6起飞行物体袭击。大巴车窗被损坏,没有人员伤亡。袭击均在班车早晚接送员工行驶在美国280号州际公路时发生。苹果公司5辆班车、谷歌母公司Alphabet的1辆班车遇袭。aapl google

1月18日,针对近期发生的多起类似案件,加利福尼亚州公路巡警局(California Highway Patrol)出了通报。警方发言人Art Montiel表示,警方目前尚未确认袭击使用的是什么物体,但已经排除了石块等公路垃圾的可能。

另据路透社报道,1月16日,受袭苹果班车司机的代表工会Teamsters Local 853发布声明称,事故是由“颗粒枪攻击”造成。

司机工会表示,大巴的双层玻璃只有外层遭到损坏,这证明发射物缺乏子弹的穿透力。工会还称,“目前很难知道如何对此类事件做出防范。”

硅谷科技园区的很多员工都居住在旧金山。目前警方已经增加了对280号州际公路的巡视,这是连接旧金山和硅谷的主干道。

为了预防类似事件发生,苹果的班车更改了行车路线。

路透社从苹果内部员工邮件中得知,苹果于1月16日晚间发邮件告知员工,班车将会改行新路线。原路线单程通勤时间约1小时,新路线会比先前增加30-45分钟。目前尚不清楚改道是否仍在进行。

上述报道还提到,Alphabet对此事没有置评。Facebook(181.29, 1.49, 0.83%)则于1月18日发表声明称自家班车没被袭击,通勤服务不变。

人民币对美元汇率中间价上调232基点,报6.4169。开盘后,人民币对美元汇率一度突破6.4和6.39关口,收报6.4040。5个交易日累计上涨近1200基点。

人民币连续大涨,对于有出国求学、旅游消费需求的人来说,意味着更多的折扣。而对于出口企业来说,专家调研显示,人民币升值对于出口行业的影响主要不在国际竞争力领域,而在于对财务管理能力的挑战。企业需尽快适应人民币汇率双向波动的新环境,提高其管理汇率风险的能力。

经济向好及美元走弱助推人民币大涨

人民币汇率此轮上涨急且猛。5个交易日,人民币对美元汇率上行近1200基点。这让人回想起2017年8月底9月初的行情。彼时人民币对美元汇率在8月28日到9月8日的10个交易日里,上涨逾2000基点。

眼下,短短一个月内人民币对美元汇率已上涨近2200基点。也就是说,每兑换1万美元,现在比上个月同期可以节省2千多人民币。以每人一年累积5万美元兑换额度为限,一家三口合计最多可以节省3万多人民币。

相较一个月前,人民币对美元汇率累计上涨3.11%,相较一年前,涨幅高达6.92%。这意味着,从出国读书或消费的角度看,现在较一个月前,消费者可以多获得9.7折的折扣。而较一年前的价格,折扣更是达到9.3折。

人民币 rmb 缘何涨势迅猛?这有两方面的原因。其一是美元走弱,人民币对美元相对走强。“近期美国政府停摆忧虑拖累美元走势,美元指数整体保持弱势。”民生银行高级研究员应习文指出。

另一更为重要的原因是,中国经济基本面稳中向好。最新公布的一系列宏观数据显示,中国经济增速加快,工业生产、出口恢复均好于预期。2017年M2/GDP降至202.5%,较2016年显著下降5.8个百分点,宏观杠杆率多年来首次下降。宏观基本面支持货币政策保持中性,有利于人民币汇率稳定。

由此,人民币汇率走强会持续多久?外汇分析师李刘阳认为,美元指数向下击穿90的概率正变得越来越大。如果美元指数跌至87,那么人民币的定价中枢也会相应上移。美元指数3%波动所对应人民币对美元的波幅约为2000个基点。因此,须做好人民币对美元汇率在上半年直接冲高至6.2的准备。“只要人民币对一篮子货币汇率维持稳定,美元指数下行必然会出现人民币对美元的升值。”

汇率波动对出口影响不大

教科书一般认为,本币升值会提高本国商品在国际市场的价格,导致竞争力下降,最终造成出口额降低。因此,伴随人民币对美元强势升值,有人担心人民币的强势会影响中国的出口。

事实并非如此简单。

中国金融四十人论坛高级研究员管涛研究发现,中国出口对外需敏感而对汇率不敏感。同时,从汇率升值到企业减少出口,中间有个时间差,大概是3至6个月左右。在升值压力下,国内企业通过技术改造、转型升级,降低生产成本、提高非价格竞争力,较好地保持了国际竞争力。

Coinbase.com 成立于 2012 年,2015 年成为美国第一家持有正规牌照的比特币交易所。2017 年 8 月完成 1 亿美金 D 轮融资,累计融资 2.25 亿美金,成为独角兽。目前,Coinbase 是全球访问量最大的比特币交易所,也是用户最多的交易所之一。官网数据显示,交易所拥有逾 540 万用户。

在加密货币市场,Coinbase 拥有巨大的影响力。2017 年 12 月 20 日消息, Coinbase 宣布支持了比特币现金(BCH),其用户将能通过 Coinbase 平台购买、出售、发送以及接受比特币现金,受此消息影响,比特币现金价格暴涨 60%。

Coinbase 在平台“规范化”方面做了许多工作。今年 1月17日,公司获得纽约金融服务部门颁发的比特币牌照,这意味着 Coinbase 在美国纽约州的经营终于获得了官方认证。

交易所的客户账户面板上还写着“请记得支付您的纳税”,并链接美国国税局(IRS)就数字货币交易征税的指导方针。