1月31日美股市场大盘急跌的原因是美国白宫新闻秘书莱维特在新闻发布会中确认特朗普政府将从2月1日起对墨西哥和加拿大商品征收25%的关税,对中国增收10%关税,并否认路透社有关墨加关税在3月1日生效的说法。

莱维特还表示,特朗普尚未确定对欧盟征收关税的时间表。

主要资产反应明显,多国股指下挫,美元急速反弹,比特币急跌:

标普500指数转跌,道指下跌250点跌幅0.55%,纳指涨幅从1.3%收窄至不足0.5%。福特汽D车下跌0.3%,刷新日低。通用汽车涨幅收窄至不足0.8%。苹果扭转早盘约4%的涨幅,转为下跌,盘中跌幅超1%。

加拿大股指跌幅扩大至0.3%。

美元兑加元短线反弹大约100点,报1.4473,日内整体跌幅收窄至不足0.2%。

富时A50夜期短线走低,日内整体跌幅从0.5%扩大至112%。纳斯达克金龙中国指数跌幅也迅速扩大至超过3%,刷新日低至7091.05点

离岸人民币兑美元短线从7.29元下滑至7.31元下方,日内转而跌超0.2%。

有人称梁文锋是中国的阿尔特曼(Sam Altman)。也有人拿他与量化投资的先驱吉姆·西蒙斯(Jim Simons)相比。

梁文锋与这两位创新者有很多共同点,他最终可能也会带来同样巨大的影响。

梁文锋领导的中国公司DeepSeek推出的人工智能(AI)模型令世界震惊,其性能和热度双双跻身全球前十。该公司所用芯片不如在美国可以获得的芯片那么先进,这让硅谷的科技高管、华盛顿的政界人士和全球的投资者大跌眼镜。

和西蒙斯一样,梁文锋也是一位数学怪才,对投资很感兴趣。他意识到,对大量市场数据进行计算机分析可以发现隐藏的形态,从而开辟获利之路。他领导的对冲基金幻方量化(High-Flyer)管理着约80亿美元的资产,是中国最大的量化基金之一。

梁文锋的同事们说,他不是一个追求名利的人,但他确实说过,他希望得到美国主导的科技界的尊重。

可以肯定地说,他现在已经做到了。

梁文锋1985年出生于湛江市,湛江是中国南方沿海港口城市之一,几个世纪以来一直是中国的外贸重镇。他上学时成绩优异,初中就开始自学微积分,后来考上了中国名牌大学浙江大学。

梁文锋在上学时就开始编写AI算法来选股。2013年,也就是毕业几年后,他创办了一家名为雅克比的投资公司,公司名字来源于德国数学家卡尔·雅可比(Carl Jacobi)。2015年,他与两位大学好友共同创办了幻方量化。

该公司在中国率先应用更新的AI技术,使计算机能够处理多种类型的数据(而不仅仅是市场价格),并梳理出重要的形态。

与试图在几毫秒内抢占先机的高频交易员不同,梁文锋和他的同事们专注于中频交易,这种交易方式的持仓时间可以更长。

梁文锋的灵感来自西蒙斯,西蒙斯是一位数学家,也是量化金融领域的先驱,他创办了长岛对冲基金Renaissance Technologies,并在1980代就开始使用机器学习技术。

梁文锋曾为一本关于西蒙斯及其团队的书《征服市场的人》(The Man Who Solved the Market)的中文版撰写了序言。梁文锋写道:“每当在工作中遇到困难的时候,我会想起西蒙斯的话:‘一定有办法对价格建模’。”

根据金融数据提供商私募排排网的数据,在过去五年里,幻方量化管理的至少五只基金与市场基准相比的平均超额收益率都超过了20%。

中间也曾有过表现糟糕的时候。在2021年,幻方量化因业绩不佳向投资者道歉,称其错误判断了哪些市场板块会有良好表现。另一个艰难时刻出现在去年,当时中国金融监管机构对量化交易进行了打压,指责量化交易驱动的羊群行为加剧了市场波动。

科技行业高管、前对冲基金经理Richard Dewey表示,DeepSeek在AI开发方面奉行“少即是多”的策略,即团队规模更小、资金更少、芯片更少,这让他想起了量化交易员。

Dewey说:“他们似乎专注于从相对较少的数据中提取大量信号,这与量化交易的要求在理念上是相似的。”

据了解梁文锋的人士说,梁文锋更愿意被当作工程师,而不是交易员,这似乎也与其他一些量化交易员的想法一致。DeepSeek没有回复记者的置评请求。

据了解幻方情况的人士称,梁文锋是一位事必躬亲的领导者,他会对算法进行改进,使模型在选股和对冲风险方面更加智能,他有时还会和同事一起加班,睡在办公室里,赶着完成项目。梁文锋曾表示,对于那些渴望测试计算机学习极限的工程师来说,走入AI模型探索领域是自然而然的事情。

2019年,梁文锋的团队开始使用英伟达(Nvidia)的图形处理器(GPU)来构建计算系统。到2022年底OpenAI发布ChatGPT时,只有少数几家中国公司手中拥有超过1万块英伟达高端芯片,幻方就是其中之一。

梁文锋在2023年接受中国科技媒体36氪采访时谈到了购买芯片,他说,“就像家里买钢琴,一来买得起,二来是因为有一群急于在上面弹奏乐曲的人。”

梁文锋做出的最重大决定之一是将他的代码开源,这意味着任何人都可以使用它。梁文锋说,他希望DeepSeek能打破大型科技公司的垄断。

他在去年接受36氪采访时表示,对技术人员来说,被追随是很有成就感的事。其实,开源更像一个文化行为,而非商业行为,给予其实是一种额外的荣誉。

同事们表示,梁文锋符合中国工程师的典型特征。他们说,梁文锋不注重穿着打扮,做决定时会运用公式和计算,而且喜欢踢足球。

他们说,梁文锋一直保持低调,看到DeepSeek一夜之间引起轰动,他感到很惊讶。

使用DeepSeek模型的用户数量激增,这让梁文锋和公司措手不及,自周日以来,DeepSeek的服务多次崩溃。而就在中国春节假期到来之前,梁文锋和他的团队还一直在努力解决需求问题。

梁文锋不会休息太久。同事们说,假期结束后,梁文锋将重返工作岗位,开发DeepSeek的下一代模型。

美国的年轻投资者购买股票的年龄比他们之前的几代人都要早。

伊利亚·伦德(Elijah Lunde)喜欢研究股票,通过购买特斯拉 (TSLA)、亚马逊 (AMZN)、梅塔 (META)、苹果 (APPL) 和伯克希尔-哈撒韦(BRK)等公司的股票,他已经积累了1.8万美元的投资组合,而他才刚刚15岁。

这位来自加利福尼亚州橘子郡的高中生在他八岁的时候,就开始通过年轻人和他们的家庭而设计的在线经纪公司Stockpile进行投资。他2017年开始投资500美元起步,之后通过家人送给他的生日和圣诞节礼品卡,以及父母因为他取得好成绩而奖励给他的钱进行积累。所有的投资决策都是他自己做出的,但由他的父亲来监管他的账户,等他18岁的时候,账户就会转给伦德。

“这是我自己投的钱,我不会碰它”,伦德说:“说实话,这只是为了积累财富,所以我可以灵活使用我的钱,以应对大笔购买行为,无论是购买汽车、房子,甚至是退休。”

伦德是一个有点极端的例子,但他并不是唯一一个早期投资的人。根据嘉信理财 (Charles Schwab) 《2024年现代财富调查》(2024 Modern Wealth Survey) ,平均而言,出生于1997年至2012年间的Z世代人从19岁就开始投资。这比25岁开始投资的千禧一代、32岁开始投资的X世代和35岁开始投资的婴儿潮一代都要早。

当许多年轻投资者成年之际,科技热潮也改变了投资环境,创业者推出了罗宾汉、加密货币和人工智能驱动的金融投顾等应用,与此同时,年轻人还可以在社交媒体上分享自己在投资上的成功与失败。

Z世代还在应对新的投资方式,其中许多投资项目存续的时间还不够长,无法确知它们的长期表现如何。27岁的塞缪尔·福瑟夫(Samuel Forthofer)把大约60%的资金投入了他的401(k)养老金计划,另外40%则投入了加密货币。

当他在加密公司的公共关系部门找到一份工作时,他对数字资产产生了兴趣。他的热情在 2021年有所上升,当时狗狗币的价格从每枚3美分飙升到了70美分以上。狗狗币是一种最初为了开玩笑而创设的代币,伦德说他只投入了很少的钱。

“我的朋友们对此非常激动,我也非常激动,”来自密歇根大学马尔科姆县分校的福瑟夫说。“我觉得很酷,我投入的这一小笔钱怎么会变成这么大一笔巨款。”

自那之后,他开始投资比特币和以太坊,他会根据市场变动的新闻来进行交易,比如总统选举,美联储主席杰罗姆·鲍威尔的演讲或者埃隆·马斯克的社交媒体帖子。现在交易变得更加容易了,这要归功于一些应用程序,它们允许投资者在几秒钟内买卖股票和其他投资,而且不需要任何佣金。在新冠疫情流行期间,这些平台的交易量激增,罗宾汉在2020年上半年增加了三百万个账户。

尽管人们的兴奋已经减缓,但大多数年轻投资者仍在使用这些应用程序:2022年金融监管局的一项研究发现,78%的18岁至34岁的投资者通过手机应用程序来进行交易,60%的投资者使用社交媒体作为投资信息的来源。

与上一代人相比,Z世代的退休观也有所不同。社会保障信托基金预计将在2033年耗尽,如果国会不介入,可能将导致21%的福利削减。住房和医疗成本持续上升。

但这并不意味着年轻人不存钱。

27岁的玛丽克莱尔·科伦坡(MaryClare Colombo)说,新闻报道和社交媒体上关于新世代和千禧一代的状况比前几代人更糟糕的内容加剧了她对自己未来财务状况的担忧。科伦坡说:“我开始担心自己是否有足够的钱养老,因为我没有在退休账户上存入大量资金。”科伦坡现居芝加哥,在一家软件初创企业工作。“这是我第一年更加重视这些问题,我不想永远工作下去。”

她说,退休储蓄现在是她的主要目标。在她的罗斯退休账户和401(k)养老金之间,她已经存了大约26000美元。她的目标是在退休前赚到100万到150万美元。

尽管他们这一代人可能面临着不同的挑战,但许多Z世代仍然坚持那些久经考验的储蓄方法。科伦坡说,她为自己的401(k)养老金计划做出了足够多积累,使自己的罗斯个人退休账户 (Roth IRA)达到了最大值,其中包括从工作中获得的奖金,以及向一个应税的经纪账户缴纳额外的现金,同时还在一个高收益储蓄账户中保留了一些可动用的现金。

加州纽波特海滩市财富管理公司RS Crum的高级副顾问埃里克·帕帕 (Eric Papa) 表示,年轻人就应该这样理财。

帕帕表示,科伦坡持有少量个股,但她主要投资于收费较低的指数基金,这是另一个不错的举措。他推荐宽基的目标日期基金和大盘基金,而不是挑选个股。

“投资和赌博是有区别的,但就个股而言,可能会有点难以界定,”帕帕表示。

这些策略已经为之前的许多投资者带来了回报,很可能也会对这一代年轻人起到同样的作用。

“当我看到沃伦·巴菲特这样的人时,他从非常年轻的时候就开始了投资,现在他年纪大了,他的资金已经滚成了雪球”伦德表示,“因此我认为,在股市中,长期持有,并让金钱为自己工作非常重要。”

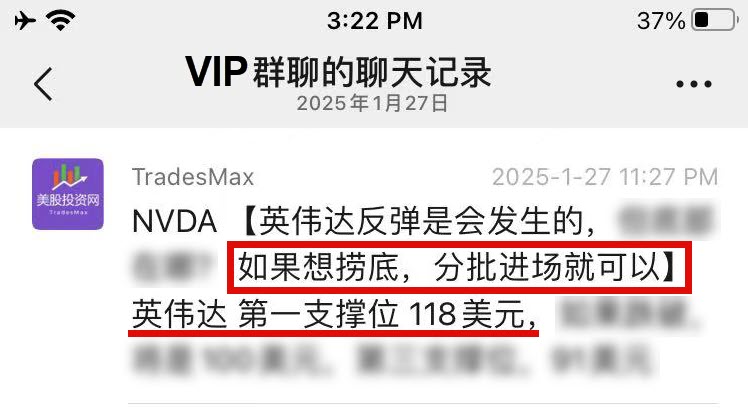

首先来聊一下大家最关心的英伟达,今天美股空头势力非常强劲,机构交易员买入多个几千万美元的看跌期权,导致英伟达一路被砸盘大跌-5%

图片来源 美股大数据 StockWe.com

英伟达精准跌到118美元的位置,就反弹起来

这位置是我们和大家多次强调过的第一支撑位118美元

文章回顾:

最终英伟达反弹到124.6美元,如果你是上班族,提前设置好118美元进场,今天也收获5%的利润。关于如何从技术面寻找入场点,支撑阻力位,精准把握机构的规律,我们前纽约证券交易所资深分析师KEN在我们Day Trade课上有详细的解读,大家可以订阅。

网址 https://stockwe.com/col/videos

你千万别再其他网上乱学一些非科班出身,不在华尔街工作过的人的学习资料,只会浪费时间,走很多弯路,要学美股就找华尔街的专业人士。

对加拿大和墨西哥征收25%关税

周四美股收盘前,特朗普周四在椭圆形办公室重申,鉴于芬太尼和巨额贸易逆差,他将兑现2月1日对加拿大和墨西哥输美商品征收25%关税的承诺。

特朗普此前威胁称,如果墨西哥和加拿大不采取更多措施处理无证移民和非法毒品进入美国边境问题,美国将征收这些关税。市场、商界和政界领袖一直在密切关注特朗普是否会兑现关税威胁。果然是商人出身,全部以美国的利益为首要考虑。

消息一出,纳斯达克和标普500急速下跌,转跌前道指曾涨约300点,加元和墨西哥比索短线跳。

DeepSeek麻烦不断

国产AI大模型DeepSeek凭借超低成本,推出性能媲美ChatGPT的AI服务火遍全球,超越ChatGPT登顶美国免费App排行榜,也招来了很多麻烦。

意大利和爱尔兰相关机构要求DeepSeek报告如何使用用户数据;意大利的苹果和谷歌App商店已无法下载DeepSeek;澳大利亚国库部长呼吁民众保持谨慎。

DeepSeek也受到多个黑客攻击,攻击指令激增100多倍。网站多次无法访问。

苹果财报公布

苹果 AAPL公司今天发布了该公司的2025财年第一财季业绩。第一财季营收和每股收益均超出华尔街分析师此前预期,但大中华区营收同比下降11%。财报发布后,苹果公司盘后股价先跌后上涨3%。苹果凭借服务收入超预期两位数大增,创造了公司史上单季营收的最高纪录,而iPhone 16新机没能支持核心产品手机保住销售增势,重回负增长,给整个财年的销售前景蒙上阴影。

更令华尔街大跌眼镜的是,在全球最大智能手机市场中国,苹果的销售颓势不改,非但没能扭转跌势,还继续两位数下滑,体现了苹果的人工智能(AI)服务在这一市场缺失之际,被对手竞争的冲击。

董事会宣布,将向公司的普通股股东派发每股0.25美元的现金股息,这笔股息将于2025年2月13日向截至2025年2月10日营业时间结束的在册股东发放。

报告显示,苹果公司第一财季总净营收为1243亿美元,与去年同期的1195.75亿美元相比增长4%;净利润为363.30亿美元,与去年同期的339.16亿美元相比增长7%;每股摊薄收益为2.40美元,与去年同期的2.18美元相比增长10%。

手机或电脑浏览器打开官网订阅

https://StockWe.com/vip

2024 年全年美国房屋销售量降至 406 万套,为 1995 年以来最低。年销售额连续第三年下降,与 2006 年房地产泡沫破裂、20 世纪 90 年代和 80 年代经济衰退期间的年销售额下降幅度相当。

从这个角度来看,1995 年美国人口减少了约 7000 万。

令人担忧的是,去年首次购房者仅占购房总数的 24%,创历史新低。

与此同时,销售价格中位数跃升 6%,达到 40.44 万美元,创下历史新高。

这是一场负担能力危机。

DeepSeek引发市场波动,高盛建议投资者多元化配置。近日,人工智能公司DeepSeek的突破性进展引发市场波动,高盛集团市场策略师Peter Oppenheimer及其团队在最新报告中认为,这是一个“警钟”,提醒投资者重新审视投资策略。

高盛表示,美国经济软着陆情境下,通胀下降、利率下行,加之美国科技行业高度集中且估值较高,使市场容易因失望情绪而动荡。但是,熊市通常伴随着盈利预期的下调,而今年美国经济衰退的可能性并不大。

因此,尽管存在风险,高盛仍然看好美股市场的前景,建议投资者通过多元化配置来应对潜在的市场波动。

高盛表示,DeepSeek的突破引发了市场对AI技术商品化的担忧,具体来看:

高质量语言模型可能不再需要巨额投资;

AI供应可能不是赢家通吃的竞争;

中国开源AI技术挑战美国在该领域的优势。

对此,高盛认为,DeepSeek的突破是一个“警钟”,提醒市场集中度风险的上升。但是,尽管存在风险,高盛并不建议抛售股票,而是提出以下多元化投资策略:

增持美债;

考虑等权重美国指数基金;

关注非科技领域的全球增长型公司。

博通AVGO今天大涨的原因是Meta财报中提到“计划加强使用与博通合作设计的芯片,将自研定制ASIC MTIA用于训练,暗示替换GPU。微软和Meta都强调了推理的重要性,而英伟达的GPU芯片主要用于训练。

更重要的是,扎克伯格表示,未来不一定需要更多的预训练资源,但推理负载会大幅增长。NVDA

首先来说一下大家最关心的英伟达,今天又跌回去-5%,原因是阿里云通义千问发布类似DeepSeek最新模型,Qwen2.5-Max,在多项公开主流模型评测基准上录得高分,和DeepSeek旗鼓相当。

本周一暴跌17%不仅仅是情绪上的恐慌,而是DeepSeek真真实实冲击到英伟达的业务了。

特朗普提名的白宫AI顾问大卫·萨克斯(David Sacks)接受该媒体采访时宣称,DeepSeek“有可能”窃取了美国的知识产权才得以崛起。而他所谓的“窃取”,实际上是DeepSeek-R1在训练过程中进行的“模型蒸馏”技术。通俗的话就是DeepSeek通过程序,提交几千万个问题问ChatGPT,而获得海量的回复答案,从而把自身的知识库掌握起来。

所以,当时12月推出DeepSeek V3的时候,有网友提问“What model are you?”,DeepSeek V3竟然称自己是ChatGPT。甚至让它讲个笑话,生成的结果也是跟ChatGPT一样。

这也解释了,为什么美国老外一开始对DeepSeek不以为然,觉得又是GPT的山寨货,直到DeepSeek发布了它背后的运作机制的论文和美国科技大佬的推文盛赞,才让老外意识到,这是AI的重大创新。

不管DeepSeek的技术是真是假,英伟达你如果要抄底,最好是分批建仓,美股投资网公众号文章昨天就分享过,第一支撑在118美元,如果跌破,就再第二支撑位建第二批仓,如此类推。

摩根士丹利(Morgan Stanley)的分析师在周二发布的报告中推测,英伟达在过去的一年里向中国市场销售了价值逾100亿美元的定制芯片。

然而,随着DeepSeek的迅速崛起,美国可能会加强对芯片出口的限制。尽管如此,分析师们指出,以往的管制措施并未能阻止中国在AI模型领域的创新,反而可能激励中国加速自主研发芯片的进程。

在芯片行业的一些高层人士看来,DeepSeek所采用的更为高效的技术一旦被AI行业广泛接受,可能会对英伟达产生积极的影响。Groq,一家专注于AI芯片的初创公司的首席执行官Jonathan Ross强调,降低运行AI模型(即“推理”)的成本将显著增强AI的能力。

“如果推理的成本过高,那么它的应用就会受到限制,”他解释道,但是成本的降低会提高使用率,从而激励开发者投入更多资源来训练更先进的模型。“这样一来,训练和推理之间就形成了一个相互促进的良性循环。”

特斯拉财报全面逊于预期

特斯拉发布了2024年四季度财报,财报从营收、盈利、每股收益、毛利率、核心汽车业务收入等各项指标上均弱于市场预期。股价一度大跌5%。特朗普提名的交通部长获参议院确认承诺不会对马斯克“开绿灯”

这结果符合了我们之前对于特斯拉财报的预测

文章回顾 美股 特斯拉1月财报预测,风险预警!

但特斯拉展望汽车业务今年会重拾增长,投资者对新车型上半年将开始生产,以及公司继续推进自动驾驶技术的承诺更为心动,盘后股价逐渐反弹。

特斯拉公布的第四季度财报显示,公司第四季度营收为257.1亿美元,同比增长2%。根据 Benzinga Pro 的数据,特斯拉第四季度营收为 257.1 亿美元,同比增长 2%,低于市场一致预期的 272.6 亿美元。

1)主要财务数据

特斯拉报告第四季度营业收入为257.1亿,同比增长2%。营业收入总额未达到预期的272.6亿。

该公司报告第四季度每股收益为 73 美分,低于市场一致预期的 76 美分。

第四季度汽车营业收入总计为198亿美元,同比下降8%。

特斯拉表示,其营收受到能源和服务增长、汽车交付量增长以及监管要求提高的影响。

【特斯拉投资者关注焦点】

在最新季度财报电话会议上,埃隆·马斯克披露了重大技术进展:得州奥斯汀工厂将于今年六月率先推出L4级全自动驾驶(FSD)系统,该版本将突破现有监管框架,实现完全无人监管的车辆自主运行。公司计划将这一革命性技术作为订阅服务推向市场,预计2027年完成北美地区全面部署。值得关注的是,弗里蒙特工厂产线已完成技术适配,得州产线正在进行最后阶段的验证测试。

Meta财报超预期

Meta的销售和利润齐创历史新高,四季度Meta总营收和广告收入均同比增21%,483.9亿美元VS预期469.8亿美元,三季度增长19%。

EPS四季度稀释后每股收益(EPS)为8.02美元,vs 预期6.78美元,同比增长50.5%,三季度增长近37.4%。元宇宙业务亏损近50亿美元、略低于预期;

Facebook等应用家族日活超预期增长5%至33.5亿;一季度营收指引最低增8%,大幅放缓,未提供全年营收指引;今年资本支出指引高达650亿美元、较分析师预期高24%。

扎克伯格称人工智能模型Llama在取得“大进步”,相信市场有空间让多款AI App蓬勃发展,预计今年高度智能和个性化的AI助手将覆盖10亿人、Meta的助手业内领先。股价盘后先曾跌超5%,转涨后一度涨超5%。

微软财报后盘后大跌

四季度微软营收同比增长12%,696.3亿美元vs预期689.2亿美元,分析师预期增速持平三季度的22%;EPS:每股收益(EPS)为3.23美元,预期3.10美元,同比增长10%,三季度同比增长10%。

净利润为241.08亿美元,与去年同期的218.70亿美元相比增长10%,不计入汇率变动的影响同样为同比增长10%;每股摊薄收益为3.23美元,与去年同期的2.93美元相比增长10%,不计入汇率变动的影响同样为同比增长10%

财报公布后,盘后跌超5%。

或联系客服微信

在Deepseek引发剧烈市场波动后,高盛表示,目前的关键在于了解 Deepseek对超大规模企业将其 AI 资本支出货币化的能力构成了多大的威胁,以及 R1 模型实际上有多先进。

高盛分析师Edoardo Lorenzo Greco在最新的报告中表示,在即将到来的财报季,Deepseek 不太可能打乱AI资本支出的公布计划。

超大规模数据中心运营商很可能仍将人工智能视为一场军备竞赛,在这场竞赛中,最先取得进展且技术最先进者回报最为丰厚。不过,讨论焦点将从基础设施更多地转向应用领域。

虽然Deepseek能够取得的成果依赖于之前的训练模型(Meta Llama 和 阿里巴巴的通义千问),但显然资源效率的争论现在已成为焦点。

高盛认为,如果GPU在训练后期能够更加高效,那么对最先进 GPU 的需求就会略有下降。这意味着超大规模企业迄今为止所做的投资可以有更长的回报期。那些原本认为能用六年的顶尖 GPU,实际使用时长可能更久。在其他条件不变的情况下,这对除英伟达外的几乎所有参与者都是利好。

在通胀影响方面,目前尚无明确共识。市场争议焦点在于AI 是否总体上会导致通货膨胀(例如云计算,其每单位存储成本可能会下降,但随着所需存储量的增加,支付的总体价格会不断上涨)或像大多数技术一样会导致通货紧缩。然而,Deepseek 标志着 “足够好”的 Gen AI 技术通货紧缩争论的开始。

高盛提示投资者,对于大多数AI智能代理来说,不太可能需要完美的人工智能,突然“足够好”意味着定价权从人工智能供应商转移到人工智能提供商,类似Salesforce、ServiceNow的软件公司可能会受益。

分析师警告,英伟达和整个半导体产业链将面临更多不确定性。

从长远来看,对更多计算能力的需求可能不会改变,但实现这一目标的速度可能会受到质疑。展示人工智能货币化用例的需求可能会从将人工智能代理货币化转变为证明通过机器人和自动化在最高端实现人工智能货币化的能力(或者至少在这些领域面临商品化定价压力之前)。

对于英伟达 NFDA 而言,他们的 CUDA 语言仍然是首选编程语言,他们的产品仍然是核心,但不确定性仍将很高。

与此同时,短期内电力需求可能会减少。在短期内,市场已重新定价并降低了预期。GE Vernova 和西门子能源的跌幅超过任何超大规模企业或电气公司。

英伟达NVDA今天大跌的原因是阿里云通义千问发布类似DeepSeek最新模型,Qwen2.5-Max正式升级发布。据其介绍,Qwen2.5-Max模型是阿里云通义团队对MoE模型的最新探索成果,预训练数据超过20万亿tokens,展现出极强劲的综合性能,在多项公开主流模型评测基准上录得高分,全面超越了目前全球领先的开源MoE模型以及最大的开源稠密模型。

与Qwen2.5-Max进行对比的模型,就包括了最近火爆海内外的DeepSeek旗下的V3模型。受新模型的影响,阿里巴巴 (BABA)美股拉升,一度涨超7%,收盘录得6.71%的涨幅,报96.03美元/股。

当地时间1月28日,美国多名官员回应DeepSeek对美国的影响,表示DeepSeek是“偷窃”,正对其影响开展国家安全调查。就在前一天,美国总统特朗普还称DeepSeek是很积极的技术成果。

无论是在硅谷、华尔街及白宫掀起轩然大波的DeepSeek,还是阿里通义千问新发布的大模型,国产大模型最近的密集创新成果表明,中国人工智能的进步与追赶,已经极大程度改变了全球AI的行业格局。

阿里新模型性能全球领先

阿里通义千问团队表示,Qwen2.5-Max采用超大规模MoE(混合专家)架构,基于超过20万亿token的预训练数据及精心设计的后训练方案进行训练。

据介绍,Qwen2.5-Max在知识、编程、全面评估综合能力的以及人类偏好对齐等主流权威基准测试上,展现出全球领先的模型性能。指令模型是所有人可直接对话体验到的模型版本,在Arena-Hard、LiveBench、LiveCodeBench、GPQA-Diamond及MMLU-Pro等基准测试中,Qwen2.5-Max比肩Claude-3.5-Sonnet,并几乎全面超越了GPT-4o、DeepSeek-V3及Llama-3.1-405B。

同时,基座模型反映模型裸性能,由于无法访问GPT-4o和Claude-3.5-Sonnet等闭源模型的基座模型,通义团队将Qwen2.5-Max与目前领先的开源MoE模型DeepSeek V3、最大的开源稠密模型Llama-3.1-405B,以及同样位列开源稠密模型前列的Qwen2.5-72B进行了对比。结果显示,在所有11项基准测试中,Qwen2.5-Max全部超越了对比模型。

记者还注意到,除了发布Qwen2.5-Max以外,1月28日,阿里还开源了全新的视觉理解模型Qwen2.5-VL,推出了3B、7B、72B三个尺寸版本。其中,旗舰版Qwen2.5-VL-72B在13项权威评测中夺得视觉理解冠军,全面超越GPT-4o与Claude3.5。

受新模型的影响,阿里巴巴美股拉升,一度涨超7%,收盘录得6.71%的涨幅,报96.03美元/股。Qwen2.5-Max的发布引发了资本市场关于重估中国AI资产的讨论。如果将阿里巴巴美股上市后的股价走势时间轴拉长,其股价在2020年摸到311.046美元的高位后,便进入了下行的通道。业内人士分析,阿里云不仅发布了与全球顶尖模型比肩甚至更优的模型,而且具备完整的云生态,或能形成类似去年北美云计算服务商的投资逻辑。